تحلیل هفتگی اقتصادی: تحولات بازار کار آمریکا و پیشبینیهای آینده

داده های بازار کار در ایالات متحده تأیید می کند که کمیته بازار آزاد فدرال (FOMC) سیاست های فعلی و نرخ های بهره خود را در ماه های آینده حفظ خواهد کرد. پس از نشست هفته گذشته FOMC، جرمی پاول، رئیس فدرال رزرو، احتمال افزایش نرخ بهره در سال 2024 را رد کرد. با این حال، او تاریخی را برای کاهش نرخ بهره نیز مشخص نکرد. شایان ذکر است، گزارش اشتغال بخش های غیرکشاورزی (NFP) که در روز جمعه منتشر شد، نشان داد که تنها 175 شغل جدید در ماه آوریل ایجاد شده است. این رقم به میزان قابل توجهی کمتر از انتظارات بازار بود و چشم انداز محتاطانه فدرال رزرو را تقویت کرد.

در عرصه بین المللی، رشد تولید ناخالص داخلی در اتحادیه اروپا (EU) بهتر از حد انتظار بوده است. علاوه بر این، تورم در اتحادیه اروپا نشانه هایی از کاهش را نشان می دهد. این تحولات مثبت امیدی دوباره برای اقتصاد اتحادیه ایجاد کرده است.

بررسی اجمالی وال استریت:

همانطور که قبلا ذکر شد، کمیته بازار آزاد فدرال (FOMC) در جلسه اخیر خود تصمیم گرفت تا محدوده هدف برای نرخ بهره نقدی فدرال را بدون تغییر در 5.25٪ -5.50٪ نگه دارد. کنفرانس مطبوعاتی و بیانیه کمیته نیز هیچ فوریتی برای کاهش نرخ های بهره نشان ندادند. علیرغم داده های ضعیفتر از حد انتظار اشتغال در بخش های غیرکشاورزی (NFP) در آغاز سه ماهه دوم، نرخ بیکاری ایالات متحده با نرخ مشارکت 62.7 درصد در 3.9 درصد باقی مانده است. این انعطافپذیری نشان میدهد که اقتصاد ایالات متحده میتواند در برابر تأثیر نرخهای بهره بالا مقاومت کند.

رشد آهسته در بازار کار، به ویژه با تنها 0.2 درصد افزایش ماهانه متوسط درآمد، منجر به کاهش بازدهی اوراق قرضه خزانه داری شده است. با این وجود، بازار اوراق قرضه همچنان نشانه خوش بینی در مورد رشد اقتصادی آینده است. در هفته آینده، دادههای مالی بیشتری برای انتشار داریم، از جمله اعتبار مصرفکننده در روز سهشنبه و احساسات مصرفکننده در روز جمعه، که بینش بیشتری در مورد وضعیت اقتصاد ایالات متحده ارائه خواهند نمود.

- داده های هفته گذشته برای بازارهای سهام ایالات متحده مثبت بود:

- S&P 500 از افت روز سه شنبه بهبود یافت و تقریباً 0.5 درصد بالاتر بسته شد.

- میانگین صنعتی داوجونز 1.1 درصد افزایش یافت.

- کامپوزیت نزدک نیز 0.9 درصد رشد کرد.

گزارش های درآمدی نیز نقش مهمی دارند. در حال حاضر، بیش از 77 درصد از شرکت های S&P 500 بهتر از برآوردها بوده اند. 77٪ سود منتشر شده به ازای هر سهم (EPS) را بالاتر از انتظارات گزارش کردند – بالاتر از میانگین 10 ساله 74٪.

در حالی که کمتر از 20 درصد از شرکتهای S&P 500 هنوز گزارش درآمد خود را منتشر نکردهاند، ما انتظار داریم هفتهای آرامتر در پیش باشد. روند نزولی نرم کلی احتمالا ادامه خواهد داشت مگر اینکه غافلگیری ای در سخنرانان فدرال رزرو چشم انداز را تغییر دهد.

از دیدگاه فنی، نمودار US500 یک روند نزولی کلی را نشان می دهد. سطوح پشتیبانی کلیدی شامل 5,000 و 4,900 (S1 و S2) است. با این حال، عبور به بالاتر از 5,220 به طور بالقوه می تواند روند بازار را تغییر دهد و بالاترین سطح تاریخ را هدف جدید خود قرار دهد.

فارکس:

برای بازار ارز، هفته شلوغی را با جلسه تعیین نرخ بهره RBA (سه شنبه)، جلسه بانک مرکزی سوئد (چهارشنبه)، جلسه سیاست گذاری بانک مرکزی انگلستان (پنجشنبه)، نشست بانک مرکزی برزیل ، و جلسه سیاست گذاری بانک مرکزی مکزیک (پنجشنبه) خواهیم داشت. هفته گذشته، فدرال رزرو نرخ بهره را حفظ کرد و با چشم انداز کمتر انقباضی، فشارهایی را بر شاخص دلار آمریکا وارد کرد.

برآوردهای بازار حاکی از آن است که بانکهای مرکزی استرالیا و انگلیس نرخ بهره را به ترتیب در 4.35% و 5.25% بدون تغییر میگذارند. در روز پنجشنبه در برزیل نیز، انتظار داریم BCB پس از شش جلسه کاهش متوالی، نرخ بهره را بدون تغییر در 10.75 درصد نگه دارد، زیرا تورم در ماههای اخیر در روند کاهش خود، سرسختی های بسیاری نشان داده است. با این حال، بانک مرکزی مکزیک، تنها بانک مرکزی است که پس از هشت ماه عدم تغییر، نرخهای بهره را برای دومین جلسه متوالی با ۲۵ واحد پایه دیگر کاهش میدهد.

این هفته گذشته به پایین ترین حد در 34 سال گذشته سقوط کرد که باعث مداخله احتمالی BoJ شد. با حمایت وزارت دارایی و بانک مرکزی ژاپن (BoJ) از این ارز تحت محاصره، ین موفق شد به سرعت بهبود یابد، که انتظار می رود در این هفته نیز ادامه یابد.

در بریتانیا، با رشد نسبی مورد انتظار در تولید ناخالص داخلی و حفظ نرخ های بهره BoE، ما انتظار تغییر قابل توجهی در روند GBPUSD نداریم. حرکت جانبی بین 1.25 و 1.2560 واقع بینانه تر است.

در اروپا، داده های اقتصادی در هفته گذشته کمی قوی تر از حد انتظار بود. برای هفته پیش رو، در حالی که تقویم اقتصادی در ایالات متحده و اتحادیه اروپا آرام است، انتظار داریم روند صعودی نرم در نمودار EURUSD با 1.0867، 1.0980، و 1.1100 به عنوان سطوح مقاومتی اول، دوم و سوم ادامه یابد. در سمت دیگر، اگر این جفت ارزی به زیر 1.060 سقوط کند، روند نزولی می تواند با حمایت بعدی در 1.050 ادامه یابد.

بازار کالا و انرژی:

با کاهش تنش ها در خاورمیانه و افزایش بازدهی اوراق قرضه خزانه داری آمریکا در بیشتر روزهای هفته گذشته، طلا بخشی از علاقه و تقاضای خود را از دست داد و هفته را حدود 1.5 درصد پایین تر بسته شد. با این حال، برای هفته آینده به دلیل کاهش بازده اوراق قرضه، ضعف نسبی دلار و آرام شدن جو مثبت ناشی از گزارش های درآمدی در بازارهای سهام طی چند هفته اخیر، ممکن است سناریو تغییر کند. انتظار میرود طلا تقاضای امن خود را بازیابد و سطوح از دست رفته طی دو هفته گذشته را بازیابی کند.

از نقطه نظر فنی، در نمودار روزانه، قیمت همچنان بالاتر از خط روند کلی حرکت می کند. تا زمانی که قیمت بالای 2,267 دلار آمریکا باقی بماند، چشم انداز صعودی بدون تغییر باقی می ماند و 2,350 دلار به عنوان اولین مقاومت است. شکستن بالاتر از آن می تواند گاوها را به سمت منطقه 2,400 دلاری سوق دهد. از طرف دیگر، سقوط به زیر 2,226 دلار می تواند سطوح پایین تر در حدود 2,150 دلار را در کانون توجه قرار دهد.

به دلیل کاهش تنش ها، داده های اقتصادی ضعیف تر از حد انتظار چین و افزایش شدید ذخایر نفت آمریکا، قیمت های WTI در دو هفته گذشته تحت فشار بوده است. در هفته پیش رو، توجه به چشم انداز کوتاه مدت انرژی EIA در روز سه شنبه و اعداد تورم چین در روز شنبه متمرکز خواهد شد.

با این حال، درگیریها و تنشها در اوکراین و خاورمیانه ادامه دارد و نشان میدهد که صلح ممکن است قریبالوقوع نباشد، بهویژه با گزارشهایی مبنی بر هدف قرار دادن پالایشگاههای روسیه توسط اوکراینیها و قصد نتانیاهو برای حمله به رفح در صورت بی نتیجه ماندن مذاکرات صلح.

علاوه بر این، طبق دادههای بیکر هیوز ایالات متحده، تعداد دکلهای حفاری نفتی در هفته گذشته به 499 کاهش یافت و کل تعداد دکلهای حفاری از 613 هفته قبل به 605 کاهش یافته است. هفته آینده انتظار می رود هدف اولیه نفت خام در 79.60 دلار باشد، با پتانسیل بیشتر رشد به سمت 84 دلار. از نقطه نظر فنی، پشتیبانی قوی در 76 دلار است. اگر این سطح شکسته شود و کندل روزانه در زیر آن بسته شود، خرس ها ممکن است دوباره وارد بازار شده و 74 دلار را هدف قرار دهند.

ارز های دیجیتال:

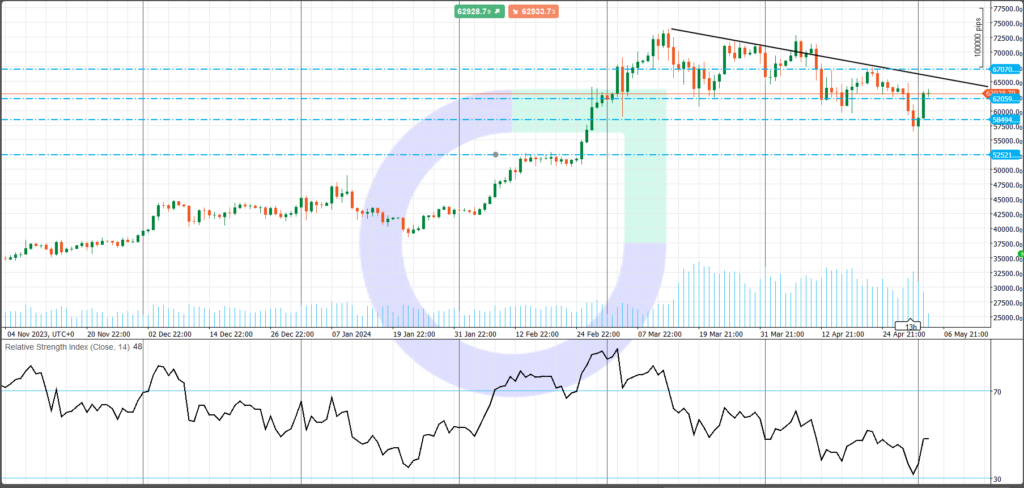

آرامشی که پس از هالوینگ در بازار حاکم شد، بر قیمت ها فشار وارد کرده است، زیرا اثرات آن پیش از این رویداد بر روی قیمت ها تاثیر خود را گذاشته بود. حتی معرفی بیت کوین اسپات در هنگ کنگ و صندوق های قابل معامله در مبادلات اتر (ETF) نتوانست احساسات کلی بازار را تغییر دهد.

اخیراً، پس از تأیید مشروط کمیسیون اوراق بهادار و آتی هنگکنگ (SFC)، هنگکنگ صندوقهای نقدی قابل معامله(ETF) بیتکوین و اتریوم را راهاندازی کرد. حداقل سه ناشر محلی از جمله China Asset Management (ChinaAMC)، Harvest Global و Bosera International چراغ سبز برای راه اندازی این ETF ها را دریافت کرده اند.

اما با این وجود، این تحولات نتوانسته اند بر ادامه کاهش قیمت ها تأثیر بگذارند. خرسها در حال حاضر با یک محور قوی در قیمت 67,000 دلار پیشتاز هستند. سطح اول و حیاتی حمایت 62,000 دلار است و اگر شمع هفتگی در روز یکشنبه در زیر آن بسته شود، هدف بعدی 59,000 دلار و سپس 52,000 دلار خواهد بود. اگر قیمت به بالای 67,000 دلار برسد، این سناریو ممکن است تغییر کند.

اشتراک گذاری

موضوعات داغ

رویدادهای قوی سیاه؛ تهدیدی غیرقابل پیشبینی برای بازار ارزهای دیجیتال در سال 2026

بازار ارزهای دیجیتال همواره با چالشها و بحرانهای غیرمنتظرهای مواجه بوده که به آنها «رویدادهای قوی سیاه» (Black Swan Events) گفته میشود. این رویدادها، بحرانهایی نادر اما تاثیرگذار هستند...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *