تحلیل هفتگی بازارهای مالی: بررسی تأثیرات نرخ بهره و نوسانات بازار

داده های اقتصادی اخیر ایالات متحده بار دیگر فعالان بازار را با اعداد شاخص مدیران خرید بهتر از حد انتظار و تقویت بازار کار شگفت زده کرد، در حالی که تنها 215000 نفر برای دریافت مزایای بیکاری درخواست داده اند. علاوه بر این، سفارشات کالاهای بادوام فراتر از انتظارات بود، که نشان میدهد بخش تولید در جایگاه محکمتری قرار دارد.

در کانادا، تورم بیش از پیشبینی کاهش یافت و از کاهش نرخ بهره بانک مرکزی کانادا، احتمالاً در ماه ژوئن، حمایت کرد. در بریتانیا، دادههای اقتصادی مختلط بود: فعالیت اقتصادی ضعیف بود، و تورم کمتر از حد انتظار کاهش یافت و چشمانداز کاهش نرخ بهره در ماه اوت یا بعد از آن حفظ شد. در همین حال، در منطقه یورو، داده های خوش بینانه افزایش آهسته در فعالیت های اقتصادی را تایید کرد و اعداد PMI فراتر از انتظارات بود.

در جبهه بانکهای مرکزی، صورتجلسه آوریل FOMC و نظرات مقامات فدرال رزرو در طول هفته نشان داد که برای اطمینان از اینکه تورم در مسیر رسیدن به هدف 2 درصد قرار دارد، به زمان و شواهد بیشتری نیاز است.

بانک مرکزی نیوزلند (RBNZ) نرخ بهره پایه خود را در 5.50 درصد ثابت نگه داشت، اما اظهارات همراه آن و پیشبینیهای اقتصادی آن تا حدی انقباضی بودند. در ترکیه، بانک مرکزی جمهوری ترکیه (CBRT) نیز نرخ رپو یک هفته ای را بدون تغییر در 50 درصد نگه داشت.

با نگاهی به هفته آینده، انتشار داده های کلیدی ایالات متحده شامل اعتماد مصرف کننده (سه شنبه)، کتاب بژ (چهارشنبه)، تولید ناخالص داخلی سه ماهه اول 2024 (پنجشنبه) و درآمد و هزینه شخصی (جمعه) است. بهعلاوه، دادههای مهم بینالمللی برای دنبال کردن، شامل شاخصهای PMI چین، تورم منطقه یورو و تولید ناخالص داخلی کانادا است که همگی در روز جمعه منتشر میشوند.

وال استریت

با نگاهی دقیق تر به داده های منتشر شده در ایالات متحده، تأثیرات طولانی مدت نرخ های بهره آشکارتر می شود. نرخ وام مسکن ثابت 30 ساله به طور پیوسته از 6.6 درصد در اوایل فوریه به بیش از 7.0 درصد در اواسط آوریل افزایش یافت. تورم مداوم در سه ماهه اول و نظرات اعضای FOMC انتظارات برای کاهش نرخ بهره را به تاخیر انداخت. این شرایط عامل کاهش تقاضای خانه های تک خانواده شد و باعث شد که فروش خانه های موجود در ماه آوریل 1.9 درصد کاهش یابد. در همین حال، فروش خانه های نوساز در طول ماه با کاهش شدیدتر از حد انتظار 4.7 درصد مواجه شد.

از یک دیدگاه مثبت، بازار کار اعداد شگفت انگیزی را ارائه کرد. مطالبات اولیه بیکاری برای هفته منتهی به 17 می تنها 215,000 نفر بود که بسیار کمتر از برآوردها و ارقام هفته قبل است. علاوه بر این، سفارشات کالاهای بادوام در ماه آوریل 0.7 درصد افزایش یافت و انتظارات کاهش 0.9 درصدی را نادیده گرفت. این سه ماه متوالی افزایش سفارشات را نشان میدهد و نشان میدهد که بخش تولید در مقایسه با سال 2023 و سایر اقتصادهای جهانی در جایگاه محکمتری قرار دارد.

در هفته آینده، مهم ترین داده ها، گزارش اعتماد مصرف کننده در روز سه شنبه و اعداد درآمد و هزینه شخصی در روز جمعه خواهند بود. اعداد PCE و Core PCE برای سه ماهه اول نیز در روز پنجشنبه منتشر خواهند شد. اعتماد مصرف کننده که با شاخص CB اندازه گیری می شود، از بالای 114 در ژانویه به 97 در آوریل کاهش یافته است. برای ماه می، ما انتظار داریم که این روند ادامه داشته باشد و احتمالاً تا حدود 95 کاهش یابد. در روز جمعه، انتظار میرود اعداد درآمد شخصی و تورم مصارف شخصی دادههای CPI هفته گذشته را تایید کنند، که نشان میدهد PCE و Core PCE با سرعت کمتری در کنار هزینههای شخصی افزایش مییابند.

با توجه به دادههای پیشبینیشده و نشانههایی از نرم شدن بازار کار و تورم، اولین کاهش نرخ بهره همچنان ممکن است در ماه سپتامبر رخ دهد و به طور بالقوه از روند صعودی بازار سهام حمایت کند. با این حال، اگر دادههای PCE در روزهای پنجشنبه و جمعه نشاندهنده تورم پایدار باشد، میتوان انتظار افزایش فشار بر روند بازار سهام را داشت. علاوه بر این، خطرات ناشی از تنشهای ژئوپلیتیکی و سیو سود میتواند به واکنشهای مخالف در بازارها منجر شود.

فارکس

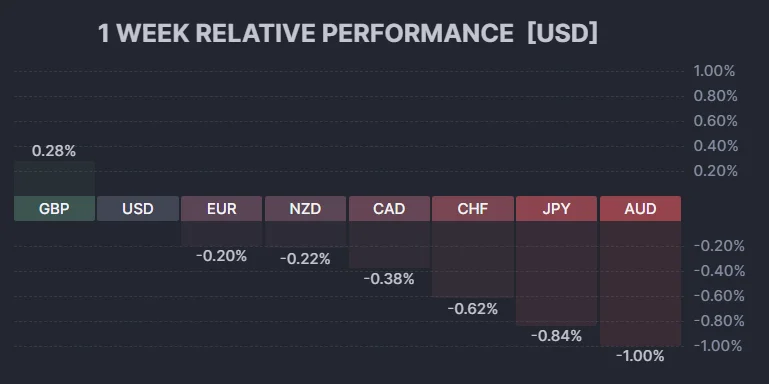

در بازار ارز، پوند انگلیس با 0.3 درصد افزایش در برابر دلار آمریکا، بهترین عملکرد هفته را داشت. در میان سایر ارزهای اصلی، یورو و دلار نیوزیلند (کیوی) نیز عملکرد خوبی داشتند. بانک مرکزی نیوزلند (RBNZ) نرخ بهره هدف خود را در 5.50 درصد ثابت نگه داشت، اما نظرات و پیشبینیهای اقتصادی آن نادرست بود. با انتظارات تورمی بالاتر، ما نشانه هایی از سیاست های پولی آسان تر را تا اواسط سال 2025 پیش بینی نمی کنیم.

دلار

علیرغم آمارهای مثبت، دلار آمریکا توانست ضررهای خود را نسبت به هفته قبل جبران کند. با نگاهی به آینده، با توجه به انتشار دادههای مورد انتظار که بالاتر ذکر شد، بعید است که دلار آمریکا به میزان قابل توجهی افزایش یابد. با این حال، روندهای نزولی نیز ممکن است برای به چالش کشیدن روند کلی کار سختی داشته باشند. نقطه محوری در حال حاضر 104.60 است. نگه داشتن بالاتر از این سطح، با 104.95 و 105.30 به عنوان سطوح مقاومت اول و دوم (R1 و R2) از گاوها حمایت می کند. برعکس، اگر خرس ها غالب شوند، 104.40 و 104.10 به عنوان سطوح حمایت اول و دوم عمل می کنند.

پوند

در بریتانیا، با وجود دادههای متفاوت PMI و خردهفروشی ضعیفتر، تورم هیچ نشانه قابل قبولی از تحت کنترل بودن نشان نداده است و انتظارات کاهش نرخ بهره در ماه اوت را زیر سوال میبرد و از رشد پوند حمایت میکند. برای هفته پیش رو، تقویم اقتصادی بریتانیا بسیار آرام است، به این معنی که حرکت پوند/دلار آمریکا عمدتاً تحت تأثیر دلار آمریکا خواهد بود. از نقطه نظر فنی، GBP/USD همچنان صعودی است و هدف بعدی آن 1.2800 است. اگر این جفت به زیر 1.2650 سقوط کند، روند ممکن است در کوتاه مدت تغییر کند.

یورو

در اروپا، اعداد تورم و تولید ناخالص داخلی بیشتر اعضای منطقه یورو به دقت رصد خواهند شد. به طور کلی، انتظار میرود تورم بالاتر رود و همراه با اعداد PMI بهتر از حد انتظار در هفته گذشته، این امر میتواند یورو را در برابر رقبای آن حمایت کند. از منظر فنی، نمودار EUR/USD همچنان روند صعودی کلی را نشان می دهد، بدون اینکه تغییرات قابل توجهی پیش بینی شود.

کالاها

طلا:

قیمت طلا دوشنبه گذشته به بالاترین حد خود یعنی 2,450 دلار رسید، اما کاهشی را تجربه کرد و تا روز پنجشنبه به 2330 دلار کاهش یافت، اما در روز جمعه بهبود نرمی داشت. پس از انتشار گزارش تورم آمریکا در هفته گذشته، انتظارات مجدد برای کاهش نرخ بهره موجب افزایش قیمت طلا شد. با این حال، دادههای بازار کار بهتر از حد انتظار و سفارشهای کالاهای بادوام، هم روند دلار و هم روند طلا را متوقف کردند. در هفته پیش رو، اگر شاخص تورم ترجیحی فدرال رزرو نشانه ای از کاهش نشان دهد، ممکن است راه را برای فدرال رزرو آمریکا برای شروع کاهش نرخ بهره تا ماه سپتامبر هموار کند که خبر مثبتی برای گاوهای طلا خواهد بود. برعکس، اگر شاخص تورم سرسختانه بالا بماند، می تواند قیمت طلا را تحت فشار قرار دهد.

از نقطه نظر فنی، طلا همچنان صعودی باقی می ماند و بالاترین قیمت آن 2,450 دلار به عنوان هدف بعدی است. با این حال، علیرغم حمایت اخبار و داده های بنیادی حمایتی از طلا، اگر قیمت ها به زیر محور اصلی 2,270 دلار کاهش یابد، روند می تواند معکوس شود.

نفت:

قیمت نفت هفته گذشته کاهش یافت و نفت خام WTI به پایینترین حد هفتگی 76.50 دلار در هر بشکه رسید. با وجود بهبود روز جمعه، WTI هفته را با بیش از 2 درصد کاهش به پایان رساند. فعالان بازار در حال حاضر انتظار دارند نرخ های بهره بالاتر برای مدت طولانی تری در اکثر اقتصادها وجود داشته باشد که می تواند بر تقاضای بازار تاثیر بگذارد و قیمت نفت را تحت فشار قرار دهد. از سوی دیگر، نگرانی های عرضه از قیمت نفت حمایت می کند، زیرا بحران در خاورمیانه همچنان تولید و توضیع نفت را تهدید می کند.

در هفته پیش رو، داده های اقتصادی می تواند بر بازار انرژی تأثیر بگذارد. داده های اخیر منتشر شده نشان می دهد که فعالیت های اقتصادی در چین متفاوت است. رشد تولید ناخالص داخلی سه ماهه اول سال به سال 5.3 درصد ثابت بود و PMI مارس دلگرم کننده بود. برای ماه می، انتظار داریم که PMI تولیدی اندکی به 50.5 و PMI غیر تولیدی با اندکی افزایش به 51.5 برسد. در صورت تحقق، این ارقام مختلط با چشم انداز ما برای کاهش سرعت اقتصاد در میان مدت تا بلندمدت سازگار خواهد بود، که می تواند قیمت های WTI را تحت فشار قرار دهد، اگرچه این بعید است. رویداد اصلی نفت در این هفته، نشست اوپک در روز شنبه اول ژوئن است.

ارز دیجیتال

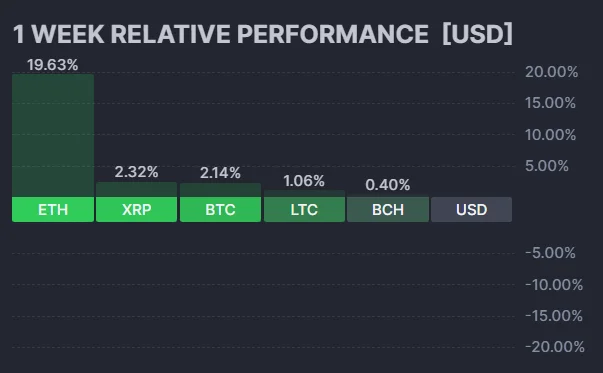

در بازار ارزهای دیجیتال، اتریوم (ETH) عملکرد برجسته هفته را به خود اختصاص داد و پس از تصویب اولین ETF اتریوم توسط SEC، نزدیک به 20 درصد افزایش یافت. این پیشرفت بزرگ توسط سرمایه گذاران و معامله گران به عنوان یک نقطه عطف بالقوه برای صنعت ارزهای دیجیتال تلقی می شود که احتمالاً یک چرخه صعودی جدید را نوید می دهد. در حالی که ممکن است در کوتاه مدت چالش هایی وجود داشته باشد، پذیرش قانونی اتریوم یک سابقه ایجاد می کند و اکنون توجه به پروژه های پیشرو دیگری مانند Solana معطوف شده است.

از منظر فنی، ETH/USD صعودی باقی می ماند. سطح پشتیبانی اول 3500 دلار و پس از آن 3200 دلار است. گاوها در کوتاه مدت 4000 دلار را هدف قرار داده اند.

اشتراک گذاری

موضوعات داغ

تحلیل فاندامنتال فارکس چیست و چگونه روی معاملات تأثیر میگذارد؟

بازار فارکس، جایی است که اقتصادها با یکدیگر معامله میکنند؛ جایی که نرخ بهرهی بانک مرکزی، دادههای تورمی، یا حتی یک سخنرانی سیاسی میتواند مسیر قیمتها را تغییر دهد. در...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *