چشمانداز اقتصادی هفته آینده: تأثیر تصمیمات فدرال رزرو و دادههای کلیدی بر بازارهای مالی

در حالی که داده ها در ایالات متحده کاهش تورم و رشد اقتصادی را نشان می دهند، اعضای کمیته بازار آزاد فدرال رزرو (FOMC) متقاعد نشده اند که نرخ بهره را می توان کاهش داد، چیزی که در نمودارهای نقطه ای (دات پلات) و چشم انداز منتشر شده نیز منعکس شده است. در جاهای دیگر، علیرغم اینکه جلسه بانک مرکزی ژاپن بدون سورپرایز و تغییر برگزار شد و نشان داد که عادی سازی بیشتر سیاست های بانکی در پیش است، هفته نسبتاً سبکی بود که عمدتاً بر اعداد تورم متمرکز بود. با این حال، هفته پیش رو برعکس خواهد بود، با یک هفته نسبتا آرام در ایالات متحده و یک هفته شلوغ در جاهای دیگر.

در هفته آینده، اطلاعات کلیدی منتشر شده در ایالات متحده شامل فروش خرده فروشی و تولیدات صنعتی (سه شنبه)، فروش خانه موجود و PMI (جمعه) می باشند. در سطح بینالمللی، رویدادهای مهم شامل خردهفروشی و تولیدات صنعتی چین (دوشنبه)، جلسه بانک مرکزی استرالیا (سهشنبه)، و جلسات تصمیمگیری نرخ بهره بانک های مرکزی انگلستان، برزیل، سوئیس و چین (پنجشنبه) است.

وال استریت

داده های تورم ماه مه نشان داد که قیمت های مصرف کننده در این ماه بدون تغییر باقی مانده است. بدون احتساب غذا و انرژی، CPI هسته تنها 0.2 درصد افزایش یافت که کمترین افزایش ماهانه از آگوست 2021 را نشان میدهد. این کاهش عمومی در تورم دلگرمکننده است و تورم چسبنده بخش خدمات نیز نشانههایی از کاهش را نشان میدهد. اگرچه پیشرفت در جبهه تورم به طرز ناامیدکننده ای کند بوده است، اما مشهود است. با کاهش شاخص قیمت تولید کننده (PPI)، میتوان انتظار داشت که در ماههای آینده اعداد CPI ضعیفتری نیز داشته باشیم. تورم تولید کننده (PPI) نیز در ماه مه 0.2 درصد کاهش یافت که بزرگترین انقباض از اکتبر 2023 بود.

با تجزیه و تحلیل داده های منتشر شده، نمودارهای نقطه ای فدرال رزرو و پیش بینی ها، به نظر می رسد احتمال یک یا دو کاهش نرخ بهره در سال 2024 مشروط به داده های بیشتر وجود دارد. از آنجایی که احتمال افزایش نرخ بهره دیگر در نظر گرفته نمی شود و بازار با افزایش اطمینان، کاهش نرخ بهره را پیش بینی می کند، S&P 500 و سایر شاخص ها این فرصت را دارند که به رکوردهای جدیدی دست یابند.

به دنبال داده های خوش بینانه هفته گذشته، هفته پیش رو با تمرکز بر سخنرانان فدرال رزرو آرام تر است. در جبهه داده، ما خرده فروشی، تولیدات صنعتی، شاخص مدیران خرید و اعداد بازار مسکن را داریم.

خردهفروشی یکی از بخشهایی بوده است که علیرغم تورم و چالشهای درآمدی، عملکرد خوبی داشته است. با این حال، می توان انتظار داشت که در نیمه دوم سال مشکلات بیشتری برای مصرف کنندگان وجود داشته باشد. خرده فروشی در ماه آوریل کاهش یافت و در پی آن مصرف شخصی واقعی کالاهای بادوام نیز به شدت کاهش یافت و تقریباً 2 درصد کاهش سالانه در سه ماهه اول داشت. با کاهش نرخ پسانداز شخصی، کند شدن رشد اعتبار مصرفکننده، افزایش معوقات، و نشانههای بیشتر از ضعیفتر بودن بازار کار، مصرفکنندگان احتمالاً در مخارج خود محتاطتر میشوند. ما پیشبینی میکنیم که فروش خردهفروشی در ماه می به میزان 0.3 درصد افزایش یابد.

در بخش صنعتی، با توجه به کاهش شاخص قیمت مصرف کننده، می توان انتظار تولیدات کارخانه ای و صنعتی ضعیف تری داشت. پس از رکود در آوریل با رشد 0 درصدی، ما افزایش 0.2 درصدی در تولید صنعتی را پیش بینی می کنیم که به طور قابل توجهی تصویر ضعیف کلی را تغییر نمی دهد.

فروش مسکن موجود در ماه مارس 3.7 درصد و در آوریل 1.9 درصد کاهش یافت و ما انتظار داریم این روند در ماه می ادامه یابد. مسئله اصلی مقرون به صرفه بودن است. اگرچه میانگین نرخ وام مسکن ثابت 30 ساله اخیراً به زیر 7 درصد رسیده است، قیمت مسکن همچنان در حال افزایش است و درخواست های خرید وام مسکن 2 درصد در مدت مشابه کاهش یافته است. در نتیجه، فروش خانههای موجود به دلیل چالشهای ادامه دار مقرونبهصرفه بودن یا نبودن، احتمالاً پایین میماند.

با توجه به ضعف مورد انتظار در دادهها، فعالان بازار احتمالاً روی سخنرانان فدرال رزرو تمرکز خواهند کرد تا دیدگاههای آنها را در مورد شرایط اقتصادی و مسیر کاهش بالقوه نرخ های بهره ارزیابی کنند. حرکات بازار در هفته آینده به طور قابل توجهی به واکنش سرمایه گذاران به سخنرانی های اعضای FOMC بستگی دارد.

از منظر فنی، اولین سطح پشتیبانی در 5,380 و با پیوت 5,300 است. تا زمانی که بالاتر از این سطوح باقی بمانیم، روند صعودی می تواند ادامه یابد. با این حال، سقوط به زیر نقطه محوری می تواند روند را به سمت پایین تغییر دهد.

ارزها

پیش بینی می شود بازار ارز در هفته پیش رو با توجه به جلسات متعدد بانک مرکزی با نوسانات زیادی همراه باشد. بانک مرکزی انگلستان (BoE)، بانک مرکزی برزیل (BCB)، بانک ملی سوئیس (SNB)، بانک مرکزی استرالیا (RBA) و بانک خلق چین (PBoC) از برجسته ترین بانک های مرکزی هستند که قرار است جلسات سیاست گذاری پولی و اعلام تصمیمات نرخ بهره خود را برگزازر کنند.

دلار آمریکا

انتظار می رود فدرال رزرو برای مدت طولانی تری نرخ های بهره بالاتر را حفظ کند. بیانیه FOMC نشان می دهد که سیاست گذاران نگران هستند که علیرغم کاهش نرخ تورم در سال گذشته، همچنان بالا بماند. به طور کلی، اظهارات پاول، رئیس فدرال رزرو، نسبتاً انقباضی تفسیر شده است، و ما پیش بینی می کنیم که لحن مشابهی در سخنرانی های دیگر اعضای فدرال رزرو وجود داشته باشد. پس از نشست فدرال رزرو، دلار نه تنها تمام زیان های خود را پس از اعداد تورم جبران کرد، بلکه به طور قابل توجهی افزایش یافت و موقعیت خود را به عنوان یک ارز قابل اعتماد مستحکم کرد.

در حالی که حرکت DXY در هفته پیش رو و مشابه وال استریت تا حد زیادی به سخنرانان فدرال رزرو بستگی دارد، با توجه به شرایط کلی بازارهای مالی و سایر ارزهای اصلی، به طور کلی انتظار کاهش قابل توجهی نداریم. با این حال، حرکت صعودی نیز ممکن است با داده های اقتصادی ضعیف تر از حد انتظار محدود شود.

از منظر فنی، شاخص دلار آمریکا در یک روند صعودی واضح قرار دارد، به ویژه تا زمانی که بالای مرز 104.0 باقی بماند و اولین حمایت در 104.70 باشد. در صورت افزایش بیشتر شاخص، گاوها می توانند روی 106.50 محدود شوند، هرچند در حال حاضر این احتمال کمتر به نظر می رسد.

پوند

تصمیم بانک مرکزی انگلیس (BoE) در مورد نرخ بهره در هفته آینده نقطه کانونی خواهد بود، اما چندین عامل دیگر وجود دارد که باید به دقت مراقب آنها بود. به دنبال آشفتگی هفته گذشته در انتخابات پارلمان اروپا و پیامدهای آن در کشورهای مختلف، اکنون توجه به اخبار انتخابات 4 جولای در بریتانیا معطوف شده است.

در بخش دادهها، دادههای تولید ناخالص داخلی و بازار کار اخیراً منتشر شده ناامیدکننده بودند، به طوری که تولید ناخالص داخلی در آوریل ثابت ماند و نرخ بیکاری به 4.4 درصد برای سه ماه منتهی به آوریل افزایش یافت. علاوه بر این، میانگین درآمد هفتگی در سه ماه منتهی به آوریل در 5.9٪ سالانه ثابت ماند و میانگین درآمد هفتگی بدون در نظر گرفتن پاداش ها نیز در 6.0٪ باقی ماند، در حالی که میانگین درآمد هفتگی بخش خصوصی به 5.8٪ کاهش یافت.

بر اساس این داده ها، به نظر می رسد اقتصاد بریتانیا بار دیگر در آستانه رکود قرار دارد. در نتیجه، ممکن است توجه به تصمیم بانک مرکزی برای نرخ بهره در هفته آینده معطوف شود. به طور گسترده پیش بینی می شود که BoE در حالت تعلیق باقی بماند، که در حال حاضر در بازار قیمت گذاری شده است.

بنابراین، تمرکز ممکن است به بیانیه نشست بانک مرکزی و نسبت های رأی تغییر کند. سرمایه گذاران مشتاق خواهند بود ببینند که آیا بانک مرکزی در حال آماده شدن برای کاهش نرخ بهره است یا خیر، که می تواند بر پوند تاثیر بگذارد. با این حال، اگر این بیانیه و کنفرانس مطبوعاتی اندرو بیلی، رئیس BoE، حاکی از تردید سیاستگذاران BoE برای کاهش نرخ بهره باشد، میتوان آن را سخت گیرانه تلقی کرد و در نتیجه از پوند حمایت شود.

از نظر دادهها، نرخهای CPI بریتانیا برای ماه می قرار است روز چهارشنبه، یک روز قبل از نشست BoE منتشر شود. با توجه به اینکه جلسه بانک مرکزی فردای آن برگزار می شود، سرمایه گذاران و فعالان بازار احتمالا از هرگونه واکنش سریع خودداری خواهند کرد.

از منظر فنی، روند صعودی فعلی شکسته شده است، اما تصویر کلی بالای 1.2615 صعودی باقی می ماند. تنها سقوط به زیر 1.25 می تواند احساسات بازار و جهت کلی را تغییر دهد. در غیر این صورت، هر کاهشی می تواند به عنوان یک فرصت خرید تلقی شود.

کالاها

طلا

با وجود رکوردهای اخیر در بازارهای سهام، چشم انداز کلی بازار طلا و تقاضای آن بدون تغییر باقی مانده است و ما همچنان به طلا به عنوان موقعیت خرید نگاه می کنیم.

از منظر فنی، فلز زرد پس از رسیدن به بالاترین حد خود در 19 می، وارد دوره اصلاح و تثبیت شده است. این حرکت جانبی به طور قابل توجهی احساسات را از بین برده، حرص و طمع را کاهش داده و احتمال روند نزولی را افزایش داده است. با این حال، پس از صعود به سطوح خرید بیش از حد در آوریل، ما انتظار داریم که حفظ 38.2 درصد از فیبوناچی اصلاحی آن از آخرین روند، طلا را برای افزایش دیگری آماده کند.

نفت

پس از هفتهها ضعف، قیمت نفت در هفته گذشته 4 درصد افزایش یافت که بالاترین افزایش هفتگی از نظر درصدی از آوریل را پیش از افزایش احتمالی تابستان به ثبت رساند.

هفته گذشته نیز شاهد انتشار گزارش ماهانه نفت بودیم. اداره اطلاعات انرژی ایالات متحده (EIA) تخمین رشد تقاضای نفت خود را برای سال 2024 کمی ارتقا داد. سازمان کشورهای صادرکننده نفت (اوپک) پیش بینی خود را برای رشد نسبتا قوی 2.2 میلیون بشکه در روز (بشکه در روز) حفظ کرد، در حالی که آژانس بین المللی انرژی (IEA) پیش بینی رشد تقاضای خود را به زیر 1 میلیون بشکه در روز کاهش داد.

با این حال، هر سه پیش بینی کننده کسری عرضه را حداقل تا ابتدای زمستان پیش بینی کردند که احتمال روند نزولی در نمودارها را کاهش می دهد. علاوه بر این، تعداد دکلهای نفتی فعال ایالات متحده در این هفته با 4 کاهش به 488 رسید و به پایینترین حد خود از ژانویه 2022 رسید که نشاندهنده کاهش تولید بوده که خود خبری حمایتی از قیمتها است. علاوه بر این، کمیسیون معاملات آتی کالای ایالات متحده (CFTC) در روز جمعه گزارش داد که مدیران سرمایه گذاری، معاملات آتی و آپشن های معاملاتی خرید خالص آمریکا را در هفته 11 ژوئن افزایش دادند.

از منظر فنی، WTI در یک روند صعودی واضح قرار دارد و در محور 76.80 قرار دارد. علیرغم تصویر صعودی کلی، RSI و OBV هر دو نشان دهنده یک اصلاح کوتاه مدت احتمالی هستند.

ارز های دیجیتال

داده های آنچین نشان می دهد که استخراج کنندگان بیت کوین در حال فروش دارایی های خود هستند. پس از هالوینگ، در حالی که پاداش ها کاهش یافته است، افزایش هزینه عملیات منجر به خروج برخی از ماینرها از بازار شده است. در کوتاه مدت، فروش آنها می تواند قیمت ها را تحت فشار قرار دهد، اما از آنجایی که این امر منجر به استخراج و عرضه کمتر می شود، ممکن است قیمت ها در میان مدت تا بلندمدت دوباره افزایش یابند.

در حال حاضر، هیچ کاتالیزور روشنی برای هدایت بازار در هر هیچ کدام از جهات وجود ندارد. با این حال، گری جنسلر از SEC سیگنال داده است که یک ETF اتریوم ممکن است در پایان تابستان تایید شود. در حالی که این یک کاتالیزور فوری برای BTC نخواهد بود، همچنان یک اصلاح کوتاه مدت قبل از دوره صعودی بعدی محتمل ترین سناریو است.

از منظر فنی، ما یک محور قوی در 67,000 دلار داریم. معاملات زیر این سطح می تواند حرکت نزولی را حفظ کرده و روند خرس ها را ادامه دهد. برعکس، برگشت به بالای 68,000 دلار میتواند گاوها را به بازی بازگرداند.

اشتراک گذاری

موضوعات داغ

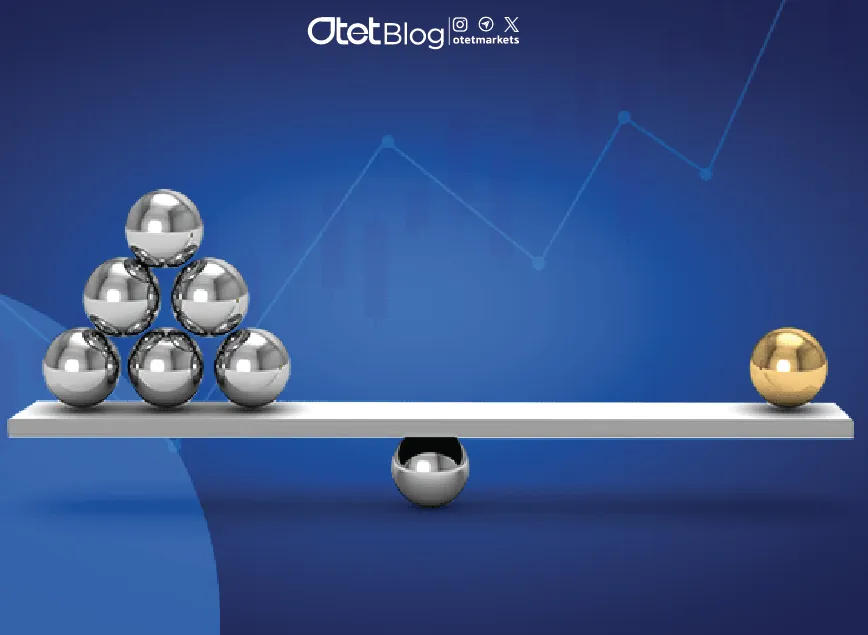

آیا اهرم (Leverage) واقعاً به شما کمک میکند؟

بررسی مزایا و ریسکهای استفاده از لوریج در بازار فارکس اهرم یا Leverage یکی از جذابترین مفاهیمی است که معاملهگران تازهکار در بازار فارکس با آن روبهرو میشوند. استفاده از...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *