تحلیل اقتصادی: تأثیر نرخ بهره و تورم بر هزینههای مصرفکننده و بازار سهام

داده های منتشر شده در هفته گذشته تصویر واضح تری از اقتصاد تحت فشاری ارائه کرد که منعکس کننده تاثیر نرخ های بهره بالاتر در طولانی مدت است. مصرف کنندگان شروع به کاهش مصارف ئ هزینه کرد کرده اند و بازار مسکن کاهش دیگری را در فروش نشان داد. در هفته آینده، دادههای تورم، درآمد و هزینههای شخصی میتواند به ما درک بهتری از مسیر حرکت اقتصاد ایالات متحده بدهد.

در سطح بین المللی نیز هفته شلوغی بود، به ویژه با جلسات بانک مرکزی. بانک مرکزی استرالیا (RBA) نرخ بهره پایه خود را در 4.35 درصد نگه داشت و اظهارنظرهای سخت گیرانه تری ارائه کرد. هر دو بانک خلق چین (PBoC) و بانک مرکزی انگلستان (BoE) نرخ های بهره خود را حفظ کردند، در حالی که بانک ملی سوئیس (SNB) با تقویت فرانک سوئیس و کاهش تورم، نرخ های بهره خود را 25 واحد پایه دیگر کاهش داد. در هفته پیش رو، جلسات بانک مرکزی و اعداد کلیدی تورم بیشتری برای نظارت در عرصه بین المللی خواهیم داشت.

هفته بعد:

ایالات متحده: شاخص اعتماد مصرف کننده CB (سه شنبه)، فروش خانه های نوساز (چهارشنبه)، نتایج تست استرس بانک فدرال رزرو (چهارشنبه)، سفارشات کالاهای بادوام (پنجشنبه)، درآمد و هزینه شخصی (جمعه)

بین المللی: تورم هسته BoJ (سه شنبه)، تورم کانادا (سه شنبه)، تصمسم گیری نرخ بهره بانک مرکزی سوئد (پنجشنبه)، تصمسم گیری نرخ بهره بانک مرکزی مکزیک (پنجشنبه)، تصمسم گیری نرخ بهره بانک مرکزی ترکیه CBRT (پنجشنبه)، تورم توکیو (جمعه)، و تولید ناخالص داخلی بریتانیا (جمعه).

وال استریت

بازارهای سهام آمریکا ناهماهنگی زیادی نشان می دهند. از یک سو، اس اند پی 500 و نزدک به طور مداوم به رکوردهای جدید می رسند، در حالی که از سوی دیگر، داو جونز در حال حرکت جانبی است. دستاوردهای اخیر عمدتاً ناشی از سهام مبتنی بر هوش مصنوعی و فناوری بوده است تا حرکت گسترده تر بازار. با توجه به این موضوع، غیرواقعی نیست که بگوییم ممکن است بازار بیش از حد قیمت گذاری شده باشد، و عوامل بنیادی ممکن است این روند رشد را حفظ نکنند، به خصوص که فدرال رزرو برای شروع کاهش نرخ ها مردد است.

از نظر داده های کلان اقتصادی، گزارش دفتر بودجه کنگره (CBO) که هفته گذشته منتشر شد نیز قابل توجه است. CBO در به روز رسانی خود به پیش بینی بودجه 10 ساله، چشم انداز مالی چالش برانگیز را مجدداً تأیید کرد. CBO برآورد کسری بودجه ایالات متحده در سال مالی 2024 خود را به 1.9 تریلیون دلار افزایش داد که از 1.5 تریلیون دلار در پیش بینی های قبلی از فوریه افزایش داشت.

علاوه بر این، شاخص اقتصادی پیشرو (LEI) برای ایالات متحده در ماه می 0.5 درصد کاهش یافت. این شاخص بر اساس ده شاخص به عنوان معیاری برای سلامت اقتصادی عمل می کند و نشان می دهد که آیا اقتصاد در حال بهبود یا بدتر شدن. LEI اکنون فقط یک مقدار کمی بالاتر از پایین ترین سطح خود در زمان همه گیری است، در تضاد با اقتصادی است که همچنان در حال گسترش است.

عدم اطمینان در مورد سیاست های فدرال رزرو، انتخابات آتی ایالات متحده و مسیر اقتصاد کلان نیز اهداف مخارج سرمایه بسیاری از شرکت ها را محدود می کند و سرمایه گذاران را از برنامه ریزی جدید باز می دارد.

به طور کلی، در بیشتر بخشها در کوتاهمدت باد مخالف برای هر فعالیتی بازدارنده است. با این حال، دیدگاه های بلند مدت تر از رونق اخیر ساخت و ساز تولیدی و کاهش مورد انتظار نرخ های بهره در اواخر سال جاری، منبع خوش بینی است. عملکرد سهام مبتنی بر فناوری و هوش مصنوعی نیز به زمان بیشتری نیاز دارد تا تأثیرات خود را بر سایر بخشها نشان دهد.

در روز سهشنبه این هفته، گزارش اعتماد مصرفکننده (CB) را داریم. پس از افزایش به 102.0 در ماه می از 97.5 در آوریل، انتظار داریم سطح اعتماد مصرف کننده به فعالیت اقتصادی در ژوئن به 100 کاهش یابد.

در روز چهارشنبه، ما انتظار بهبودی آهسته در فروش خانه های جدید در ماه می را داریم. پس از افت 4.7 درصدی در ماه آوریل، پیشبینی میکنیم که فروش مسکن در ماه مه 1.5 درصد افزایش یابد و به حدود 650 هزار فروش جدید برسد، زیرا نرخهای وام مسکن پایینتر احتمالاً از یک بازگشت متوسط در فعالیتهای فروش حمایت میکند. علاوه بر این، افزایش موجودی در بازار فروش مجدد (خانه های موجود) بر فروش خانه های جدید تاثیر می گذارد زیرا خریداران گزینه های بیشتری دارند. در مجموع انتظار داریم که آمارهای مثبتی برای بازار مسکن داشته باشیم.

در روز پنجشنبه، سفارشات کالاهای بادوام به ما کمک می کند تا بفهمیم مصرف کنندگان و کسب و کارها چگونه بودجه خود را خرج می کنند. سفارشات کالاهای بادوام در هر یک از سه ماه گذشته افزایش یافته است، با این حال این سطح از ابتدای سال هنوز حدود 1.2 درصد کاهش یافته است و خرده فروشی نیز در ماه های اخیر ضعیف شده است. در بخش کسب و کار، به ویژه در سفارشات هواپیما، می توان انتظار کاهش قابل توجهی داشت که باعث می شود تعداد سرفصل ها 1.6٪ کاهش یابد. با این حال، بدون احتساب حمل و نقل، پیشبینی میکنیم که کل سفارشهای کالاهای بادوام به میزان 0.3 درصد افزایش یابد.

علیرغم اهمیت داده های فوق، سرمایه گذاران و فعالان بازار بر روی اعداد و ارقام درآمد شخصی و هزینه های روز جمعه تمرکز خواهند کرد. همانطور که اشاره شد، خرده فروشی نشانه هایی از ضعف را در ماه های اخیر نشان داده است که می تواند بر هزینه های شخصی تأثیر بگذارد. با این حال، با توجه به انعطافپذیری بازار کار و درآمد قوی، فعلاً نباید نگران درآمد و مصارف شخصی باشیم.

بازار انتظار افزایش 0.4 درصدی درآمد و 0.3 درصدی افزایش مصارف شخصی را دارد. انتظار میرود که معیار ترجیحی فدرال رزرو برای تورم مصرفکننده، کاهشدهنده PCE، تنها 0.1 درصد در ماه مه افزایش یابد که به نرخ سالانه 2.6 درصد تبدیل میشود. اگر این درست باشد، این یک گام دیگر به جلو در مبارزه با تورم خواهد بود، اما فدرال رزرو قبل از اعمال سیاست های تسهیل کننده باید شاهد پیشرفت و شواهد بیشتری باشد.

دادههای بنیادی که به طور جمعی مورد بحث قرار گرفت، بازارهای سهام ایالات متحده را پشتیبانی نمیکنند، و از نظر فنی، چالشهایی نیز وجود دارد. هر دو شاخص قدرت نسبی (RSI) و حجم در تعادل (OBV) نشان دهنده علاقه کمتر به پوزیشن های خرید هستند. سطح حمایت اول 5,440 و حمایت دوم 5,410 است. شکستن این سطوح، به ویژه سقوط به زیر نقطه محوری در 5,380، می تواند راه را برای مقادیر بسیار پایین تر هموار کند.

بازار ارز

در هفته پیش رو، در حالی که انتظار انتشار داده های قابل توجهی نداریم، نکات جزئی مختلف و زیاد و سخنرانی های متعددی از سوی سیاست گذاران بانک های مرکزی خواهیم داشت که می تواند بازاری پر نوسان ایجاد کند. حتی یک اصلاح کوچک در ارزش دلار می تواند سلطه آن را در بازار FX کاهش دهد و به ارزهای دیگر اجازه دهد تا بخشی از ضررهای خود را جیران کنند.

دلار آمریکا

دلار آمریکا هفته گذشته را با افزایش 0.25 درصدی به پایان رساند. علیرغم اینکه دادههای اقتصادی نشاندهنده رشد ضعیفتر و کاهش بالقوه نرخ است، دلار آمریکا از وضعیت پناهگاه امن خود سود میبرد. در هفته آتی، تنشهای ژئوپلیتیکی، مانند درگیری اسرائیل و فلسطین و احتمال حمله اسرائیل به لبنان، همراه با تیرگی روابط آمریکا و چین، میتواند تقاضای پناهگاه امن برای دلار آمریکا را حفظ کرده و کاهش مورد انتظار را کمتر کند.

با این حال، اگر تورم عمومی و هسته مصارف شخصی در روز جمعه کاهش یابد، دلار ممکن است تضعیف شود زیرا این امر به معنای کاهش فشارهای تورمی در اقتصاد ایالات متحده است و میتواند انتظارات بازار را برای ادامه دو کاهش نرخ بهره فدرال رزرو در سال جاری تقویت کند.

از نقطه نظر فنی، شاخص دلار آمریکا با حمایت قوی در 104.70 و یک نفطه محوری کلیدی در 104.00 به حرکت در روند صعودی واضح خود ادامه می دهد.

یورو

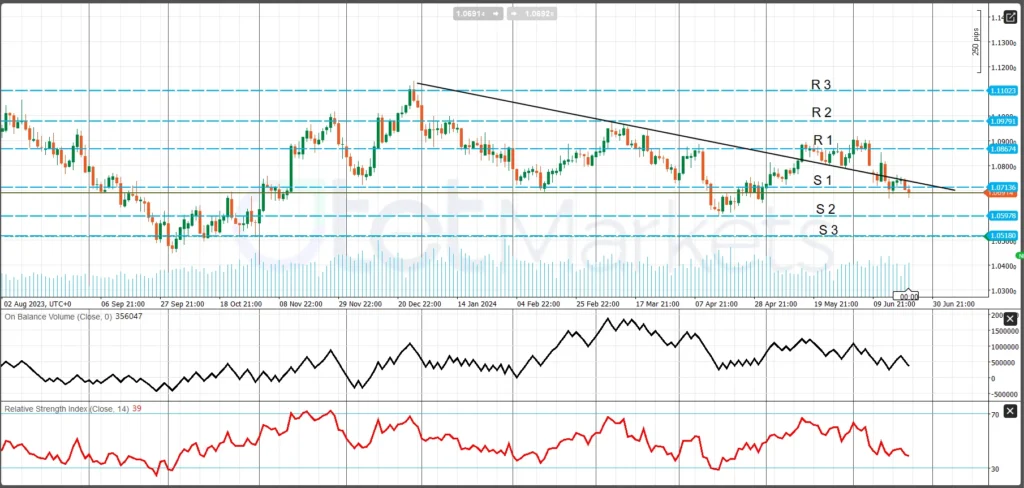

یورو هفته را در برابر دلار اندکی کاهش داد، اما به نظر می رسد در برابر پوند و ین در حال افزایش است. منطقه یورو و یورو با چالشهای مهمی روبرو هستند که جلب اعتماد سرمایهگذاران بلندمدت را دشوار میکند.

نتایج انتخابات پارلمان اتحادیه اروپا نیروهای گریز از مرکز در اتحادیه اروپا را تشدید کرده است و در صورت به دست آوردن قدرت بیشتر احزاب دست راستی، آینده این اتحادیه را زیر سوال می برند. در حالی که این به معنای انحلال اتحادیه نیست، اما نشان دهنده نیاز بالقوه به نظم جدید مدیریت و برنامه ریزی در آن است.

علاوه بر دورنمای سیاسی نامشخص، ما باید تشدید جنگ تجاری بین اتحادیه اروپا و چین، همراه با اثرات اقتصادی مداوم جنگ در اوکراین را در نظر بگیریم. اخیرا اتحادیه اروپا اعلام کرده است که بر خودروهای برقی چینی تعرفه وضع خواهد کرد. اگرچه چین هنوز واکنشی نشان نداده است، اما هرگونه واکنش آتی می تواند سخت باشد و به طور بالقوه باعث سقوط پول رایج حوزه یورو شود.

انتظار میرود در هفته آینده داده های ضعیفی از اکثر اعضای منطقه یورو منتشر شود. با این حال، ما معتقدیم که بانک مرکزی اروپا به زمان بیشتری برای بحث در مورد کاهش بعدی نرخ بهره نیاز دارد، که می تواند به حمایت از یورو و جلوگیری از سقوط بیشتر آن در برابر رقبای خود کمک کند.

از نقطه نظر فنی نیز، روند با S2 و S3 به عنوان اهداف بعدی آن در 1.06 و 1.051 نزولی باقی می ماند.

طلا

فلز زرد همچنان به رشد خود ادامه می دهد. اخبار مربوط به خاورمیانه حاکی از افزایش تنش ها بوده، جفت XAU/USD را به سمت بالاتری سوق داد تا قبل از اینکه در آخرین ساعات معاملاتی هفته عقب نشینی کند، قیمت از سطح مقاومت 2330.00 دلار گذشت.

تنشهای فزاینده در خاورمیانه، دریای چین جنوبی و اوکراین، تقاضای طلا را افزایش داده است. علاوه بر این، افزایش انتظارات برای کاهش نرخ بهره در ایالات متحده در سال جاری – احتمالاً بیش از یک بار – می تواند دلار را تحت فشار قرار دهد و از گاوهای طلا حمایت کند. داده های منتشر شده در هفته گذشته حاکی از فعالیت متوسط اقتصادی در سه ماهه دوم است، در حالی که به نظر می رسد تورم در حال کاهش باشد.

در هفته پیش رو، داده های اقتصادی ایالات متحده، به ویژه درآمد و هزینه های شخصی روز جمعه و معیار تورم ترجیحی فدرال رزرو، یعنی عدد Core PCE، وضوح بیشتری را در مورد روند بعدی طلا ارائه خواهد کرد.

از نقطه نظر فنی، به نظر می رسد طلا در مرحله اصلاح قرار دارد، اما سطح فیبوناچی 38.2 درصد (2,270 دلار) به نظر می رسد حمایت قوی ای را ارائه دهد. روند کلی صعودی باقی می ماند.

نفت

قیمت نفت در روزهای اخیر، همانطور که به طور گسترده انتظار می رفت، به دلیل تقاضای بیشتر در تابستان افزایش یافته است. گزارش اداره اطلاعات انرژی ایالات متحده (EIA) نشان می دهد که تقاضای بنزین به بالاترین سطح خود در سال رسیده است و قیمت نفت را در این ماه 5 درصد افزایش داده و به بالاترین سطح از آوریل رسیده است.

در حال حاضر، اعداد تقاضای قوی برای انرژی، انتظارات کلی تقاضای نفت را افزایش داده و از کاهش بالقوه عرضه نفت و محصولات آن در هفتههای آینده خبر میدهد.

صادرات بنزین آمریکا به اروپا در حال افزایش است. وارد کنندگان اروپایی نیز از سقوط شدید در ذخایر سواحل اقیانوس اطلس حمایت بیشتری دریافت کرده اند، جایی که ذخایر آن 2.7 میلیون بشکه یا 4.5 درصد کاهش یافته است. در ایالات متحده، تقاضای گازوئیل 328,000 بشکه در روز افزایش یافت و به 3.977 میلیون بشکه رسید که منعکس کننده رشد درخواست در بخش تولید ایالات متحده و کار میدانی کشاورزان است.

در حالی که داده های بنیادی تا حد زیادی از سطوح قیمت فعلی پشتیبانی می کنند، نمودارهای فنی نشان دهنده یک اصلاح احتمالی پس از بهبود قوی است.

بیت کوین

بیت کوین (BTC) در تلاش است تا بالای 65,000 دلار بماند. با این حال، اخبار اخیر از MicroStrategy به طور مثبت بر احساسات کلی بازار تأثیر گذاشته است.

مایکرو استراتژی، به رهبری مایکل سایلر، حامی بیت کوین، روز پنجشنبه اعلام کرد که 11,931 بیت کوین دیگر به ارزش تقریبی 786 میلیون دلار را خریده است که وضعیت خود را به عنوان یکی از اصلی ترین هولدرهای این دارایی دیجیتال تثبیت می کند. این خرید کل دارایی بیت کوین شرکت را به 22,6331 بیت کوین افزایش می دهد که با هزینه کل 8.3 میلیارد دلار خریداری شده است که اکنون به ارزش تقریبی 14.9 میلیارد دلار می رسد. علیرغم این حرکت قابل توجه، احساسات بازار نسبت به بیت کوین مختلط است.

داده های اقتصادی و شاخص های احساسات بازار نشانه روشنی از مسیر آینده بیت کوین ارائه نمی دهند. از نقطه نظر فنی، روند صعودی شکسته شده است. با این حال، برای تایید یک روند معکوس، باید شاهد کاهش قیمت به زیر سطح حمایت اصلی آن در 62,000 دلار باشیم.

اشتراک گذاری

موضوعات داغ

رویدادهای قوی سیاه؛ تهدیدی غیرقابل پیشبینی برای بازار ارزهای دیجیتال در سال 2026

بازار ارزهای دیجیتال همواره با چالشها و بحرانهای غیرمنتظرهای مواجه بوده که به آنها «رویدادهای قوی سیاه» (Black Swan Events) گفته میشود. این رویدادها، بحرانهایی نادر اما تاثیرگذار هستند...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *