تحلیل حرکات بازار این هفته: تورم، رشد دستمزدها و تأثیر بر وال استریت

دادههای اقتصادی این هفته تأیید کرد که علیرغم کاهش تورم، شاخص قیمت مصرفکننده (CPI) در سطح 3.4 درصد باقی میماند که بهطور قابلتوجهی بالاتر از هدف 2 درصدی فدرال رزرو است. علاوه بر این، خرده فروشی ایالات متحده شروع به نشان دادن ضعف کرده است، همانطور که شاخص اقتصادی پیشرو (LEI) نیز در روز جمعه نشان داد.

در خارج از ایالات متحده، انگلستان رشد دستمزد ها را تجربه کرد. با این حال، بیکاری نیز به 4.3 درصد افزایش یافت. در ژاپن، دادههای تولید ناخالص داخلی با انقباض 2.0 درصدی سالانه در سه ماهه اول 2024 بازارها را شگفتزده کرد. در چین، با تقویت تولیدات صنعتی و افزایش تدریجی تورم از ارقام منفی، پیشرفتهایی در فعالیتهای اقتصادی حاصل شده است، اگرچه فروش در بخش خردهفروشی کاهش یافته است.

با نگاهی به هفته آینده، رویدادهای مهم اقتصادی عبارتند از:

- ایالات متحده: فروش خانه های موجود (چهارشنبه)، فروش خانه های جدید (پنجشنبه) و سفارشات کالاهای بادوام (جمعه).

- کانادا: تورم (سه شنبه).

- بریتانیا: تورم، شاخص مدیران خرید، و خرده فروشی (چهارشنبه، پنجشنبه و جمعه).

- چین: نرخ بهره PBoC (دوشنبه).

- نیوزلند: تصمیم گیری نرخ بهره RBNZ (چهارشنبه).

- ترکیه: نرخ بازپرداخت یک هفته ای CBRT (پنجشنبه).

- ژاپن: داده های تورم (جمعه).

وال استریت

تورم سرسخت بلندمدت و نرخهای بهره بالاتر اثرات خود را نشان میدهند، همانطور که عدم رشد خردهفروشی در ایالات متحده در ماه گذشته نشان داد، در حالی که وام های مصرفکننده ماهانه نیز افزایش یافت و پساندازها کاهش. انتظارات مصرف کنندگان و جزء سفارشات جدید شاخص تولید ISM منجر به کاهش 0.3 واحد پایه (pp) شاخص اقتصادی پیشرو (LEI) در آوریل شد و آن را به منفی %0.6 رساند. علیرغم این سیگنالهای اقتصادی مختلط، بازار کار انعطافپذیر است و رشد درآمد همچنان ادامه دارد و به طور بالقوه باعث سردرگمی اعضای FOMC و مصرفکنندگان میشود. از آنجایی که فعالان بازار تردیدهای بیشتری در مورد زمان و میزان کاهش سیاست پولی دارند، میتوان انتظار داشت که LEI در ماههای آینده به کاهش خود ادامه دهد.

هفته گذشته، فعالان بازار عمدتا بر روی اعداد تورم ایالات متحده متمرکز شدند. شاخص قیمت تولیدکننده (PPI) افزایش 0.5 درصدی را در هر دو شاخص اصلی و هسته برای آوریل نشان داد، در حالی که افزایش 0.2 درصدی مارس به 0.1- کاهش یافت. در بخش مصرفکننده، ارقام تورم تا حدودی خوشبینانه بود، با این حال شاخص 3.4 درصدی CPI بسیار بالاتر از هدف 2 درصدی فدرال رزرو باقی مانده است. اعداد خوش بینانه تورم در ابتدا از بازارهای سهام ایالات متحده حمایت می کرد و دلار آمریکا را تحت فشار قرار می داد، اما زمانی که سخنرانان فدرال رزرو نیاز به شواهد بیشتری برای توجیه کاهش نرخ تورم را اعلام کردند، حرکت صعودی متوقف شد.

سفارشات کالاهای بادوام در روز جمعه یک داده کلیدی برای بررسی و توجه در هفته آینده خواهد بود. عدم اطمینان اقتصادی و رشد همچنان باعث ایجاد محیط نامطلوب برای سرمایه گذاری سرمایه جدید می شود. سفارشات کالاهای بادوام در ماه مارس تنها 0.9 درصد افزایش یافته است و رشد ضعیف 0.5 درصدی دیگر برای آوریل پیش بینی می شود. به استثنای حمل و نقل، سفارشات کالاهای بادوام اساساً در ماه های اخیر بدون تغییر بوده است که می تواند نگرانی هایی را در مورد توسعه اقتصادی آینده ایجاد کند.

عامل مهم دیگری که باید نظارت شود، بازار مسکن است. نرخهای بهره بالاتر، ساختوسازهای جدید را دلسرد میکند و مقرون به صرفه بودن را کاهش میدهد. شروع مسکن در آوریل 5.7 درصد افزایش یافت، که عمدتاً به دلیل تحولات جدید خانه های چند خانواری است، اگرچه روند گسترده تر همچنان نزولی است.

در هفته پیش رو، اطلاعات فروش خانه های جدید و موجود در روزهای چهارشنبه و پنجشنبه را داریم. اگرچه بازار مسکن با شرایط معمول خود فاصله زیادی دارد، چشم انداز کاهش نرخ بهره در ماه سپتامبر می تواند افزایش قیمت مسکن را تعدیل کند و خریداران را به سمت خود جذب کند. بازار انتظار دارد فروش خانه های موجود با 1.7 درصد افزایش به 4.19 میلیون واحد در ماه آوریل برسد.

فعالان بازار به دنبال بهبود بیشتر در بازار مسکن هستند زیرا کاهش سیاست پولی باعث کاهش تدریجی نرخهای وام مسکن میشود. با این حال، نرخ وام مسکن ثابت 30 ساله به ازای هر فردی مک در آوریل به 7.2 درصد رسید و برای اولین بار در سال جاری از 7.0 درصد گذشت، که می تواند سرعت سازندگان را کند کند. برای ماه آوریل، ما انتظار داریم 680 هزار فروش خانه جدید داشته باشیم که از 693 هزار در ماه مارس کاهش یافته است.

با توجه به ضعف عمومی مورد انتظار در دادهها، تورم بالا و نرخهای بهره بدون تغییر در کوتاهمدت، میتوانیم کاهش ملایمی را در اکثر شاخصها و سهام وال استریت در این هفته پیشبینی کنیم.

برای چاپ رکوردهای جدید، S&P 500 در هفته 1.6% افزایش داشت، داوجونز 1.3% افزایش یافت و شاخص نزدک نیز 2.2% افزایش داشت. برای هفته پیش رو، مقدار قابل توجهی داده برای بررسی و پیگیری خواهیم داشت. برخی از این دادهها بسیار مهم هستند و میتوانند روندهای اساسی در اقتصاد را آشکار کنند.

از منظر فنی، هم حجم On-Balance (OBV) و هم قیمت در حال نرم شدن هستند، در حالی که شاخص قدرت نسبی (RSI) از بالای 70 منطقه بیش از حد خرید عقب نشینی می کند که نشان دهنده یک کاهش احتمالی است. سقوط به زیر بالاترین سطح قبلی یعنی 5,277 می تواند 5,223 و 5,150 را به عنوان اهداف هفته تعیین کند.

بازار فارکس در هفته پیش رو

شاخص دلار آمریکا (DXY) این هفته 0.8 درصد کاهش یافت. پس از سقوط در نیمه اول هفته، DXY تلاش کرد تا بخشی از زیان های خود را در روزهای پنجشنبه و جمعه جبران کند و انتظار می رود این بهبود در هفته آینده نیز ادامه یابد. در نمودار H1، حجم بازار به دنبال بهبودی در حال افزایش است و RSI نیز به سمت سطح 50 در حال افزایش می باشد. اگر RSI به بالای 45 و 50 حرکت کند و قیمت به بالای 104.60 برسد، میتوان انتظار داشت که DXY در هفته آینده به منطقه 105 برسد. برعکس، در صورتی که قیمت نتواند بالای 104.60 بماند، محدوده حرکتی خنثی بین 104 و 104.60 پیش بینی می شود.

در بریتانیا، داده های هفته گذشته رشد دستمزدها را تایید کرد، اما جزئیات ریزتر با افزایش نرخ بیکاری به 4.3٪ و کاهش بهره وری نیروی کار 0.3٪، کمتر دلگرم کننده بود.

در هفته پیش رو، تمرکز بر اعداد تورم خواهد بود. انتظار می رود CPI در ماه آوریل 2.1٪ باشد، با پیش بینی تورم هسته در 3.7٪، هر دو کمتر از ارقام مارس. علاوه بر این، بازار انتظار دارد فروش خرده فروشی در ماه آوریل 0.2 درصد کاهش یابد. این می تواند احتمال کاهش نرخ بهره بانک مرکزی انگلیس را در ماه اوت افزایش دهد و به طور بالقوه بر استرلینگ در برابر رقبای آن فشار وارد کند.

از نقطه نظر فنی، در نمودار H1 و در کوتاهمدت، GBP/USD صعودی باقی میماند و هفته را بالاتر بسته است، که عمدتاً به دلیل ضعیفتر شدن شاخص دلار آمریکا بود. فن فیبوناچی 61.8% در 1.2566 سطح حمایت کلیدی در حال حاضر است، در حالی که نقطه محوری روی 1.2500 تنظیم شده است. S1 و S2 به ترتیب در 1.2610 و 1.2583 قرار دارند. حفظ و ترید بالای 61.8 درصد فن فیبوناچی می تواند از گاوها حمایت کند.

منطقه یورو هفته شلوغ و بدون غافلگیری داشت. اعداد تورم برای اکثر اعضای حوزه یورو مطابق با برآوردها بود که شواهد بیشتری از کاهش تدریجی را نشان می دهد. در همین حال، شاخصهای اقتصادی مانند تولید ناخالص داخلی و تولیدات صنعتی، روند بهبود نرمی را تأیید میکنند. در هفته پیش رو، داده های کلیدی حرکت بازار در اروپا شامل PPI آلمان (دوشنبه)، داده های تجاری منطقه یورو و سخنرانی رئیس بانک مرکزی اروپا در روز سه شنبه است. این هفته سبک با داده های مورد انتظار خوش بینانه می تواند به یورو کمک کند تا در برابر رقبای خود رشد کند.

از نقطه نظر فنی، نمودار همچنان یک روند صعودی ملایم را نشان می دهد و چشم انداز مثبت یورو را حفظ می کند.

چشم انداز بازار کالا

در بازارهای کالا، فلزات گرانبها، به ویژه طلا و نقره، مطابق با چشم انداز و تحلیل های قبلی، همچنان پتانسیل افزایش بیشتر را نشان می دهند.

ضعف اخیر دلار و دورنمای ملایمتراقتصادی برای سال 2024 به احساسات صعودی در بازار طلا کمک کرده است، بازاری که همچنان به دلیل تقاضای پناهگاه امن آن تقویت شده است. با تشدید ریسکهای اقتصادی و ژئوپلیتیکی روز به روز، تعداد فزایندهای از بانکهای مرکزی از جمله بانک خلق چین (PBoC) و بانک مرکزی جمهوری ترکیه (CBRT) برای خرید طلا ابراز علاقه میکنند. به طور خاص، اعتقاد بر این است که PBoC حداقل 30 تا 50 درصد از کل خریدهای بانک های مرکزی را در دو سال گذشته به خود اختصاص داده است. روند دور شدن از دلار آمریکا در کشورهای بیشتری جذابیت این فلز گرانبها را بیشتر می کند.

علاوه بر این، دادههای ضعیفتر اقتصادی ایالات متحده امیدها را برای کاهش نرخ بهره توسط فدرال رزرو افزایش داده و در نتیجه قیمت طلا و نقره را افزایش داده است. علاوه بر این، علیرغم رشد بازارهای سهام، یک حس تردید نیز وجود دارد که از قیمت طلا و نقره حمایت بیشتری می کند. از نقطه نظر فنی، XAUUSD به نشان دادن یک مسیر صعودی ادامه می دهد.

قیمت نفت به دلیل داده های خوش بینانه چین و منطقه یورو، همراه با کاهش ذخایر آمریکا که در هر دو گزارش هفتگی API و EIA گزارش شده، افزایش یافت. هر دو WTI و نفت برنت هفته را با افزایشی از 0.9٪ تا نزدیک به 1٪ به پایان رساندند.

گسترش اقدامات محرک اضافی توسط چین، امیدها به تقاضای قوی تر در بازار انرژی را تقویت کرد. علاوه بر این، سادهسازی قوانین خرید مسکن در چین، در کنار دادههای مثبت تورم، بیشتر از حرکت صعودی قیمت نفت حمایت کرد. با این حال، علیرغم حمایت توسط داده های تورم ایالات متحده، این افزایش تا حدودی با یک سری هشدار از سوی مقامات فدرال رزرو که هشدار داده بودند بانک مرکزی قبل از در نظر گرفتن تعدیل نرخ ها به داده های قانع کننده تری نیاز دارد، کاهش یافت.

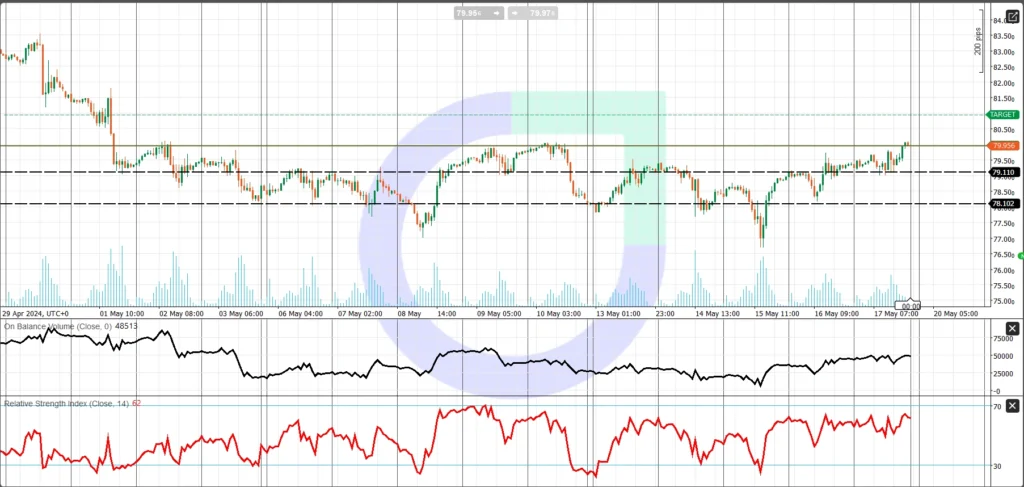

با نگاهی به هفته آینده، ما پیشبینی میکنیم که دادهی خوشبینانه بیشتری از منطقه یورو و آسیا وجود داشته باشد که انتظار میرود احساسات مثبت در بازار انرژی حفظ شود. از منظر فنی، WTI موضع صعودی خود را حفظ میکند و 79.10 به عنوان سطح حمایت اولیه آن عمل میکند، در حالی که نقطه محوری کلیدی روی 78.10 قرار دارد.

ارز دیجیتال

قیمت بیت کوین به بیش از 6,5000 دلار رسیده است که تحت تأثیر عواملی مانند کاهش تورم ایالات متحده و ضعیف شدن دلار آمریکا قرار دارد. این روند صعودی ممکن است ادامه داشته باشد، به ویژه تا زمانی که بالای 62,000 دلار باقی بماند، با هدف هفتگی 71,000 دلار برای ادامه حرکت صعودی.

در مقابل، تحولات اخیر مانند نصف شدن بیت کوین و افزایش پیچیدگی های شبکه، همراه با عدم قطعیت های نظارتی، منجر به کاهش جریان سرمایه به محصولات سرمایه گذاری رمزنگاری شده است. در هفته پیش رو، انتظار هیچ رویداد مهم یا داده ای که بازار را به حرکت در آورد را نداریم، سرمایهگذاران باید روندها و اخبار را به دقت رصد کنند تا بتوانند حرکت بازار را پیش بینی کنند.

اشتراک گذاری

موضوعات داغ

آینده بیبی دوج | تحلیل روند و پیشبینی قیمت Baby Doge

بیبی دوج کوین (Baby Doge Coin) یکی از شناختهشدهترین میمکوینهای بازار کریپتو است که از زمان معرفی خود در سال ۲۰۲۱، توجه بسیار زیادی از سوی سرمایهگذاران خرد و جامعه...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *