کاهش تورم ایالات متحده و چالشهای اقتصادی جهانی: پیشبینی بازارها در هفته آینده

تورم ایالات متحده در نهایت کاهش یافت، در حالی که در کانادا و برخی از کشورهای اروپایی افزایش داشت. ین به ضعیف ترین سطح خود در برابر دلار آمریکا از سال 1986 رسید و بانکسیکو نرخ بهره را در 11.00 درصد ثابت نگه داشت. با این حال، ما همچنین شاهد اثرات نرخ های بالاتر برای مدت طولانی در هر دو طرف اقیانوس اطلس هستیم. پزوژه های مسکونی ایالات متحده و فروش آنها پس از کاهش ماه مارس و بهبودی جزئی در آوریل دوباره کاهش یافت.

هفته پیش رو:

در هفته پیش رو، اروپا بر روی اعداد تورم مصرف کننده حوزه یورو تمرکز خواهد کرد، در حالی که در آسیا و چین، داده های PMI تغییر دهنده بازی خواهد بود. در ایالات متحده، فعالان بازار می خواهند ببینند بازار کار در ماه می چگونه عمل می کند. در بریتانیا، انتخابات عمومی باید به دقت زیر نظر گرفته شود تا ببینیم آیا حزب کارگر می تواند بار دیگر کنترل خیابان داونینگ شماره 10 را به دست بگیرد یا خیر.

ایالات متحده:

- هزینه های ساخت و ساز (دوشنبه)

- شاخص مدیران خرید ISM (دوشنبه)

- فرصت های شغلی (سه شنبه)

- صورتجلسه FOMC (چهارشنبه)

- داده های بازار کار(جمعه)

خارج از آمریکا:

- شاخص مدیران خرید چین (یکشنبه و پنجشنبه)

- بررسی شاخص تانکان ژاپن (چهارشنبه)

- شاخص مدیران خرید بخش های خدمات و تولید منطقه یورو. (دوشنبه و چهارشنبه)

- نرخ تورم و بیکاری منطقه یورو (سه شنبه)

وال استریت

دادههای اخیر منتشر شده مانند اعتماد مصرفکننده، تولید ناخالص داخلی، سفارشهای کالاهای بادوام و اعداد بازار مسکن، فضای چالشبرانگیز را برای اقتصاد و بازارهای سهام ایالات متحده برای ادامه روندهای اخیر تأیید میکند. بازاری که شاهد افزایشهای قابل توجهی بوده است که ناشی از رشد تعداد کمی از سهامهای با ارزش بالا می باشد.

در حالی که اکثر سهام تا کنون در سال جاری افزایش یافته اند، 20 سهام بزرگ ایالات متحده حدود 27 درصد ازابتدای سال تا به امروز (YTD) رشد کرده اند که این روندها را هدایت می کند. ذکر این نکته ضروری است که طبق گزارش JPMorgan، این سهام 65 درصد از سود S&P 500 در سال گذشته و 75 درصد سود امسال تا کنون (YTD) را تشکیل می دهند. بنابراین، روند صعودی، که با رهبری محدود و ازدحام حرکتی شدید مشخص می شود، از گسترش رشد در دیگر بازارها پشتیبانی نمی کند.

FOMC تقریباً یک سال است که نرخ وجوه را بدون تغییر گذاشته است و اکنون شاهد اثرات آن در انتشار اعداد اقتصادی هستیم. با این حال، همانطور که داده های اخیر PCE نشان می دهد، این کاهش در فعالیت های اقتصادی منجر به پیشرفت قابل توجهی در کاهش تورم به 2٪ شده است.

در حالی که داده های روز جمعه کاهش تورم را تایید می کند، رشد قابل توجهی را در درآمدها نیز نشان می دهد، که سوالاتی را در مورد کاهش بیشتر تورم ایجاد می کند. در هفته پیش رو، داده های بسیار مهمی به خصوص از بازار کار خواهیم داشت که می تواند وضوح بیشتری را از اقتصاد ارائه دهد.

شاخص های مدیران خرید تولید و خدمات موسسه ISM: شاخص های تولید و خدمات ISM قرار است به ترتیب در روزهای دوشنبه و چهارشنبه منتشر شوند. در ماه می، PMI تولید برای دومین ماه متوالی کاهش یافت و به 48.7 رسید. در حالی که بازار انتظار یک افزایش جزئی به 49.0 را دارد، این میزان در زیر آستانه انبساط 50.0 باقی می ماند که نشان دهنده تأثیر کمتر سفارشات کارخانه ای و سفارشات کالاهای بادوام است. عدم اطمینان بازار، ریسک بالاتر و اثرات نرخ بهره بالاتر در درازمدت بر بخش تولید تأثیر می گذارد.

برای بخش خدمات، که اطلاعات مربوط به آن را در روز چهارشنبه خواهیم داشت، تخمین میزنیم که شاخص خدمات ISM در ماه ژوئن اندکی کاهش یابد و به 52.5 برسد، اما برخلاف بخش تولید، همچنان در قلمرو توسعه باقی خواهد ماند. در ماه می، شاخص خدمات ISM به 53.8 رسید که بالاترین جهش ماهانه در 16 ماه گذشته را نشان می دهد. یک بخش خدمات قوی با افزایش درآمد، نگرانی اصلی فدرال رزرو در تلاش هایش برای کاهش تورم است.

داده های کار: داده های فرصت های شغلی JOLT در روز سه شنبه و اشتغال بخش های غیرکشاورزی در روز جمعه منتشر خواهند شد. داده های نیروی کار در این هفته، به ویژه پس از انتشار داده های PCE در هفته گذشته، در مرکز توجه ها خواهد بود.

فرصت های شغلی JOLTs: فرصت های شغلی JOLTs در ایالات متحده به وضوح کاهش یافته است اما هنوز بالاتر از سطح قبل از همه گیری است. در ماه آوریل، از 8.355 میلیون در مارس به 8.059 میلیون کاهش یافت. ما انتظار داریم که رقم مشابهی در حدود 8 میلیون برای گزارش آینده شاهد باشیم.

اشتغال بخش های غیرکشاورزی: در بخش اشتغال غیرکشاورزی (NFP)، مطابق با مطالبات کم برای دریافت مزایای بیکاری، ما پیش بینی استخدام بیشتری را داریم. حقوق و دستمزد غیرکشاورزی در ماه می 272,000 افزایش یافت که تقریباً 100,000 بیشتر از پیشبینیها بود که عمدتاً توسط بخش خدمات پشتیبانی میشد. از آنجایی که انتظار کاهش سرعت در بخش خدمات در ماه های آینده را داریم، استخدام ممکن است به دنبال کاهش اخیر در JOLT ها باشد. در آخرین جلسه فدرال رزرو، سیاست گذاران همچنین انتظارات بیکاری خود را برای سال های 2024 و 2025 افزایش دادند. ما انتظار داریم ارقام کمی پایین تر برای ژوئن با 200,000 حقوق اضافه شده را داشته باشیم، در حالی که نرخ بیکاری بدون تغییر در 4٪ باقی می ماند و میانگین درآمد ساعتی 0.3٪ در طول ماه افزایش می یابد.

به طور کلی، داده های مورد انتظار ممکن است خوش بینانه نباشند و به طور بالقوه بر بازارهای سهام تأثیر منفی بگذارند. کاهش روز جمعه در بازارهای سهام ممکن است در این هفته نیز ادامه داشته باشد که نشان دهنده آغاز یک روند جدید است.

تحلیل تکنیکال:

از منظر فنی، سقوط به زیر 5,440 می تواند در را برای سطوح پایین تر باز کند، همانطور که توسط RSI و OBV نیز نشان داده شده است.

دلار آمریکا:

با وجود کاهش جزئی روز جمعه، دلار در پایان هفته ثابت ماند و در حدود 105.9 بسته شد. بازدهی خزانه داری ایالات متحده در حال افزایش است و از تقاضای دلار حمایت می کند، با بازدهی اوراق قرضه 10 ساله ایالات متحده در محوده 4.402٪.

داده های تولید ناخالص داخلی ایالات متحده برای سه ماهه اول نشان داد که اقتصاد 1.4 درصد رشد کرده است، مطابق با انتظارات و کمی بالاتر از برآورد اولیه 1.3 درصد. سفارشات کالاهای بادوام در ماه مه تنها 0.1 درصد در مقابل پیش بینی 0.5 درصد کاهش، رشد یافت. با این حال، سفارشات هسته کالاهای بادوام، بدون احتساب بخش حمل و نقل، در ماه مه 0.1 درصد کاهش یافت، که کمتر از برآوردهای رشد 0.2 درصدی بود و از رشد 0.4 درصدی آوریل عقب ماند. این با داده های اعتماد مصرف کننده موسسه CB که در اوایل هفته منتشر شد مطابقت دارد و نشان دهنده کاهش هزینه ها است. هزینه های مصرف کننده در ماه مه تنها 1.5 درصد افزایش یافت که به طور قابل توجهی کمتر از افزایش 3.0 درصدی در آوریل بود.

شاخص اعتماد مصرف کننده CB در ماه ژوئن با چاپ 100.4 در مقابل 100.0 پیش بینی شده فراتر از انتظارات بود که نشان دهنده اعتماد مالی است و به عنوان شاخص اصلی هزینه های مصرف کننده عمل می کند. با این حال، دادههای روز سهشنبه نشان داد که اعتماد مصرفکننده ایالات متحده از 101.3 در ماه می به 100.4 در ماه ژوئن کاهش یافته است.

FOMC و انتظارات کاهش نرخ:

اظهارات سخت گیرانه تر از سوی سیاستگذاران FOMC پس از نشست اخیر فدرال رزرو انجام شد. صورتجلسه آتی FOMC ممکن است بینش روشن تری در مورد افکار آنها در مورد مسیر کاهش نرخ بهره برای بقیه سال ارائه دهد. احتمال کاهش نرخ در ماه سپتامبر در حال حاضر زیر 70 درصد است، در حالی که کاهش نرخ در نوامبر همچنان زیر سوال است که از دلار حمایت می کند. عدم اطمینان در مورد انتظارات نرخ بهره فدرال رزرو احتمالا ادامه خواهد داشت و باعث نوسانات در بازارهای فارکس و حفظ تقاضای دلار می شود.

آخرین نمودار دات پلات فدرال رزرو که در ماه ژوئن به روز شد، تورم و داده های اقتصادی اخیر را در نظر می گیرد و تخمین هایی از چشم انداز نرخ بهره فدرال رزرو ارائه می دهد. مقامات فدرال رزرو انتظار دارند در سال 2024 تنها یک بار نرخ بهره را کاهش دهند.

داده های PCE ایالات متحده برای ماه می نشان داد که کاهش تورم در نهایت در حال پیشرفت است و داده های تورم عمومی هفته قبل را تأیید می کند. با این حال، سیاست گذاران قبل از تصمیم گیری به شواهد بیشتری نیاز دارند.

حرکت دلار: حرکت دلار در هفته آینده به داده های بازار کار روز جمعه بستگی دارد. با توجه به اینکه بازارهای سهام تحت فشار قرار دارند و ریسک جهانی در حال افزایش است که تقاضای پناهگاه امن دلار را افزایش می دهد، کاهش قابل توجه در نرخ آن بعید است، اگرچه دستیابی به سطوح بسیار بالاتر نیز در حال حاضر دشوار است.

تحلیل تکنیکال: شاخص دلار آمریکا همچنان در یک روند صعودی واضح باقی مانده است. اولین پشتیبانی در 105.65 است. حفظ بالاتر از این سطح، 106.50 را در کانون توجه قرار می دهد. سقوط به زیر S1 می تواند منجر به S2 در 105.20 و سپس به 104.70 شود که در حال حاضر نقطه محوری کلیدی است.

یورو

یورو به دلایل مختلفی تحت فشار است. با نزدیک شدن به روز انتخابات 30 ژوئن، آخرین نظرسنجی ها نشان می دهد که حزب راست افراطی مارین لوپن پیشتاز است. با این حال، بعید است که حزب دست راستی لوپن اکثریت مطلق لازم برای تشکیل دولت را به دست آورد و نگرانیها در مورد بیثباتی سیاسی در فرانسه و پایین کشیدن یورو را افزایش دهد.

داده های اقتصادی: شرایط کلی اقتصادی برای منطقه یورو مساعد نیست. شاخص وضعیت کلی تجاری IFO آلمان از 89.3 در ماه می به 88.6 در ژوئن کاهش یافت و انتظارات 89.4 را از دست داد. این در حالی است که طبق انتظارات، تورم در ماه می افزایش یافت. تورم سرفصل در منطقه یورو در ماه می نسبت به مدت مشابه سال قبل 2.6 درصد افزایش یافت که از 2.4 درصد در آوریل افزایش یافت که از پیش بینی 2.5 درصد فراتر رفت. CPI هسته، که قیمتهای بیثبات مواد غذایی و انرژی را در بر نمیگیرد، سالانه 2.9 درصد در ماه مه از 2.7 درصد در آوریل افزایش یافت که همچنین بالاتر از برآوردهای 2.7 درصدی بود. فشارهای تورمی در منطقه یورو به همان سرعتی که پیش بینی می شد کاهش نمی یابد، که ممکن است برنامه های بانک مرکزی اروپا برای کاهش نرخ بهره را به تاخیر بیندازد. دادههای تولید ناخالص داخلی نیز با رشد تنها 0.3 درصدی در سه ماهه اول، مطابق با برآوردهای اولیه و کمتر از برآورد های بازار بود.

بانک مرکزی اروپا در ماه ژوئن نرخ بازپرداخت اصلی خود را 25 واحد پایه کاهش داد و به 4.25 درصد رساند. با توجه به دادههای فعلی، سیاستگذاران بانک مرکزی اروپا ممکن است در نشست آتی در ماه ژوئیه نرخ بهره را حفظ کنند و در نشست سیاستگذاری سپتامبر، نرخها را کاهش دهند.

تجزیه و تحلیل فنی EUR/USD:

EUR/USD در روز جمعه به بالای سطح 1.072 صعود کرد، اما سپس برخی از سودهای روز را کاهش داد و در 1.0714 بسته شد که اولین حمایت آن نیز در ابتدای هفته بود. روند نزولی کلی بدون تغییر باقی می ماند و حمایت های بعدی در 1.056 و سپس 1.0520 قرار دارند.

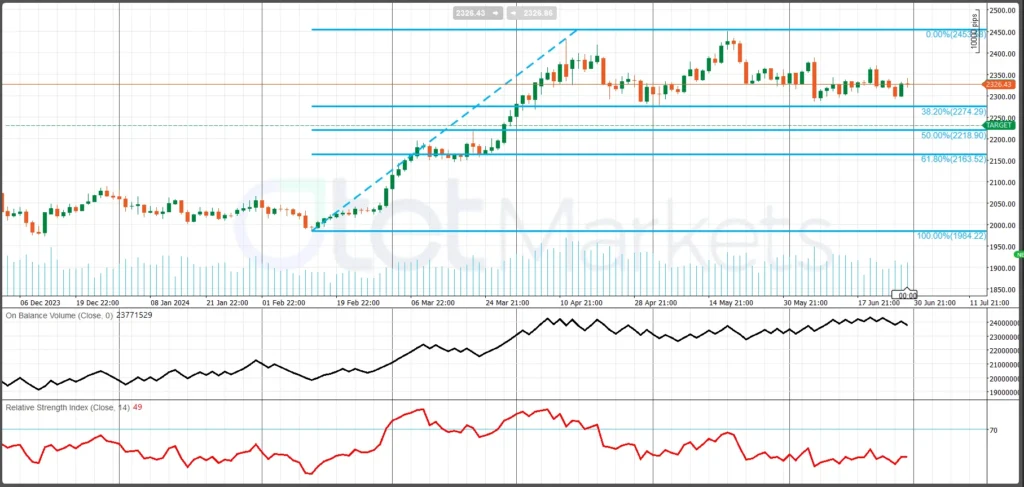

طلا

از آنجایی که دلار همچنان قوی است، با توجه به اینکه شاخص دلار آمریکا در حدود 105.9 است و بازدهی خزانه داری ایالات متحده، با بازدهی 4.402 درصدی اوراق قرضه 10 ساله ایالات متحده در حال افزایش است، تقاضای طلا کاهش می یابد. با این حال، تنشهای ژئوپلیتیکی مداوم و خروج پول هوشمند از بازارهای سهام به حفظ تقاضا برای فلز زرد کمک میکند.

اسرائیل تهدید کرده است که با حزب الله (لبنان) جنگ همه جانبه اعلام می کند و باعث بی ثباتی بیشتر منطقه می شود. هنوز هیچ راه حل روشنی برای وضعیت جنگ در اوکراین وجود ندارد. علاوه بر این، انتخابات آتی در ایران، فرانسه و بریتانیا نیز بر عدم قطعیت بازار افزوده است. جو انتخاباتی در آمریکا نیز پس از اولین مناظره متشنج شده است. این عوامل نیاز به یک پناهگاه امن را افزایش می دهد و از تقاضای طلا حمایت می کند.

تحلیل تکنیکال:

قیمت طلا در این هفته ثابت بود و سطح فیبوناچی 38.2 درصدی خود را به عنوان اولین حمایت حفظ کرد. از نظر فنی، طلا با 2,350 به عنوان اولین هدف، صعودی باقی می ماند و سپس می تواند به سمت منطقه 2,400 حرکت کند.

نفت

در حالی که ذخایر نفت خام آمریکا که روز چهارشنبه منتشر شد نشان از افزایش غافلگیرکننده ذخایر نفت خام آمریکا داشت، تنشهای ژئوپلیتیکی کلی و نگرانیهای عرضه در خاورمیانه بیشتر از افزایش ذخایر آمریکا بود.

گزارش هفتگی اداره اطلاعات انرژی ایالات متحده در روز چهارشنبه نشان داد که ذخایر نفت خام آمریکا در هفته منتهی به 21 ژوئن 3.6 میلیون بشکه افزایش یافت. این بر خلاف انتظارات بازار از کاهش 2.6 میلیون بشکه ای، پس از 2.5 میلیون بشکه کاهش در هفته قبل از آن بود.

عوامل ژئوپلیتیک و فصلی:

تنشهای ژئوپلیتیکی: تنشهای ژئوپلیتیکی در خاورمیانه با وجود افزایش ذخایر آمریکا به حمایت از قیمت نفت ادامه میدهد.

تقاضای فصلی: افزایش فصلی تقاضای نفت در ماه های تابستان نیز باعث افزایش قیمت نفت شده است.

کاهش تولید اوپک پلاس: اوپک پلاس تصمیم گرفته است که بیشتر کاهش تولید داوطلبانه خود را تا سال 2025 تمدید کند تا قیمت نفت را افزایش دهد. اوپک اعلام کرد که قصد دارد به تدریج میزان کاهش تولید نفت را متوقف کند و سطح تولید را تا سال 2025 به سطح قبل بازگرداند.

نگرانی های اقتصادی: داده های کلی اقتصادی چندان خوش بینانه نیستند و می توانند چشم انداز تقاضا را به ویژه برای فصل پاییز کاهش دهند. این کاهش تقاضای بالقوه می تواند قیمت های قراردادهای آتی را تحت فشار قرار دهد، بر قراردادهای کنونی نیز تأثیر بگذارد و حرکت صعودی را محدود کند.

تحلیل تکنیکال:

قیمت نفت همچنان در نمودارهای فنی صعودی است. اگر قیمت نفت کاهش یابد، ممکن است نزدیک به 78.60 دلار در هر بشکه حمایت شود، در حالی که مقاومت ممکن است نزدیک به 84.70 دلار در هر بشکه باشد.

رمزارزها

کاهش اخیر سهام مبتنی بر هوش مصنوعی و در کل سهام فناوری فشار بر قیمت ارزهای دیجیتال را افزایش داده است و از روند نزولی بیت کوین (BTC) حمایت می کند که از ابتدای ماه جاری ادامه داشته است. بیت کوین به زیر سطح حمایت اصلی خود در 62,000 دلار سقوط کرد و اگر بالاتر از این سطح بهبود نیابد، شاهد کاهش بیشتر به 57,000 دلار و 52,000 دلار خواهیم بود.

تاثیرات بازار:

سقوط سهام فناوری: سقوط سهام فناوری، به ویژه سهام های مبتنی بر هوش مصنوعی، به بازار ارزهای دیجیتال سرایت کرده و احساسات نزولی را تشدید کرده است. ژوئن مملو از اخبار منفی برای بیت کوین بوده است که مهم ترین آن فروش گسترده توسط ماینرها است. علاوه بر آن عدم اطمینان پیرامون مسیر سیاست فدرال رزرو نیز بر بازار فشار زیادی وارد کرده است و بر فشار نزولی افزوده است.

دلیل دیگر، فروش اخیر ماینرها است که تأثیر منفی قابل توجهی بر قیمت بیت کوین داشته است. این فروش، همراه با عدم اطمینان در مورد سیاست های فدرال رزرو، اثرات منفی کوتاه مدت رویداد هالوینگ اخیر را تشدید کرده است.

سطوح پشتیبانی بالقوه:

سطوح پشتیبانی کلیدی: برای جلوگیری از کاهش بیشتر، بیت کوین باید بالای 62,000 دلار بازیابی شود. اگر این کار را انجام ندهد، سطوح پشتیبانی بعدی 57,000 دلار و 52,000 دلار است.

سفارشات خرید: فعالان بازار انتظار افزایش سفارشات خرید در محدوده 47,000 تا 50,000 دلاری را دارند که می تواند مقداری پشتیبانی و به طور بالقوه قیمت ها را تثبیت کند.

اشتراک گذاری

موضوعات داغ

تفاوت میان سیگنالهای پیشرو و تاخیری در تحلیل بازار

چرا شناخت تفاوت سیگنالهای پیشرو و تاخیری در معاملهگری حیاتی است؟ در دنیای تحلیل تکنیکال و فاندامنتال، ابزارها و شاخصهای متعددی برای کمک به تصمیمگیریهای معاملاتی وجود دارد؛ از اندیکاتورهای...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *