هفته شلوغ برای ایالات متحده، اما سبکتر برای سایر اقتصادها

فعالیت بانک مرکزی این هفته با جلسات بانک های مرکزی در سوئیس، مکزیک و استرالیا ادامه دارد. هفته گذشته شاهد واگرایی قابل توجهی در بین بانک های مرکزی بودیم، با کاهش نرخ بهره در ایالات متحده، افزایش در برزیل، و نرخ های بدون تغییر در ژاپن، انگلیس و چین. علاوه بر این جلسات بانک مرکزی، داده های زیادی برای بررسی وجود دارد که آن را به یک هفته پر حادثه در ایالات متحده تبدیل می کند، در حالی که سایر بازارها روزهای نسبتا سبک تری را تجربه خواهند کرد.

علاوه بر جلسات بانک مرکزی، هفته آینده رویدادهای کلیدی مانند سخنرانان فدرال رزرو، فروش خانه های جدید، علاوه بر جلسات بانک مرکزی، هفته آینده رویدادهای کلیدی مانند سخنرانان فدرال رزرو، فروش خانه های جدید، سفارشات کالاهای بادوام، و داده های درآمد و هزینه های شخصی در ایالات متحده همراه با داده های شاخص مدیران خرید از اکثر اقتصادهای توسعه یافته و در حال توسعه خارج از ایالات متحده برگزار می شود.

وال استریت و دلار آمریکا

همانطور که می دانید، کمیته بازار آزاد فدرال رزرو (FOMC) محدوده هدف نرخ بهره فدرال را در هفته گذشته 50 واحد پایه کاهش داد و سیگنال برای کاهش 25 واحدی بیشتر در هر دو ماه نوامبر و دسامبر را نیز فرستاد، البته در صورتی که توسط داده ها پشتیبانی شود. در نتیجه، انتظارات حاکی از آن است که فدرال رزرو در هر یک از دو نشست باقیمانده خود در سال جاری، نرخ وجوه فدرال را 25 واحد پایه کاهش خواهد داد و به طور بالقوه نرخ هدف را تا پایان سال بین 4.25 تا 4.50 درصد خواهد رساند. در حالی که این سطح از نرخهای بهره میتوانست برای بازارهای سهام حمایت کننده باشد، اما اگر زودتر در ماه ژوئیه آغاز می شد، ممکن بود سودمندتر باشد. به تعویق انداختن این تعدیل و سپس تزریق چنین شوکی به بازارها نیز میتواند باعث ترس از رکود شود، بهویژه با توجه به تجدیدنظر نزولی در تولید ناخالص داخلی و پیشبینیهای نرخ بیکاری بالاتر.

نگرانی در مورد شرایط اقتصادی ضعیف تر، بیشتر از آنچه قبلاً پیش بینی می شد، منجر به واکنش محتاطانه سهام ایالات متحده شد. علیرغم کاهش قابل توجه نرخ بهره فدرال رزرو، S&P 500 هفته را با تنها 1.25 درصد افزایش پایان داد، در حالی که DXY (شاخص دلار آمریکا) تنها 0.66 درصد کمتر از سطح بسته شده هفته قبل، کار خود را به پایان رساند. بیشتر ضررهای دلار در روز دوشنبه و قبل از تصمیم فدرال رزرو اتفاق افتاد.

با نگاهی به آینده، چندین داده مهم در این هفته منتشر خواهد شد، از جمله اعتماد مصرف کننده CB، اعداد شاخص مدیران خرید، ارقام بازار مسکن، تولید ناخالص داخلی، سفارشات کالاهای بادوام، و مهمتر از همه، داده های درآمد و هزینه های شخصی ایالات متحده. این اعداد باید تصویر واضح تری از چشم انداز اقتصادی ایالات متحده ارائه دهند.

در بازار مسکن، فروش خانه های موجود در ماه گذشته بار دیگر کاهش یافت. پاول، رئیس فدرال رزرو در سخنرانی خود تأیید کرد که سرمایه گذاری در بازار مسکن در سه ماهه سوم کاهش یافته است، درست مانند سه ماهه دوم، که نشان می دهد مقرون به صرفه بودن مسکن یک چالش بزرگ برای خریداران بالقوه مسکن است. با این حال، فروش خانه های نوساز در ماه های اخیر نسبت به فروش خانه های موجود عملکرد بهتری داشته است. در ماه جولای، فروش خانه های جدید 10.6 درصد افزایش یافت و به 739 هزار واحد رسید که بالاترین سطح در یک سال گذشته است. بر اساس گزارش انجمن ملی سازندگان خانه، 61 درصد از سازندگان گزارش دادند که مشوق های فروش مانند کاهش قیمت و خرید وام مسکن را در ماه ژوئیه ارائه کرده اند، که این سهم در ماه اوت به 64 درصد افزایش یافت زیرا سازندگان تلاش کردند با افزایش نرخ های بهره مقابله کنند. با این حال، برای ماه آگوست، ما انتظار کاهش 4.5 درصدی و فروش 705 هزار واحدی در فروش خانه های جدید داریم.

سفارشات کالاهای بادوام مدتهاست که یک شاخص اقتصادی کلیدی بوده است که نشاندهنده سلامت اقتصادی گستردهتر جامعه است. تمایل مصرف کنندگان به خرید اقلام بادوام و با استفاده طولانی مدت، به ویژه سفارشات کالاهای بادوام اصلی (به استثنای حمل و نقل)، بازتاب روشنی از ثبات مالی آنها است. به طور کلی سفارشات در ماه جولای 9.8 درصد افزایش یافت که به دلیل افزایش قابل توجه سفارشات هواپیمایی بود، اما بدون احتساب حمل و نقل، سفارشات 0.2 درصد کاهش یافت. برای ماه آگوست، با سفارشهای حملونقل کمتر، انتظار داریم که سفارشهای کل 3.0 کاهش پیدا کند، در حالی که به استثنای بخش حملونقل، ما پیشبینی میکنیم که 0.1 درصد افزایش متوسطی داشته باشد.

مخارج شخصی و فروش خردهفروشی انعطافپذیر باقی ماندهاند، اما در ماههای اخیر نشانههایی از سرد شدن را نشان دادهاند که با اعداد ضعیفتر اعتماد مصرفکننده همخوانی دارد. در حالی که اعتماد مصرف کننده CB در ماه جولای به 103.3 افزایش یافته است که از 101.9 در ژوئن افزایش یافته داشته، اما با این وجود سطح قابل توجهی نیست. برای ماه آگوست، ما انتظار داریم که اعتماد مصرف کننده به 102.9 کاهش یابد.

علیرغم تمام دادههای ذکر شده، از جمله اعداد تولید ناخالص داخلی پنجشنبه، که انتظار میرود رشد بهتری نسبت به برآوردهای اولیه سهماهه دوم نشان دهد، سرمایهگذاران بر روی دادههای تورم ترجیحی توسط فدرال رزرو در روز جمعه تمرکز خواهند کرد.

یکی از شگفتیهای کلیدی در اقتصاد ایالات متحده، هزینههای مصرفکننده بوده است که با وجود ترسها و چشمانداز کمتر خوشبینانه اقتصادی، همچنان در حال افزایش است. مخارج شخصی در ماه جولای به صورت اسمی 0.5 درصد افزایش یافت و حتی پس از تعدیل تورم با افزایش 0.4 درصدی، مخارج ثابت ماند. با این حال، وقتی به دادههای شش ماه گذشته نگاه میکنیم، شاهد افزایش اندکی در درآمد واقعی شخصی هستیم، در حالی که هزینهها همچنان رو به رشد بوده است. این نشان می دهد که ممکن است چیزی اشتباه باشد. قابل توجه است که نرخ پسانداز شخصی به 2.9 درصد کاهش یافته است، که این دومین بار است که از سال 2008 به زیر 3.0 درصد رسیده است. برای ماه اوت، ما انتظار داریم هزینههای شخصی 0.3 درصد و درآمد شخصی 0.4 درصد افزایش یابند.

در جبهه تورم، افزایش اخیر شاخص بهای مصرف کننده در ایالات متحده و تورم در اکثر اقتصادهای توسعه یافته احتمالاً تورم هسته مصارف شخصی را در ماه اوت بالاتر خواهد برد. ما انتظار داریم که تورم هسته مصارف شخصی به میزان 0.2 درصد در مقیاس ماهانه افزایش یابد و رقم ژوئیه تکرار شود. در مقیاس سالانه، پیشبینی میشود که CPI هسته در ماه آگوست کمی افزایش یابد و از 2.6 درصد در جولای به 2.7 درصد برسد. علیرغم برخی نوسانات ماهانه، فشارهای اصلی برای افزایش قیمت ها همچنان در روند نزولی قرار دارند.

ارزیابی نهایی ما از این داده ها مختلط است و چندان خوش بینانه نیست. به طور کلی، اعداد ضعیفتر از حد انتظار نشان میدهد که ترس از حداقل یک فرود نرم در حال واقعیتر شدن است، بهویژه با توجه به عدم اطمینانی که فدرال رزرو ایجاد کرده است. در بازار سهام همچنان محتاط هستیم. در حالی که عوامل بنیادی چندان مثبت نیستند، شاخصه های فنی همچنان نشانهای از چشمانداز صعودی محتاطانه دارند. S&P 500 بالاتر از سطح محوری کلید خود در 5,500 صعودی باقی می ماند و تا زمانی که شاخص بالاتر از این سطح معامله شود، گاوها در بازی باقی خواهند ماند.

در مورد دلار آمریکا، چشم انداز نه از نظر فنی و نه از نظر بنیادی امیدوارکننده نیست. چشم انداز ضعیف تر رشد اقتصادی و داده های ملایم تر می تواند تقاضا برای دلار را کاهش دهد، در حالی که بازده اوراق قرضه پایین نیز ممکن است تقاضا برای اوراق قرضه ایالات متحده و دلار را کاهش دهد. از نظر فنی، DXY (شاخص دلار آمریکا) نزولی باقی میماند، اگرچه پتانسیل برگشت کوتاهمدت وجود دارد زیرا اندیکاتور ها شرایط فروش بیش از حد را نشان میدهند.

آووسی و تصمیم گیری نرخ بهره استرالیا

با دلار ضعیف تر و کمی بهبود بازار کار، دلار استرالیا هفته را با افزایش 1.4 درصدی در برابر دلار آمریکا به پایان رساند. داده های منتشر شده اخیر نشان می دهد که وضعیت اقتصادی استرالیا باثبات است. در جبهه تورم، در حالی که فشارهای قیمتی در ماههای اخیر کاهش یافته است، تورم نگرانی اصلی بانک مرکزی استرالیا (RBA) است. در نتیجه، ما انتظار داریم که RBA سیاست فعلی خود را حفظ کند و نرخ بهره نقدی را در 4.35٪ نگه دارد، پس از یک موضع کمی انقباضیدر اوایل سال جاری. AUD OIS همچنین احتمال اجرای این سناریو (حفظ نرخ بهره) را 94 درصد نشان می دهد. با حفظ نرخ بهره بانک مرکزی استرالیا و اعداد مثبت شاخص مدیران خرید، انتظار میرود که دالار استرالیا در برابر رقبای خود حمایت هایی دریافت کند.

از نقطه نظر فنی، AUD/USD با مقاومت اولیه 0.6823 و سطح کلیدی در 0.6700 صعودی باقی می ماند.

طلا

با کاهش 50 واحدی نرخ بهره توسط فدرال رزرو و نشانه هایی از کاهش بیشتر در جلسات آتی، طلا به بالاترین حد خود رسید. ضعیف تر شدن دلار و بازدهی پایین تر اوراق قرضه باعث افزایش تقاضا برای طلا شده است. علاوه بر این، تشدید تنش ها در خاورمیانه خطرات بازار را افزایش داده و تقاضا برای دارایی های امن را نیز بیشتر کرده است. این هفته، اسرائیل چندین بار به لبنان حمله کرد و با دلار ضعیف تر، این تنش های ژئوپلیتیکی جدید می تواند قیمت طلا را بیشتر هم حمایت کند. با این حال، سطح قیمت فعلی بسیار بالا به نظر می رسد، که نشان می دهد بازار ممکن است نیاز به تعدیل داشته باشد، که می تواند نشان دهنده دوره ای از ثبات قیمت باشد.

طلا هفته گذشته را با بالاترین سطح جدید آغاز کرد و با افزایش 1.3 درصدی به پایان رسید. از منظر فنی، اولین پشتیبانی 2,600 دلار است و پس از آن 2,580 دلار با 2,570 دلار به عنوان سطح کلیدی محوری قرار دارد. تا زمانی که اصلاحات بالاتر از نقطه محوری باقی بمانند، گاوها احتمالاً بر بازار تسلط خواهند داشت، اما شکستن زیر این سطح میتواند خرسها را وارد بازی کند.

نفت

عوامل متعددی از قیمت نفت در هفته گذشته حمایت کردند، از جمله تشدید تنش ها در خاورمیانه و نگرانی ها از تولید ایالات متحده پس از طوفان فرانسین. با این حال، ترس از تضعیف تقاضا در چین و پتانسیل عرضه مازاد در بازار جهانی در سال آینده، حتی با اینکه کاهش نرخ بهره فدرال رزرو کمی خوشبینی به بازارها آورد، رشد قیمت را محدود کرد.

اگر همانطور که انتظار می رود، دولت چین و بانک خلق چین دور جدیدی از محرکهای اقتصادی را معرفی کنند یا نرخهای بهره را مطابق با اقدامات فدرال رزرو کاهش دهند، چشمانداز سیاست پولی ملایمتر میتواند تقاضای آینده را تقویت کرده و از چشمانداز صعودی قیمتهای نفت حمایت کند.

در جبهه ژئوپلیتیک، گروه حزب الله مورد حمایت ایران متعهد شده است که پس از متهم کردن اسرائیل به سازماندهی انفجارهای مرگبار در لبنان، علیه اسرائیل انتقام خواهد گرفت. همراه با درگیری روسیه و اوکراین، این تنشهای ژئوپلیتیکی احتمالاً همچنان بالا خواهند ماند که میتواند از کاهش بیشتر قیمت نفت از آنچه در اوایل سپتامبر دیده شد جلوگیری کند.

بر اساس آخرین گزارش EIA، ذخایر نفت خام آمریکا هفته گذشته به دلیل کاهش تولید و واردات کاهش یافت، در حالی که ذخایر بنزین و سوخت تقطیر افزایش یافته است. ذخایر نفت خام در هفته منتهی به 13 سپتامبر با 1.6 میلیون بشکه کاهش به 417.5 میلیون بشکه رسید، در حالی که انتظار می رفت یک میلیون بشکه کاهش یابد. ذخایر بنزین با 69 هزار بشکه افزایش به 221.6 میلیون بشکه رسید.

به طور کلی، داده ها و اخبار بنیادی به یک جهت قیمت مشخص در کوتاه مدت اشاره نمی کنند. از منظر فنی نیز، حرکت جانبی بین 69 تا 72 دلار محتمل ترین سناریو است.

بیت کوین

بیت کوین (BTC) به دنبال تصمیم فدرال رزرو برای نرخ بهره، به بالای 63.000 دلار رسید. پس از کاهش 50 واحدی نرخ بهره فدرال رزرو در روز چهارشنبه، شاخص دلار آمریکا (DXY) نزدیک به پایین ترین سطح 14 ماهه خود باقی ماند و در حدود 100.00 بود که باعث افزایش قیمت بیت کوین در برابر دلار آمریکا شد. بیت کوین در این هفته حدود 6 درصد رشد کرد و برای دومین هفته متوالی افزایش داشت.

روز جمعه، صدها بیت کوین استخراجشده در روزهای اولیه بیتکوین جابهجا شدند، که یکی از نمونههای نادر از فعالیتهای موسوم به «عصر ساتوشی» را نشان میدهد. دادههای بلاک چین نشان میدهد که این بیتکوینها در ابتدا به عنوان پاداش بلاک در سال 2009، تنها چند ماه پس از راهاندازی شبکه دریافت شدند و تا معاملات اخیر غیرفعال بودند. این دوره به زمانی اشاره دارد که خالق بیت کوین، ساتوشی ناکاموتو، تقریباً بین سالهای 2009 تا 2011 هنوز در انجمنهای آنلاین فعال بود.

از منظر فنی، بیت کوین به شدت بالاتر از سطح فیبوناچی 50 درصد خود از آخرین افت خود بهبود یافته است و شروع یک روند صعودی جدید را تایید می کند. با این حال، با کاهش شاخص های OBV و RSI، این رالی ضعیف به نظر می رسد. در حال حاضر، 60 هزار دلار سطح محوری کلیدی است و حفظ قیمت در بالاتر از آن می تواند اوج های جدیدی را در رادارها قرار دهد. با این حال، سقوط به زیر این سطح می تواند چشم انداز را تغییر دهد.

اشتراک گذاری

موضوعات داغ

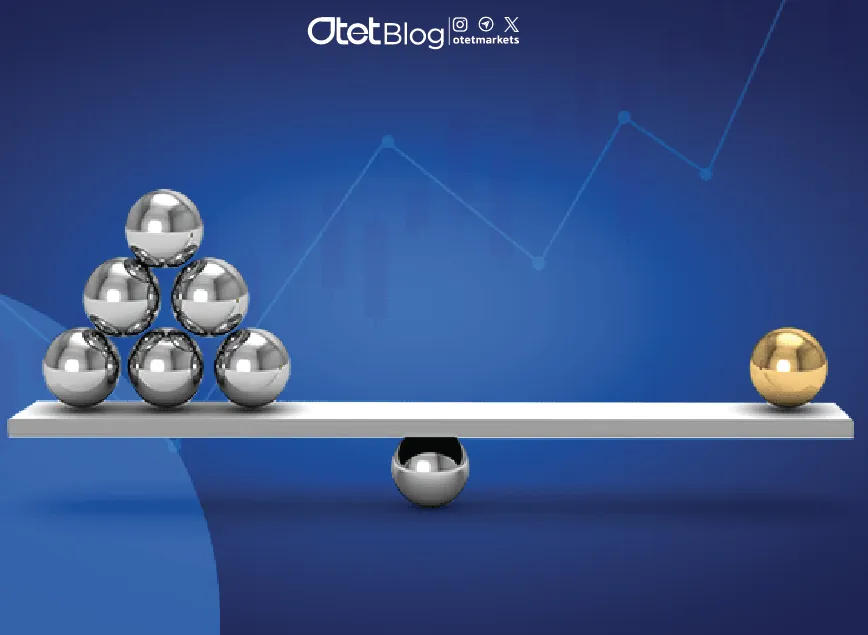

آیا اهرم (Leverage) واقعاً به شما کمک میکند؟

بررسی مزایا و ریسکهای استفاده از لوریج در بازار فارکس اهرم یا Leverage یکی از جذابترین مفاهیمی است که معاملهگران تازهکار در بازار فارکس با آن روبهرو میشوند. استفاده از...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *