تحلیل تکنیکال چیست؟

زمان تقریبی برای مطالعه: 13 دقیقه

- نمودار قیمت چیست؟

- انواع نمودارها در تحلیل تکنیکال

- نمودار خطی (Line Chart)

- نمودار میلهای (Bar Chart)

- نمودار شمعی (Candlestick Chart)

- مطالب ضروری برای استفاده از تحلیل تکنیکال

- خطوط روند در تحلیل تکنیکال (Trend Lines)

- سطوح حمایت و مقاومت (Support and Resistance)

- الگوهای قیمتی در تحلیل تکنیکال (Price Patterns)

- الگوهای ادامهدهنده (Continuation Patterns)

- شاخصهای تکنیکال (Technical Indicators)

- میانگین متحرک (Moving Average)

- نتیجهگیری

تحلیل تکنیکال یکی از روشهای پرکاربرد و کارآمد برای تحلیل بازارهای مالی است که بر پایه دادههای قیمتی و حجم معاملات برای پیشبینی روندهای قیمت استفاده میشود. این روش بر این اساس است که، تمامی اطلاعات موجود در قیمت و حجم معاملات، تکرار میشود و بازارها به صورت الگوهای قابل پیشبینی حرکت میکنند.

تحلیل تکنیکال در تمام بازارهایی که بر اساس عرضه و تقاضا فعالیت میکنند کاربرد دارد. بازارهایی همچون ارزهای خارجی (Forex)، ارز دیجیتال (Crypto Currency)، بورس اوراق بهادار(Stock Exchange)، بازار طلا و فلزات گرانبها، مسکن و بهطورکلی هر بازاری که سوابق قیمتی و معاملاتی آن وجود دارد را با استفاده از این روش میتوان تحلیل کرد. در ادامه با هم به مرور مفهوم این تحلیل میپردازیم.

نمودار قیمت چیست؟

نمودار قیمت، دنبالهای از قیمتهای ترسیم شده در یک بازه زمانی خاص است. در نمودار قیمت، محور عمودی، مقیاس قیمت و محور افقی مقیاس زمان را نشان میدهد.

انواع قیمت در تحلیل تکنیکال

در این نوع تحلیل، معمولاً چهار نوع قیمت مورد بررسی قرار میگیرد:

۱– قیمت بازگشایی (Open Price)

این قیمت، نشان دهنده قیمت معامله شده یک سهم در ابتدای یک دوره زمانی مشخص است.

۲- قیمت بسته شدن (Close Price)

این قیمت، نشان دهنده قیمت معامله شده یک سهم در انتهای یک دوره زمانی مشخص است.

۳- بالاترین قیمت (High Price)

این قیمت بالاترین قیمتی است که در طول یک دوره زمانی مشخص، برای سهم ثبت شده است.

۴- پایینترین قیمت (Low Price)

این قیمت پایینترین قیمتی است که در طول یک دوره زمانی مشخص، برای سهم ثبت شده است.

انواع نمودارها در تحلیل تکنیکال

نمودارها، اطلاعات قیمت اوراق بهادار و شاخصها را در طول زمان به صورت گرافیکی نمایش میدهند. سه نوع نمودار که در این روش کاربرد فراوان دارند، عبارتند از:

– نمودار خطی

– نمودار میلهای

– نمودار کندل استیک

این که تحلیلگران از چه نوع نموداری استفاده میکنند، به نوع اطلاعاتی که به دنبال آن هستند و سطح مهارت فردی آنها بستگی دارد.

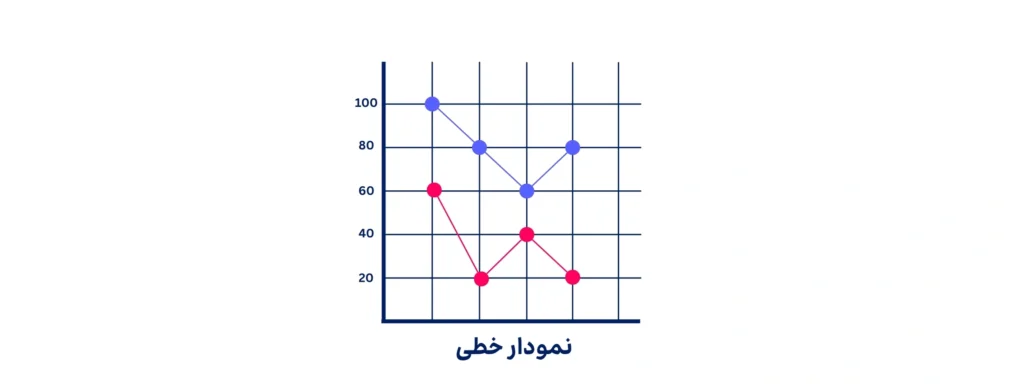

نمودار خطی (Line Chart)

نمودار خطی سادهترین نوع نمودار است که قیمت بسته شدن هر دوره زمانی را به هم وصل میکند. این نمودار برای نمایش تغییرات قیمت در طول زمان به صورت ساده و قابل فهم کاربرد دارد. لاین چارتها بیشتر برای تحلیلهای اولیه و ساده استفاده میشوند و برای معاملهگرانی که به دنبال یک دید کلی از روند قیمتی هستند، مناسب است. با این حال، به دلیل اینکه تنها قیمت پایانی کندل در هر دوره زمانی یا تایم فریم را نمایش میدهد، اطلاعات کاملی را در اختیار معاملهگران قرار نمیدهد.

نمودار میلهای (Bar Chart)

نمودار میلهای شامل چهار قیمت اصلی باز و بسته شدن، بالاترین و پایینترین قیمت در هر دوره زمانی یا تایم فریم است. این نمودار اطلاعات بیشتری نسبت به نمودار خطی در اختیار ما قرار میدهد و به تحلیلگران کمک میکند تا دامنه نوسانات قیمت را در هر دوره زمانی مشاهده کنند. هر میله در این نمودار نشاندهنده یک دوره زمانی مشخص مثل یک روز یا یک ساعت یا یک دقیقه است و به تحلیلگران امکان بررسی جزئیات بیشتری را میدهد. این نمودار برای شناسایی نقاط ورود و خروج و همچنین تحلیل الگوهای قیمتی بسیار کاربردیتر است.

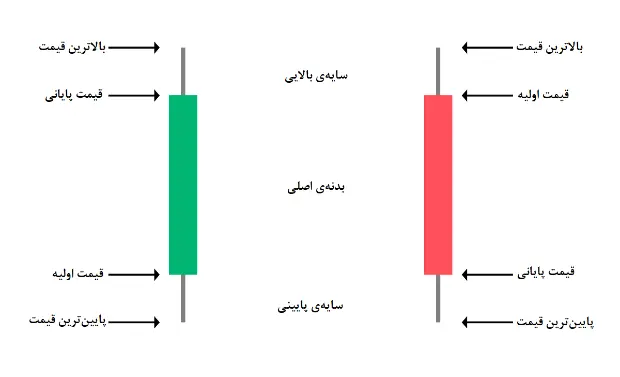

نمودار شمعی (Candlestick Chart)

نمودار شمعی که از فرهنگ ژاپنی به بازارهای جهانی وارد شده، قیمت باز، بسته، بالا و پایین هر دوره را نمایش میدهد و به تحلیلگران کمک میکند تا الگوهای قیمتی را تشخیص دهند.

این نوع نمودار به دلیل وضوح و قابلیت نمایش الگوهای قیمتی مورد علاقه بسیاری از تحلیلگران است. هر شمع از یک بدنه تشکیل شده است که نشاندهنده تفاوت بین قیمت باز و بسته شدن است و سایهها نیز نشاندهنده بالاترین قیمت و پایینترین قیمت هستند. شمعها میتوانند صعودی یا نزولی باشند و اطلاعات مفیدی در مورد روانشناسی بازار در هر دوره زمانی ارائه دهند.

مطالب ضروری برای استفاده از تحلیل تکنیکال

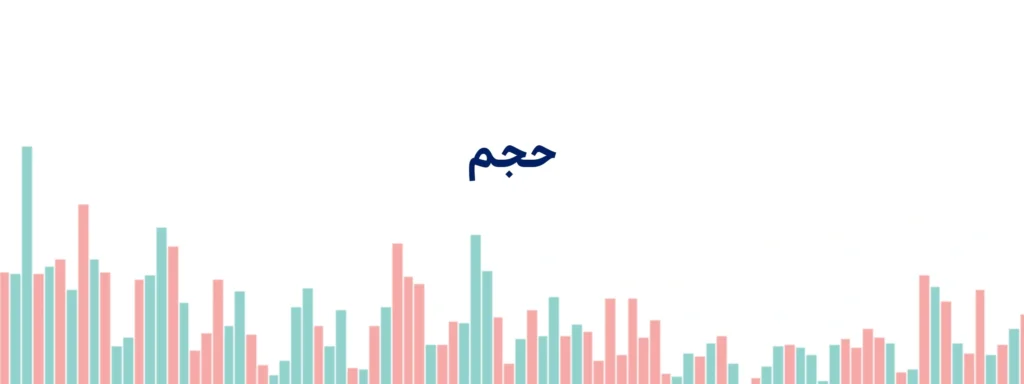

مفهوم حجم در معاملات

به تعداد سهام یا قراردادهایی که در یک بازه زمانی مشخص، معمولاً در طول روز معامله میشوند، حجم میگویند. حجم در تحلیلهای تکنیکال بسیار اهمیت دارد زیرا برای تایید روندها و الگوها مورد استفاده قرار میگیرد. هر گونه حرکت قیمتی به سمت بالا یا پایین با حجم نسبتاً زیاد، حرکت قویتری تلقی میشود. تحلیلگران با بررسی میزان حجم میتوانند روند بازار را پیشبینی کنند. به طور مثال، اگر حجم در روند صعودی شروع به کاهش کند، معمولاً نشانه پایان روند صعودی است.

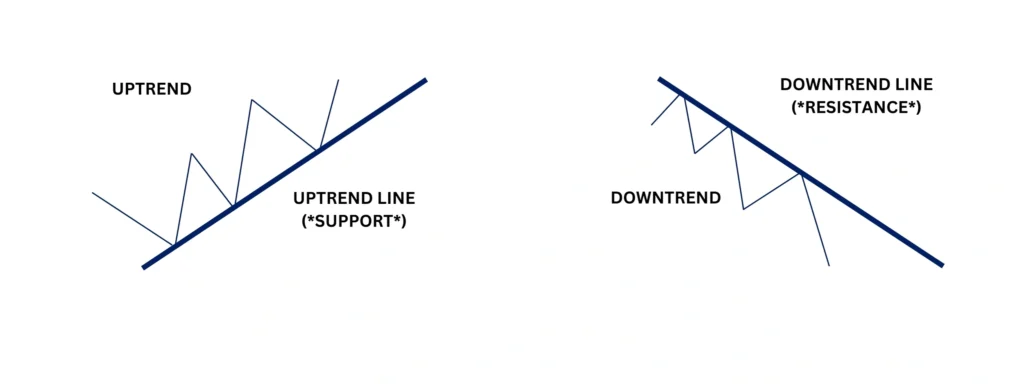

خطوط روند در تحلیل تکنیکال (Trend Lines)

خطوط روند، ابزاری برای شناسایی جهت کلی حرکت بازار هستند و میتوانند به عنوان سطوح حمایت و مقاومت نیز عمل کنند. این خطوط با اتصال نقاط بالا یا پایین قیمتها در یک بازه زمانی ترسیم میشوند و به تحلیلگران کمک میکنند تا روندهای صعودی، نزولی یا خنثی را شناسایی کنند.

- خطوط روند صعودی: با اتصال نقاط پایین قیمتها در یک بازه زمانی ترسیم میشوند و تا زمانی که نمودار بالای این خط حرکت کند نشاندهنده صعودی بودن روند خواهد بود.

- خطوط روند نزولی: با اتصال نقاط با بالاترین قیمتها ترسیم میشوند و نشاندهنده یک روند نزولی هستند.

- روند خنثی: زمانی است که خط ترسیم شده شیب صعودی یا نزولی نداشته باشد که نشاندهنده عدم جهتگیری مشخص در بازار است.

خط روند به تحلیلگران کمک میکنند تا بهترین نقاط ورود و خروج را شناسایی کنند. برای مثال، در یک روند صعودی، معاملهگران معمولا به دنبال نقاطی هستند که قیمت به خط روند برخورد میکند و سپس بازگشتی به سمت بالا دارد. یا، مثلاً در یک روند نزولی، به دنبال نقاطی هستند که قیمت پس از برخورد به خط روند، به سمت پایین بازگشت دارد.

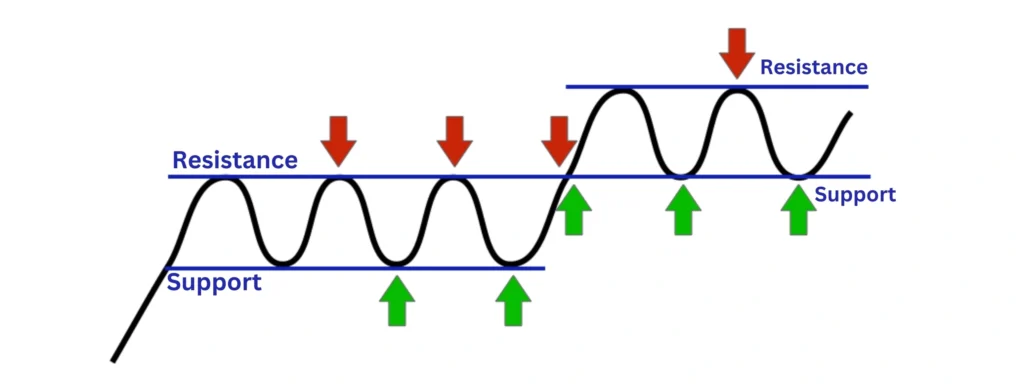

سطوح حمایت و مقاومت (Support and Resistance)

حمایت (Support)

حمایت، سطحی است که در آن انتظار میرود قیمت با تقاضای خرید مواجه شده و از سقوط بیشتر جلوگیری شود. به عبارت دیگر، حمایت یک سطح قیمتی است که تمایل به جلوگیری از کاهش قیمت دارد. معاملهگران معمولاً از سطوح حمایت برای شناسایی نقاط خرید استفاده میکنند. وقتی قیمت به سطح حمایت نزدیک میشود، انتظار میرود که خریداران وارد بازار شوند و باعث افزایش قیمت شوند. سطوح حمایت میتوانند در گذشته بارها تست شده باشند.

سطوح حمایت میتوانند در انواع مختلفی ظاهر شوند، از جمله سطوح افقی که بر اساس قیمتهای تاریخی ایجاد میشوند، خطوط روند صعودی که به عنوان سطح حمایت عمل میکنند، و میانگینهای متحرک که به عنوان حمایت دینامیک عمل میکنند.

مقاومت (Resistance)

مقاومت، سطحی است که در آن انتظار میرود قیمت با عرضه فروش مواجه شده و از افزایش بیشتر جلوگیری شود. به عبارت دیگر، مقاومت یک سطح قیمتی است که تمایل به جلوگیری از افزایش قیمت دارد.

معاملهگران معمولاً از سطوح مقاومت برای شناسایی نقاط فروش و خارج شدن از معامله استفاده میکنند. وقتی قیمت به سطح مقاومت نزدیک میشود، انتظار میرود که فروشندگان وارد بازار شوند و باعث کاهش قیمت شوند. سطوح مقاومت میتوانند در گذشته بارها تست شده باشند.

سطوح مقاومت نیز میتوانند به شکلهای مختلفی ظاهر شوند، از جمله سطوح افقی که بر اساس قیمتهای تاریخی ایجاد میشوند یا خطوط روند نزولی که میتوانند به عنوان سطح مقاومت عمل کند.

الگوهای قیمتی در تحلیل تکنیکال (Price Patterns)

در تحلیل تکنیکال، تغییر بین روندهای صعودی و نزولی اغلب با الگوهای قیمتی مشخص میشود. طبق تعریف، الگوی قیمتی، شکل و پیکربندی قابل تشخیصی از حرکت قیمت است که با استفاده از یک سری خط روند یا منحنی ترسیم میشود. الگوهای تکنیکال به دو نوع بازگشتی و ادامهدهنده به شرح زیر تقسیم میشوند:

الگوهای بازگشتی

در الگوهای بازگشتی (reversal patterns)، روند نمودار قیمتی بعد از طی روند مشخصی در طول زمان، متوقف یا خنثی میشود. سپس در جهت مخالف روند قبلی خود، حرکت جدیدی را پیش میگیرد. در این مواقع امکان دارد که یک روند نزولی به روند صعودی یا برعکس تبدیل شود. در واقع، هنگام تشکیل این الگوهای معکوس کننده، نقطه عطفی به وجود میآید که روند بعدی را تحت تاثیر خود قرار میدهد.

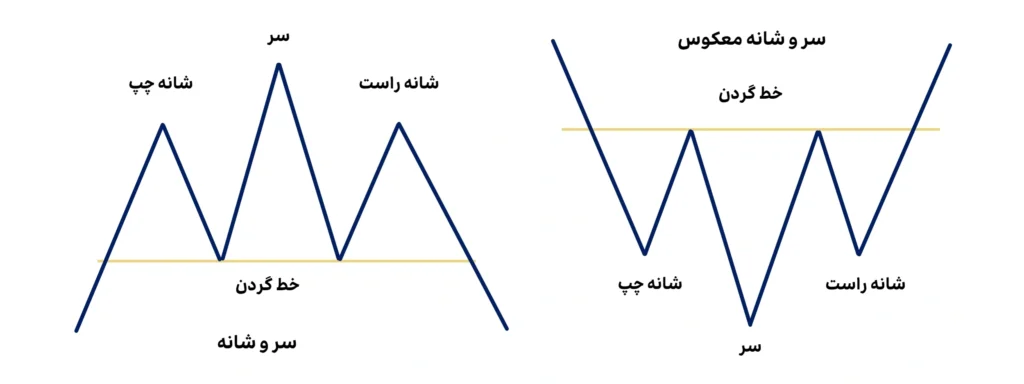

- الگوی سر و شانه

- الگوی کف و سقف دوقلو

سر و شانه (Head and Shoulders)

این الگو شامل سه قله است که قله وسط (سر) بلندتر از دو قله دیگر (شانهها) است. این الگو نشاندهنده تغییر روند از صعودی به نزولی است. الگوی سر و شانه معکوس نیز وجود دارد که نشاندهنده تغییر روند از نزولی به صعودی است. این الگوها میتوانند در شناسایی نقاط بازگشت قیمت بسیار مفید باشند.

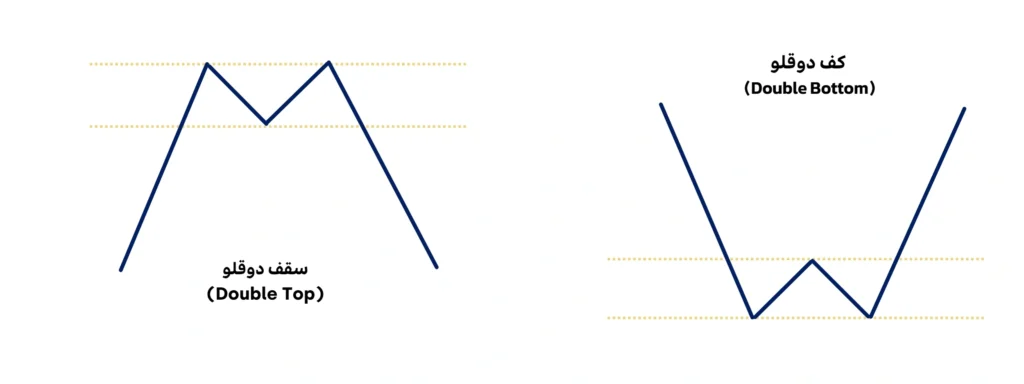

دوقله (Double Top)

این الگو شامل دو قله تقریباً همسطح است که نشاندهنده تغییر روند از صعودی به نزولی است. الگوی دو قله معمولاً بعد از یک روند صعودی طولانی مدت شکل میگیرد و نشاندهنده افزایش فشار فروش در بازار است.

دوکف (Double Bottom)

این الگو شامل دو کف تقریباً همسطح است که نشاندهنده تغییر روند از نزولی به صعودی است. الگوی دو کف معمولاً بعد از یک روند نزولی طولانی مدت شکل میگیرد و نشاندهنده افزایش فشار خرید در بازار است.

الگوهای ادامهدهنده (Continuation Patterns)

الگوهای ادامهدهنده، به الگوهایی گفته میشود که نشاندهنده ادامه روند فعلی بازار هستند. این الگوها معمولاً در میانه یک روند شکل میگیرند و پس از تشکیل و تکمیل، قیمت به احتمال زیاد در جهت روند قبلی حرکت خواهد کرد.

برخی از الگوهای ادامهدهنده عبارتند از:

پرچم (Flag)

این الگو شبیه به یک پرچم است که نشاندهنده یک توقف موقت در روند، قبل از ادامه حرکت است. الگوی پرچم معمولاً در میان یک روند قوی شکل میگیرد و نشاندهنده یک مرحله استراحت قبل از ادامه روند است.

مثلث (Triangle)

این الگو شامل خطوط روند همگرا است که نشاندهنده یک مرحله تثبیت یا توقف قیمت قبل از ادامه روند است. مثلثها میتوانند صعودی، نزولی یا متقارن باشند. آنها نشاندهنده یک مرحله استراحت قبل از ادامه یافتن روند هستند.

شاخصهای تکنیکال (Technical Indicators)

شاخصها، ابزارهایی هستند که به معاملهگران کمک میکنند تا روندها، نقاط قوت و ضعف بازار، و همچنین سیگنالهای خرید و فروش را شناسایی کنند. این شاخصها بر اساس دادههای قیمتی و حجمی گذشته بازار محاسبه میشوند و به معاملهگران اطلاعاتی برای پیشبینی حرکتهای آینده قیمت ارائه میدهند.

میانگین متحرک (Moving Average)

میانگین متحرک ابزاری است که میانگین قیمت در یک دوره زمانی مشخص را نمایش میدهد و به تشخیص روند کمک میکند. انواع مختلف میانگین متحرک وجود دارد که شامل میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) است. میانگین متحرک ساده به سادگی میانگین قیمتهای یک دوره مشخص را محاسبه میکند، در حالی که میانگین متحرک نمایی به قیمتهای اخیر وزن بیشتری میدهد و به همین دلیل نسبت به تغییرات قیمت سریعتر واکنش نشان میدهد.

برخی از مهمترین شاخصهای تحلیل تکنیکال عبارتند از:

شاخص قدرت نسبی (RSI)

RSI ابزاری است که میزان اشباع خرید یا فروش در بازار را نشان میدهد. این شاخص بین صفر تا صد نوسان دارد. مقادیر بالای 70 نشاندهنده اشباع خرید و مقادیر زیر 30 نشاندهنده اشباع فروش هستند. RSI به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند و از ورود به معامله در زمانهای اشباع خرید یا فروش جلوگیری کنند.

مکدی (MACD)

MACD ابزاری است که از اختلاف دو میانگین متحرک برای شناسایی تغییرات روند استفاده میکند. این شاخص شامل خط MACD، خط سیگنال و نمودار هیستوگرام است که به تحلیلگران کمک میکند تا نقاط ورود و خروج را شناسایی کنند. MACD در شناسایی قدرت روند بسیار موثر است.

علاوه بر این سه شاخص، شاخصهای تکنیکال دیگری نیز وجود دارند که هر کدام کاربردهای خاص خود را دارند. از جمله این شاخصها میتوان به باندهای بولینگر (Bollinger Bands)، شاخص جریان پول (MFI)، و شاخص تصادفی (Stochastic Oscillator) اشاره کرد. هر یک از این شاخصها میتواند به تحلیلگران کمک کند تا دید بهتری نسبت به بازار و روندهای آن داشته باشند.

نتیجهگیری

تحلیل تکنیکال با استفاده از ابزارها و شاخصهای مختلف به معاملهگران کمک میکند تا تصمیمات بهتری در خرید و فروش داراییها بگیرند. درک مفاهیم این نوع تحلیل اولین گام برای تبدیل شدن به یک تحلیلگر موفق است. تحلیلگران تکنیکال با استفاده از نمودارها، الگوهای قیمتی و شاخصهای تکنیکال میتوانند روندهای بازار را شناسایی کرده و نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنند. با تمرین و تجربه، معاملهگران میتوانند تواناییهای خود را در تحلیل تکنیکال بهبود دهند و از این روش برای افزایش بازدهی معاملات خود استفاده کنند.

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *

اشتراک گذاری

موضوعات داغ

تنوع در سبد معاملات: کاهش ریسک و افزایش فرصتها

در دنیای مالی، داشتن یک استراتژی سرمایهگذاری متنوع میتواند نقش کلیدی در کاهش ریسک و افزایش سود داشته باشد. این اصل در بازار فارکس نیز صدق میکند. اگر سرمایهگذاری خود...

ادامه مطلب

دیدگاه ها (1)