شاخص قدرت نسبی (RSI) چیست؟

زمان تقریبی برای مطالعه: 10 دقیقه

شاخص قدرت نسبی (RSI) یکی از شاخصهای پرکاربرد و قدرتمند است که هم برای معاملهگران مبتدی و هم حرفهای اهمیت دارد. شاخصهای فنی در تحلیل تکنیکال، به عنوان ابزارهای حیاتی برای شناسایی روندهای بازار و تعیین نقاط ورود و خروج مناسب از معاملات مورد استفاده قرار میگیرند. در میان شاخصهای مختلف، آر.اس.آی به معاملهگران کمک میکند تا شرایط بازار را بهتر درک کنند و در نتیجه، تصمیمات معاملاتی هوشمندانهتری بگیرند.

در این مقاله، به عملکرد و کاربردهای این شاخص مهم میپردازیم.

تاریخچه شاخص قدرت نسبی

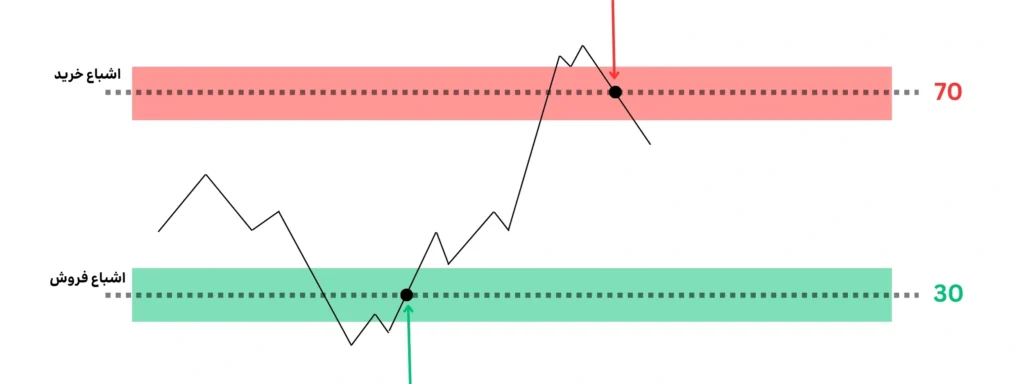

RSI یک شاخص مومنتومی است که سرعت و تغییرات قیمتها در بازار را اندازهگیری میکند. این شاخص که توسط جی ولز وایلدر (J. Welles Wilder) در سال ۱۹۷۸ معرفی شد، به معاملهگران کمک میکند تا شرایط خرید و فروش بیش از حد را در بازار شناسایی کنند. بازه حرکت این شاخص بین ۰ تا ۱۰۰ متغیر است. معمولاً، وقتی این شاخص بالای عدد ۷۰ باشد، بازار در شرایط خرید بیش از حد (اشباع خرید) قرار دارد، و زمانی که زیر ۳۰ باشد، نشاندهنده فروش بیش از حد (اشباع فروش) است.

نحوه محاسبه

شاخص قدرت نسبی از فرمول زیر محاسبه میشود:

RSI = (100 / (1+RS)) – 100

در این فرمول، RS نسبت میانگین افزایش قیمتها به میانگین کاهش قیمتها در یک دوره معین است. برای محاسبه RS، ابتدا باید میانگین افزایشها و کاهشهای قیمت را در یک دوره زمانی مشخص (معمولاً ۱۴ روزه) بهدست آورید.

میانگین افزایشها (Average Gain): مجموع تمام افزایشهای قیمت در دوره انتخاب شده تقسیم بر تعداد دورههای افزایش قیمت.

میانگین کاهشها (Average Loss): مجموع تمام کاهشهای قیمت در دوره انتخاب شده تقسیم بر تعداد دورههای کاهش قیمت.

سپس، RS به شکل زیر محاسبه میشود:

میانگین افزایشها / میانگین کاهشها = RS

کاربردهای شاخص قدرت نسبی:

شناسایی نقاط بهینه خرید و فروش در بازار

شاخص قدرت نسبی (RSI) ابزاری کارآمد برای معاملهگران است که در شناسایی شرایط خرید و فروش بیش از حد در بازار کمک میکند. به طور معمول، زمانی که RSI بالاتر از عدد ۷۰ قرار میگیرد، نشاندهنده خرید بیش از حد بازار است و ممکن است اصلاح یا کاهش قیمت رخ دهد. در مقابل، وقتی RSI کمتر از ۳۰ باشد، بازار در شرایط فروش بیش از حد قرار دارد و احتمال افزایش قیمت وجود دارد.

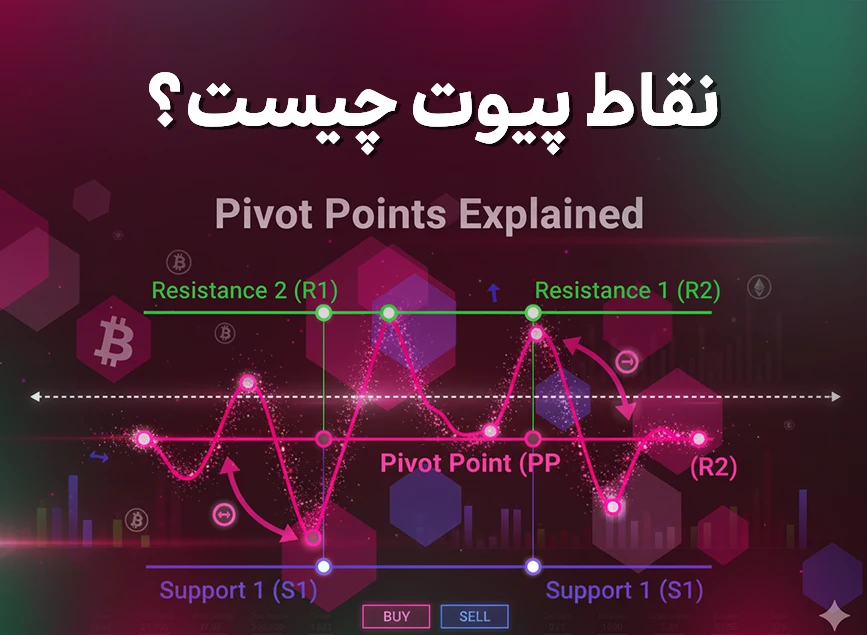

علاوه بر این، RSI میتواند به عنوان یک ابزار برای شناسایی سطوح حمایت و مقاومت نیز به کار رود. این شاخص گاهی در نزدیکی این سطوح نوسان میکند و به معاملهگران نشان میدهد که آیا قیمت احتمالاً از این سطوح عبور خواهد کرد یا نه.

واگرایی در شاخص قدرت نسبی (RSI)

واگراییها در تحلیل تکنیکال ابزارهای قدرتمندی برای تشخیص تغییرات احتمالی در روند قیمت هستند. در شاخص قدرت نسبی (RSI)، واگراییها به دو دسته اصلی تقسیم میشوند:

- واگرایی معمولی (Regular Divergence)

- واگرایی مخفی (Hidden Divergence)

هر یک از این دو نوع واگرایی به صورت صعودی و نزولی ظاهر میشوند. در ادامه به تفصیل هر یک را توضیح میدهیم.

واگرایی معمولی (Regular Divergence)

واگرایی معمولی زمانی رخ میدهد که حرکت قیمت و اندیکاتور RSI در جهتهای مخالف حرکت کنند. این نوع واگرایی میتواند نشاندهنده تغییر احتمالی در روند فعلی باشد.

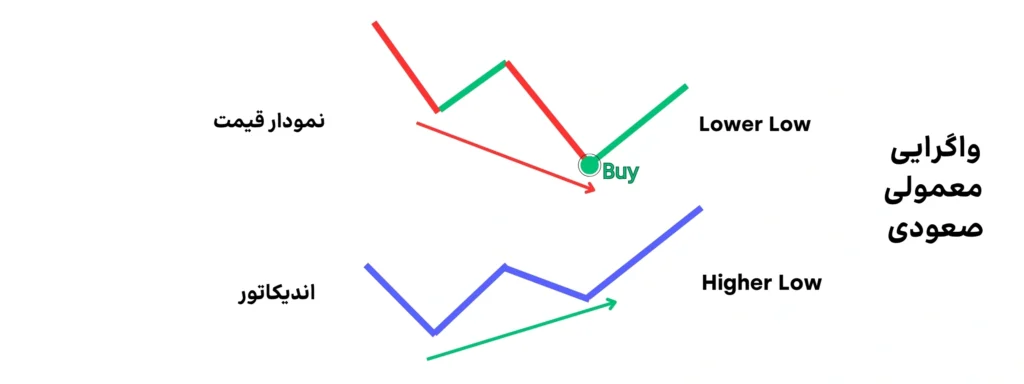

الف) واگرایی معمولی صعودی (Bullish Regular Divergence)

واگرایی معمولی صعودی زمانی رخ میدهد که قیمت یک دارایی کفهای قیمتی پایینتری (Lower Lows) ایجاد میکند، اما RSI به طور همزمان کفهای بالاتری (Higher Lows) نشان میدهد.

برای تشخیص این واگرایی، ابتدا باید در نمودار قیمت به دنبال کفهای پایینتر نسبت به کفهای قبلی باشید، که نشاندهنده کاهش قیمت در طول زمان است. سپس، در نمودار RSI باید به دنبال کفهای بالاتر بگردید، که بیانگر کاهش فشار فروش علیرغم کاهش قیمت است. این واگرایی معمولاً نشانهای از احتمال برگشت روند به سمت صعودی است.

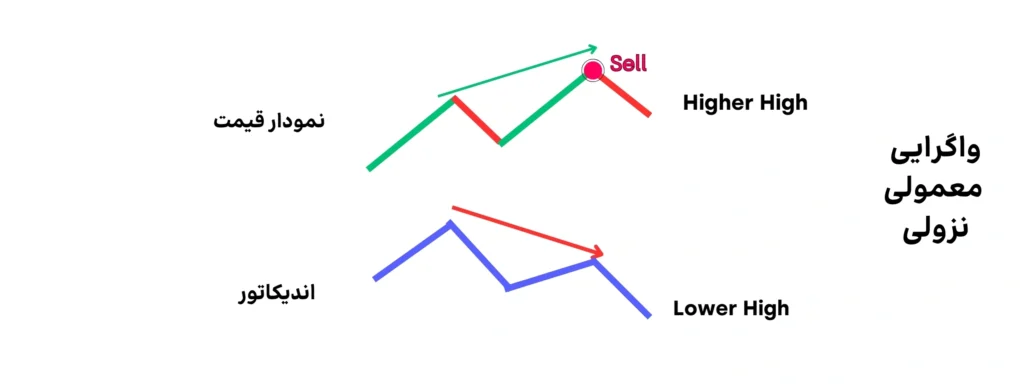

ب) واگرایی معمولی نزولی (Bearish Regular Divergence)

واگرایی معمولی نزولی زمانی رخ میدهد که قیمت یک دارایی سقفهای قیمتی بالاتری (Higher Highs) ایجاد میکند، اما RSI همزمان سقفهای پایینتری (Lower Highs) نشان میدهد.

برای تشخیص این واگرایی، ابتدا باید در نمودار قیمت به دنبال سقفهای بالاتر نسبت به سقفهای قبلی باشید، که نشاندهنده افزایش قیمت در طول زمان است. سپس، در نمودار RSI باید به دنبال سقفهای پایینتر بگردید، که بیانگر کاهش قدرت خرید علیرغم افزایش قیمت است. این واگرایی معمولاً هشداری برای احتمال شروع یک روند نزولی است.

واگرایی مخفی (Hidden Divergence)

واگرایی مخفی زمانی رخ میدهد که قیمت و اندیکاتور RSI به شکل متفاوتی حرکت میکنند اما همچنان در راستای روند اصلی باقی میمانند. این نوع واگرایی اغلب به عنوان نشانهای برای تأیید ادامهی روند جاری تلقی میشود و به معاملهگران اطمینان بیشتری برای پیروی از مسیر فعلی بازار میدهد.

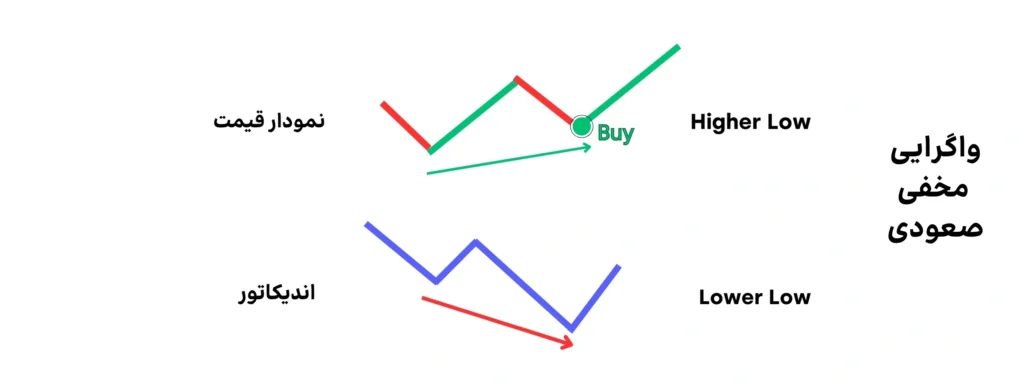

الف) واگرایی مخفی صعودی (Bullish Hidden Divergence)

واگرایی مخفی صعودی زمانی رخ میدهد که قیمت یک دارایی کفهای بالاتری (Higher Lows) ایجاد میکند، اما RSI همزمان کفهای پایینتری (Lower Lows) نشان میدهد.

برای تشخیص این نوع واگرایی، ابتدا باید در نمودار قیمت به دنبال کفهای بالاتر نسبت به کفهای قبلی باشید، که نشاندهنده ادامهی روند صعودی است. سپس در نمودار RSI به دنبال کفهای پایینتر بگردید، که به معنای کاهش موقتی قدرت خریداران است. این واگرایی معمولاً تأییدی برای تداوم روند صعودی است.

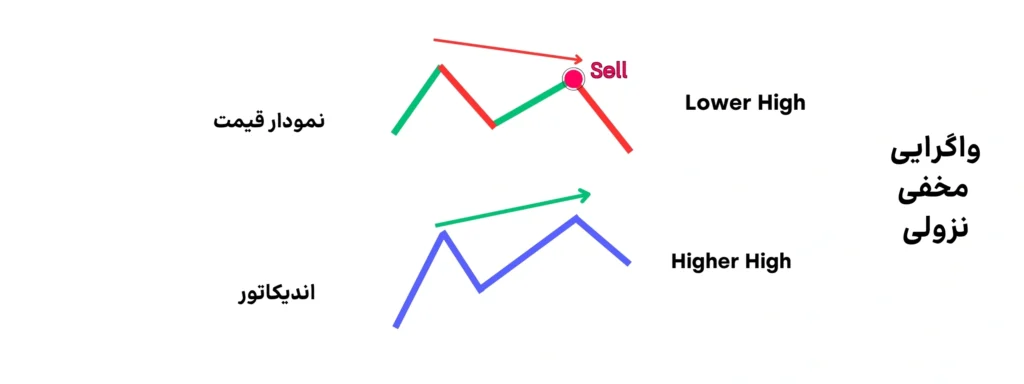

ب) واگرایی مخفی نزولی (Bearish Hidden Divergence)

واگرایی مخفی نزولی زمانی رخ میدهد که قیمت یک دارایی سقفهای پایینتری (Lower Highs) تشکیل میدهد، اما RSI همزمان سقفهای بالاتری (Higher Highs) نشان میدهد.

برای تشخیص این نوع واگرایی، ابتدا باید در نمودار قیمت به دنبال سقفهای پایینتر نسبت به سقفهای قبلی باشید، که نشاندهنده ادامه روند نزولی است. سپس در نمودار RSI به دنبال سقفهای بالاتر بگردید، که بیانگر افزایش موقتی قدرت فروشندگان است. این واگرایی معمولاً تأییدی برای تداوم روند نزولی محسوب میشود.

نکته مهم

باید توجه داشت که تطبیق سقفها یا کفهای، قیمت و RSI در یک بازه زمانی مشخص، ضروری است تا واگرایی به درستی شناسایی شود.

همچنین به این نکته باید توجه داشت که، RSI معمولاً به تنهایی استفاده نمیشود و ترکیب آن با سایر ابزارهای تحلیل تکنیکال مانند میانگینهای متحرک، الگوهای تکنیکال یا MACD میتواند سیگنالهای دقیقتری برای ورود یا خروج از معاملات ارائه دهد. این ترکیبها به معاملهگران کمک میکنند تا تصمیمات معاملاتی بهتری بگیرند و ریسک خود را مدیریت کنند.

اشتباهات رایج و راههای جلوگیری از آنها در استفاده از RSI

در معاملات با استفاده از شاخص قدرت نسبی، برخی اشتباهات رایج وجود دارند که میتوانند منجر به ضررهای مالی شوند. در ادامه به بررسی این اشتباهات و ارائه راهحلهایی برای جلوگیری از آنها میپردازیم.

1. نادیده گرفتن واگراییها

یکی از رایجترین اشتباهات معاملهگران، نادیده گرفتن واگراییها بین قیمت و شاخص قدرت نسبی است. واگراییها معمولاً به عنوان سیگنالهای زودهنگام تغییرات احتمالی در روند بازار عمل میکنند. اگر قیمت در حال افزایش باشد اما RSI کاهش یابد (واگرایی نزولی)، ممکن است نشاندهنده ضعف در روند صعودی باشد.

راهحل: برای جلوگیری از این اشتباه، همیشه به واگراییها توجه کنید و آنها را به عنوان یک هشدار برای بررسی دقیقتر بازار در نظر بگیرید. ترکیب این شاخص با شاخصهای دیگر میتواند به تأیید این سیگنالها کمک کند.

2. معاملات بیش از حد (Overtrading)

ورود به معاملات بیش از حد بر اساس سیگنالهای آر.اس.آی، بدون در نظر گرفتن سایر عوامل، میتواند منجر به تصمیمات نادرست و ضررهای مالی شود. اعتماد بیش از حد به آر.اس.آی به تنهایی، به خصوص در بازارهای بیثبات، ممکن است باعث انجام معاملات غیر ضروری شود.

راهحل: برای جلوگیری از این اشتباه، همیشه از ترکیب شاخص قدرت نسبی با ابزارهای تحلیلی دیگر برای تایید سیگنالها استفاده کنید. داشتن یک برنامه معاملاتی منظم و پایبندی به آن نیز میتواند از ورود به معاملات بیمورد جلوگیری کند.

3. نادیده گرفتن شرایط کلی بازار

عدم توجه به شرایط کلی بازار یکی دیگر از اشتباهات رایج است. برای مثال، در بازارهای نوسانی یا بیثبات، این شاخص ممکن است سیگنالهای کاذب ارائه دهد که میتواند منجر به تصمیمات نادرست شود.

راهحل: قبل از استفاده از RSI، همیشه شرایط کلی بازار را در نظر بگیرید. بررسی روندهای بلندمدت و تحلیل وضعیت اقتصادی میتواند به شما کمک کند تا سیگنالهای موجود را در زمینه درست خود درک کنید.

4. پایبند نبودن به استراتژی معاملاتی

بسیاری از معاملهگران به دلیل تأثیرات احساسی از استراتژی معاملاتی خود انحراف پیدا میکنند و تصمیمات غیرمنطقی میگیرند. این ممکن است منجر به ورود به معاملات غیر ضروری یا خروج زودهنگام از معاملات سودده شود.

راهحل: حفظ دیسیپلین معاملاتی و پایبندی به استراتژیهای از پیش تعیینشده میتواند از بروز این اشتباه جلوگیری کند. همیشه به سیگنالهای شاخص قدرت نسبی به عنوان بخشی از استراتژی کلی خود اعتماد کنید و از تصمیمگیریهای احساسی خودداری کنید.

با جلوگیری از این اشتباهات و استفاده هوشمندانه از آن، میتوانید عملکرد معاملاتی خود را بهبود بخشیده و ریسکهای مرتبط با معاملات را کاهش دهید.

کلام آخر

استفاده از شاخصهای فنی مانند شاخص قدرت نسبی (RSI) میتواند به معاملهگران کمک کند تا تصمیمات معاملاتی هوشمندانهتری بگیرند و ریسکهای مرتبط با معاملات را کاهش دهند. با این حال، موفقیت در استفاده از این شاخصها نه تنها به دانش فنی بلکه به مدیریت احساسات و حفظ دیسیپلین معاملاتی بستگی دارد. با تمرین مستمر و خودآگاهی، میتوانید از اشتباهات رایج جلوگیری کنید و عملکرد معاملاتی خود را بهبود بخشید. به خاطر داشته باشید که هیچ شاخصی بهتنهایی نمیتواند تضمینکننده موفقیت باشد؛ بنابراین، همیشه از ترکیب شاخص قدرت نسبی با سایر ابزارهای تحلیلی استفاده کنید و شرایط کلی بازار را در نظر بگیرید.

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *

اشتراک گذاری

موضوعات داغ

رویدادهای قوی سیاه؛ تهدیدی غیرقابل پیشبینی برای بازار ارزهای دیجیتال در سال 2026

بازار ارزهای دیجیتال همواره با چالشها و بحرانهای غیرمنتظرهای مواجه بوده که به آنها «رویدادهای قوی سیاه» (Black Swan Events) گفته میشود. این رویدادها، بحرانهایی نادر اما تاثیرگذار هستند...

ادامه مطلب

دیدگاه ها (2)