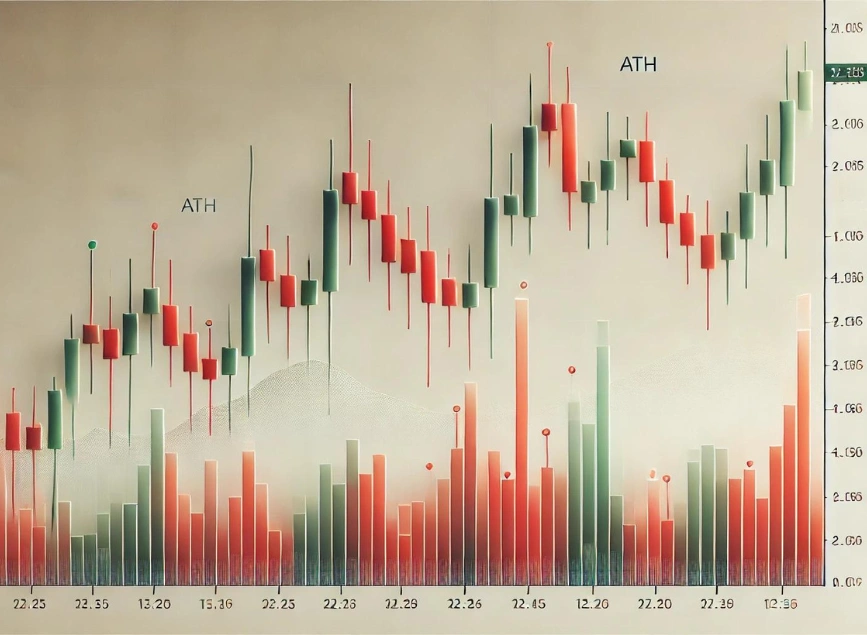

ATH چیست؟

ATH یا (قیمت تاریخی) به بالاترین قیمتی اشاره دارد که یک دارایی تاکنون در بازار تجربه کرده است.

این مفهوم در بازارهای مختلف مانند فارکس، سهام و ارزهای دیجیتال کاربرد دارد. در فارکس، ATH به بالاترین نرخ تبادل یک جفتارز اشاره دارد و معاملهگران از این سطح برای تحلیل قدرت یا ضعف ارزها بهره میگیرند.

رسیدن به قیمت تاریخی میتواند نقطهای باشد که پس از آن قیمتها اصلاح شوند یا در صورت عبور موفقیتآمیز از آن، روند صعودی تقویت گردد.

عوامل مؤثر بر ATH در بازار فارکس

- سیاستهای پولی بانکهای مرکزی: تصمیمات بانکهای مرکزی در زمینه تغییر نرخ بهره و سیاستهای پولی تاثیر قابل توجهی بر تقاضای ارزها دارند. به عنوان مثال، افزایش نرخ بهره یک کشور میتواند تقاضای بیشتری برای ارز آن کشور ایجاد کرده و به حرکت قیمتها به سمت ATH کمک کند.

- شاخصهای اقتصادی: گزارشهایی نظیر تولید ناخالص داخلی (GDP)، نرخ بیکاری و دادههای تورمی میتوانند تاثیر مستقیمی بر نرخ تبادل ارزها داشته باشند و موجب ایجاد ATH شوند. برای مثال، افزایش تولید ناخالص داخلی یک کشور میتواند باعث تقویت ارز آن کشور شود و به ثبت قیمت تاریخی کمک کند.

- رویدادهای ژئوپلیتیکی: اتفاقات سیاسی و اقتصادی جهانی مانند جنگها، تحریمها، توافقات تجاری و تغییرات ژئوپلیتیکی میتوانند ارزش ارزها را تحت تاثیر قرار دهند و باعث ایجاد ATH جدید شوند.

- روانشناسی بازار: روانشناسی بازار و اثرات روانی نیز در ایجاد ATH نقش دارند. وقتی قیمت یک دارایی به ATH نزدیک میشود، خوشبینی معاملهگران میتواند باعث افزایش تقاضا شود و قیمتها را به سمت بالاترین سطح هدایت کند. ترس از دست دادن فرصت (FOMO) نیز یکی از عوامل مهم است که میتواند معاملهگران را وادار به ورود به معاملات در نزدیکی ATH کند.

ریسکها و چالشهای معاملهگری در نزدیکی ATH

- خطر شکست کاذب (False Breakout): یکی از چالشهای عمده در نزدیکی ATH، شکست کاذب است. قیمت ممکن است بهطور موقت از ATH عبور کند، اما به سرعت به زیر این سطح بازگردد. معاملهگرانی که به امید ادامه روند صعودی وارد بازار میشوند، ممکن است دچار زیان شوند. برای جلوگیری از این مسئله، معاملهگران باید تاییدیههایی مانند افزایش حجم معاملات را بررسی کنند.

- افزایش نوسانات: نزدیکی به ATH معمولاً با افزایش نوسانات همراه است. معاملهگران اغلب در این سطوح مطمئن نیستند که آیا قیمت ادامه خواهد داد یا اصلاح میشود. این نوسانات میتواند باعث حرکتهای ناگهانی قیمت شود و مدیریت ریسک را دشوارتر کند.

- روانشناسی بازار و اثر FOMO: ترس از دست دادن فرصت میتواند معاملهگران را به خرید در قلههای قیمتی سوق دهد، حتی اگر تحلیلهای بنیادی و تکنیکال نشاندهنده ریسکهای بالا باشند. این رفتار معمولاً منجر به خرید در بالاترین قیمتها میشود و در صورت اصلاح قیمت، معاملهگران با زیان مواجه میشوند.

- فشار فروشATH : به عنوان یک سطح روانی قوی در بازار عمل میکند. بسیاری از معاملهگران در این سطح به فروش داراییهای خود اقدام میکنند تا سودهای خود را تثبیت کنند. این فشار فروش میتواند منجر به کاهش سریع قیمت شود و معاملهگرانی که تازه وارد بازار شدهاند را دچار زیان کند.

- مدیریت نادرست ریسک: برخی معاملهگران در نزدیکی ATH به دلیل هیجان و تمایل به کسب سود بیشتر، مدیریت ریسک را نادیده میگیرند. این امر میتواند به اتخاذ موقعیتهای بزرگتر از حد معمول منجر شود که در نتیجه تغییرات کوچک قیمتی، زیانهای بزرگی به بار میآورد. استفاده از حد ضررهای دقیق و تعیین حجم معامله مناسب میتواند از این ریسکها جلوگیری کند.

استراتژیهای معاملاتی حول ATH

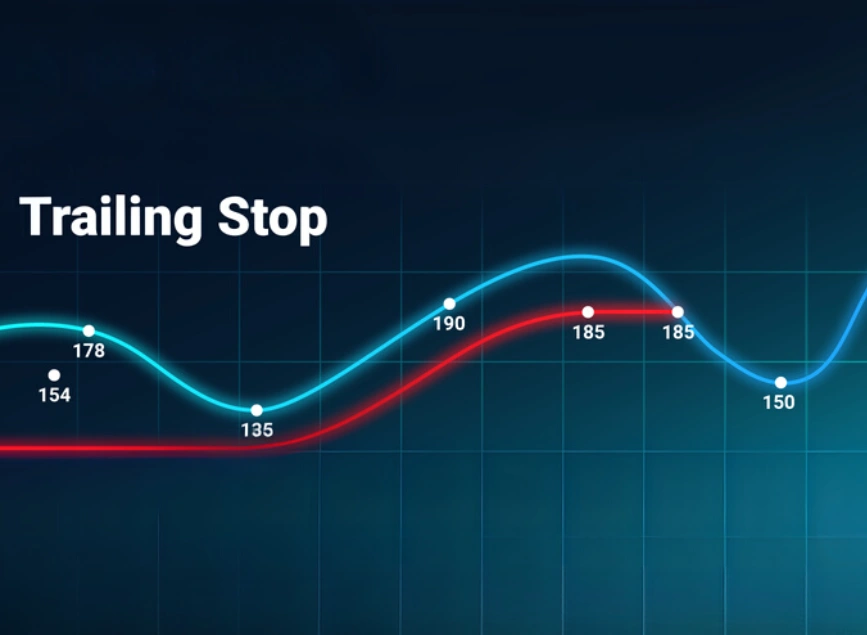

- استراتژی شکست (Breakout): در این استراتژی، معاملهگران پس از عبور قیمت از ATH و تایید حجم معاملات وارد معامله میشوند. استفاده از ابزارهای تکنیکال مانند میانگینهای متحرک میتواند به شناسایی قدرت شکست کمک کند. همچنین، تعیین حد ضرر مناسب در این نوع معاملات ضروری است.

- معاملات بازگشتی (Retracement Trading): در این استراتژی، معاملهگران منتظر بازگشت قیمت به سطوح حمایتی کلیدی پس از رسیدن به ATH میمانند و سپس وارد معامله خرید میشوند. این روش بر این فرض استوار است که قیمت پس از رسیدن به این نقطه، احتمال اصلاح و بازگشت به سطوح پایینتر را دارد.

- سرمایهگذاری بر اساس مومنتوم (Momentum Investing): این استراتژی بر اساس ادامه حرکت سریع قیمت پس از شکست ATH بنا شده است. معاملهگران با تحلیل حجم معاملات و سرعت حرکت قیمت، فرصتهای سرمایهگذاری در روندهای صعودی را شناسایی میکنند. استفاده از حجم بالای معاملات به عنوان تاییدیه بر ادامه روند صعودی میتواند مفید باشد.

- ابزارهای ترکیبی: معاملهگران با ترکیب ATH با اندیکاتورهای تکنیکال نظیر میانگینهای متحرک و شاخصهای حجم، میتوانند قدرت روند را تایید و تصمیمات بهتری اتخاذ کنند. این ترکیب برای تأیید شکست قیمت تاریخی و ورود به معاملات بسیار مفید است.

بیشتر بخوانید: اندیکاتور مکدی چیست؟

جمعبندی

تحلیل دقیق ATH و استفاده از استراتژیهای مناسب، به معاملهگران این امکان را میدهد که با مدیریت ریسک بهتر از فرصتهای بازار بهرهبرداری کنند. درک تاثیرات روانی و تکنیکال ATH برای موفقیت در بازارهای مالی ضروری است. معاملهگران با استفاده از تحلیل ATH میتوانند نقاط ورود و خروج بهینهای در معاملات خود داشته باشند و با استفاده از استراتژیهای معاملاتی مناسب، ریسکهای احتمالی را کاهش دهند.

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *

اشتراک گذاری

موضوعات داغ

آینده بیبی دوج | تحلیل روند و پیشبینی قیمت Baby Doge

بیبی دوج کوین (Baby Doge Coin) یکی از شناختهشدهترین میمکوینهای بازار کریپتو است که از زمان معرفی خود در سال ۲۰۲۱، توجه بسیار زیادی از سوی سرمایهگذاران خرد و جامعه...

ادامه مطلب

دیدگاه ها (2)