کاربرد نمودارهای کندلاستیک

زمان تقریبی برای مطالعه: 11 دقیقه

نمودارهای کندل استیک چیست؟

نمودارهای کندلاستیک (Candlestick Charts) یکی از ابزارهای قدرتمند در تحلیل تکنیکال هستند که اطلاعات بسیاری را در مورد حرکت قیمتها در یک دوره زمانی خاص ارائه میدهند. این نوع نمودار از ژاپن به بازارهای جهانی وارد شده است و به دلیل وضوح و قابلیت نمایش الگوهای قیمتی مورد توجه بسیاری از تحلیلگران قرار گرفته است. در این مقاله، به بررسی نحوه استفاده از این نوع نمودار در تحلیل تکنیکال میپردازیم.

ساختار کندل استیک

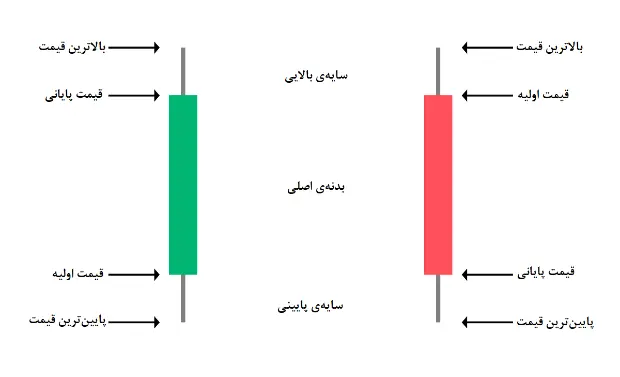

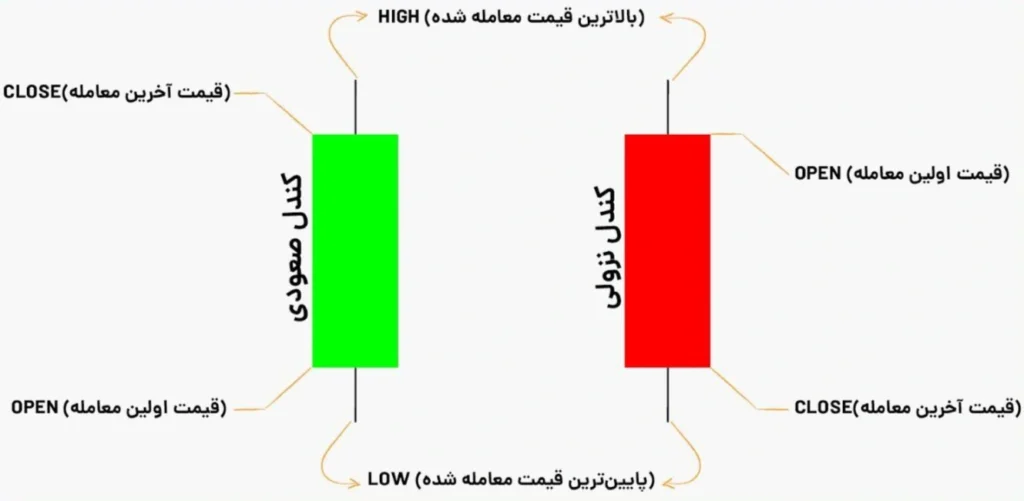

هر کندل از چهار قسمت اصلی تشکیل شده است:

- قیمت باز شدن (Open): قیمتی که در ابتدای هر دوره زمانی ثبت میشود.

- قیمت بسته شدن (Close): قیمتی که در انتهای هر دوره زمانی ثبت میشود.

- بالاترین قیمت (High): بالاترین قیمتی که در هر دوره زمانی ثبت شده است.

- پایینترین قیمت (Low): پایینترین قیمتی که در هر دوره زمانی ثبت شده است.

بدنه (Body) در هر کندل تفاوت بین قیمت باز و بسته شدن را نشان میدهد. اگر قیمت بسته شدن بالاتر از قیمت باز شدن باشد، کندل صعودی و معمولاً به رنگ سبز یا سفید نمایش داده میشود. اگر قیمت بسته شدن پایینتر از قیمت باز شدن کندل باشد، کندل نزولی و معمولاً به رنگ قرمز یا سیاه نمایش داده میشود.

سایهها نشاندهنده بالاترین و پایینترین قیمتهای هر دوره هستند و با نخهایی به بدنه متصل شده است.

اهمیت نمودارهای کندل استیک

۱. فراهم کردن بینش عمیق

نمودارهای کندل استیک اطلاعات زیادی در مورد روانشناسی بازار و تصمیمات فعالان بازار ارائه میدهند.

با تحلیل این نمودارها معاملهگران میتوانند درک بهتری از قدرت عرضه و تقاضا در بازار داشته باشند.

۲. تشخیص الگوهای بازار

از دیگر مزایای نمودارهای کندل استیک توانایی آنها در شناسایی الگوهای مختلف بازار است که میتواند نقاط ورود یا خروج معاملات را نشان دهد.

الگوهایی مانند دوجی، همر و اینگولفینگ، که نشاندهنده تغییرات احتمالی در روند بازار هستند.

۳. بهبود استراتژیهای معاملاتی

معاملهگران با استفاده از نمودارهای شمعی میتوانند استراتژیهای معاملاتی خود را بهینهسازی کنند و به دنبال بهترین فرصتهای معاملاتی باشند.

این نمودارها به خصوص در ترکیب با سایر ابزارهای تحلیل تکنیکال مانند شاخصهای حجمی و اندیکاتورهای روند، کاربرد فراوانی دارند.

بنابراین کندل استیک نه تنها یک ابزار بصری برای رصد بازار هستند بلکه به عنوان یک منبع اساسی برای تحلیل و تصمیمگیریهای معاملاتی عمل میکنند و در دنیای مدرن تحلیلهای مالی از اهمیت ویژهای برخوردار هستند.

انواع کندل استیکها

کندلهای صعودی

کندل صعودی معمولاً با رنگهای روشن مانند سبز یا سفید نمایش داده میشود و نشاندهنده زمانی است که قیمت بسته شدن کندل از قیمت باز شدن بالاتر است. این اتفاق نشان دهنده فشار خرید و تمایل بازار به حرکت به سمت بالا است.

کندلهای نزولی

کندلهای نزولی به رنگهای تیره، مانند قرمز یا سیاه نمایش داده میشوند و نشاندهنده حالتی هستند که قیمت بسته شدن کندل، پایینتر از قیمت باز شدن است. در این حالت کندل، نشان دهنده فشار فروش و تمایل بازار به حرکت به سمت پایین است.

این کندلها که در اوج یک روند صعودی ظاهر میشوند، میتوانند به عنوان هشداری برای احتمال تغییر روند تلقی شوند.

انواع الگو در نمودارهای کندل استیک

الگوها در تحلیل تکنیکال به دو نوع بازگشتی و ادامهدهنده تقسیم میشوند که در زیر به توضیح هرکدام میپردازیم

الگوهای بازگشتی (Reversal Patterns)

این الگوها نشاندهنده تغییر جهت روند فعلی بازار هستند و به تحلیلگران کمک میکنند تا نقاط بازگشت قیمت را شناسایی کنند که در زیر به تعدادی از آنها اشاره میکنیم:

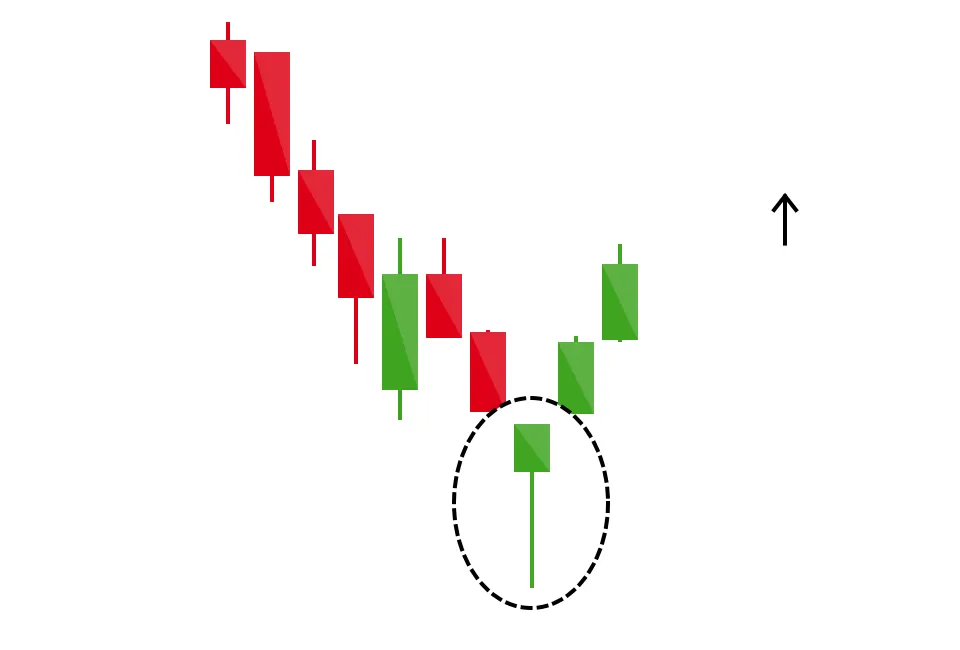

الگوی چکش (Hammer)

الگوی چکش در انتهای یک روند نزولی شکل میگیرد و نشاندهنده احتمال بازگشت قیمت به سمت بالا است. این الگو دارای بدنهای کوچک و سایه پایینی بلند است. در این الگو سایه بلند پایینی نشاندهنده این است که فروشندگان در ابتدا قیمت را پایین آوردهاند، اما در نهایت خریداران توانستهاند حجم بیشتری را خرید کرده و بر فروشندگان غلبه کردهاند.

الگوی مرد به دار آویخته (Hanging Man)

این الگو شبیه به الگوی چکش است اما در انتهای یک روند صعودی شکل میگیرد و نشاندهنده احتمال بازگشت قیمت به سمت پایین است. این الگو دارای بدنهای کوچک و سایه پایینی بلند میباشد، که نشاندهنده تلاش فروشندگان برای پایین آوردن قیمت و ضعف خریداران برای حفظ قیمت در سطح بالا بوده است.

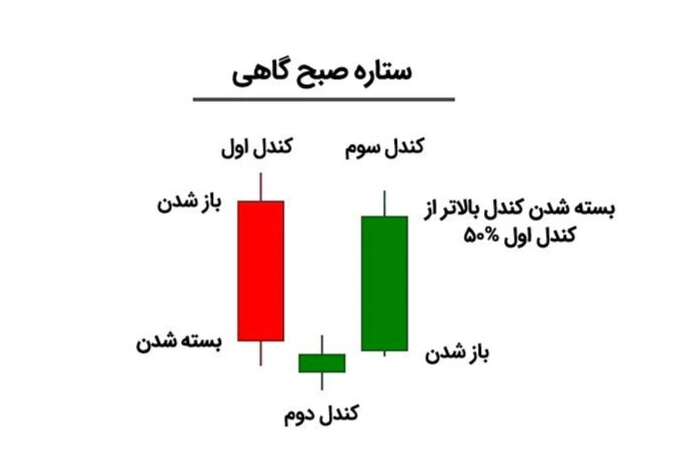

الگوی ستاره صبحگاهی (Morning Star)

الگوی ستاره صبحگاهی یک الگوی سه کندلی است که در انتهای یک روند نزولی شکل میگیرد و نشاندهنده تغییر روند به سمت بالا است. این الگو شامل یک کندل نزولی بلند، یک کندل کوتاه یا دوجی، و یک کندل صعودی بلند است. کندل میانی که به صورت دوجی است، نشاندهنده تردید و عدم قطعیت در بازار است، و کندل سوم تأیید تغییر روند را نشان میدهد.

الگوی ستاره شامگاهی (Evening Star)

این الگو نیز یک الگوی سه کندلی است که در انتهای یک روند صعودی شکل میگیرد و نشاندهنده تغییر روند از صعودی به سمت نزولی است. این الگو شامل یک کندل صعودی بلند، یک کندل کوتاه یا دوجی، و یک کندل نزولی بلند است. کندل میانی نشاندهنده تردید خریداران است، و کندل سوم تأیید تغییر روند نزولی را نشان میدهد.

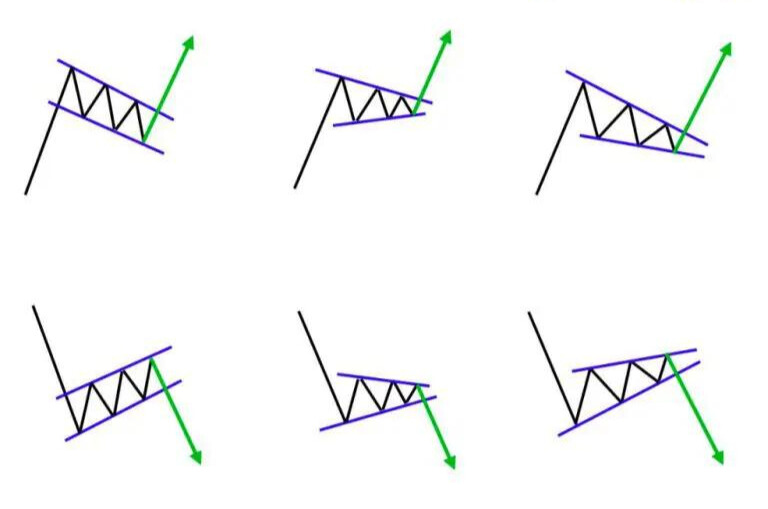

الگوهای ادامهدهنده در نمودارهای کندل استیک (Continuation Patterns)

این الگوها نشاندهنده ادامه روند فعلی بازار هستند و به تحلیلگران کمک میکنند تا مطمئن شوند که روند فعلی ادامه خواهد داشت.

این الگوها به صورت مثلثهای نزولی، صعودی و خنثی پدیدار میشوند و به فرصتی برای استراحت یا اصلاحهای کوچک اشاره دارند و احتمال ادامه یافتن روند صعودی وجود دارد.

الگوی سه سرباز سفید (Three White Soldiers)

این الگو شامل سه کندل صعودی بلند، که به ترتیب پشت سر هم ظاهر میشوند و هر کدام بالاتر از کندل قبلی بسته میشود. این الگو نشاندهنده ادامه روند صعودی است و نشان میدهد که خریداران کنترل بازار را به دست گرفتهاند و احتمالاً روند صعودی ادامه خواهد داشت.

الگوی سه کلاغ سیاه (Three Black Crows)

این الگو شامل سه کندل نزولی بلند است که پشت سر هم ظاهر میشوند و هر یک، پایینتر از کندل قبلی بسته میشود. این الگو نشاندهنده ادامه روند نزولی است و نشان میدهد که فروشندگان کنترل بازار را به دست گرفتهاند و احتمالاً روند نزولی ادامه خواهد داشت.

استفاده از الگوهای کندل استیک در تحلیل تکنیکال

شناسایی الگوهای کندل استیک

برای استفاده موثر از الگوها، تحلیلگران باید با الگوهای مختلف آشنا باشند و توانایی شناسایی آنها را در نمودارها داشته باشند. این کار نیاز به تمرین و تجربه دارد. بهترین روش برای یادگیری شناسایی الگوها، مطالعه نمونههای متعدد و تمرین بر روی نمودارهای واقعی است. تحلیلگران میتوانند از ابزارهای مختلف نرمافزاری و پلتفرمهای معاملاتی برای شناسایی و تحلیل الگوها استفاده کنند.

تایید الگوهای کندل استیک

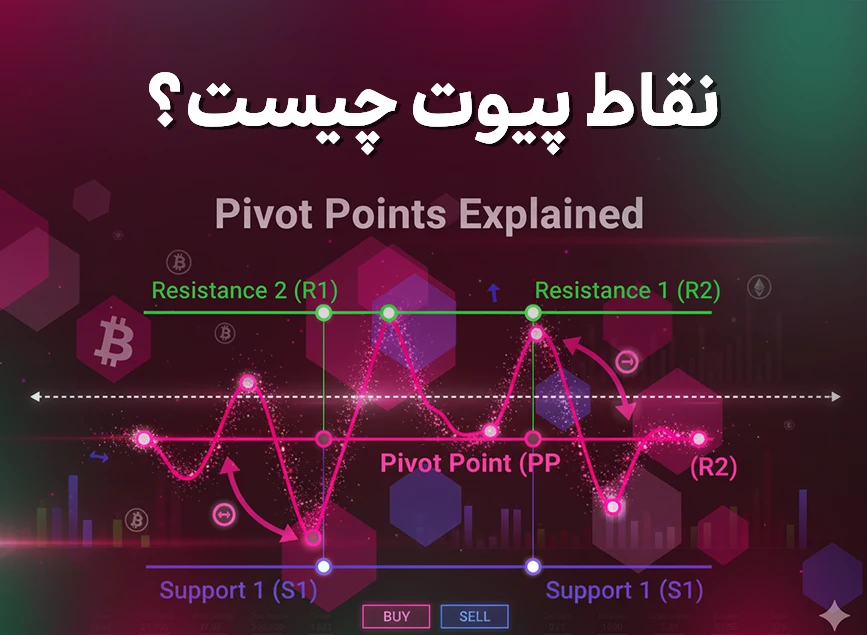

شناسایی الگوها به تنهایی کافی نیست؛ زیرا تحلیلگران باید الگوهای شناسایی شده را با استفاده از سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، سطوح حمایت و مقاومت و شاخصهای تکنیکال تایید کنند. تایید الگوها به افزایش دقت تحلیل و کاهش اشتباه کمک میکند. برای مثال، اگر یک الگوی بازگشتی در نزدیکی یک سطح حمایت یا مقاومت مهم شکل بگیرد، احتمال صحت تحلیل افزایش مییابد.

بیشتر بخوانید: خط روند چیست؟

ترکیب الگوهای کندل استیک با سایر ابزارها

ترکیب الگوها با سایر ابزارهای تحلیل تکنیکال میتواند به تحلیلگران کمک کند تا نقاط ورود و خروج بهتر و بهینهتری را شناسایی کنند. برای مثال، اگر یک الگوی بازگشتی در نزدیکی یک سطح حمایت یا مقاومت مهم شکل بگیرد، احتمال صحت تحلیل افزایش مییابد. همچنین، تحلیلگران میتوانند از شاخصهایی مانند میانگین متحرک، شاخص قدرت نسبی (RSI)، و مکدی (MACD) برای تایید تحلیل خود استفاده کنند و آن را به واقعیت نزدیکتر کنند.

مدیریت ریسک

استفاده از الگوها باید همراه با مدیریت ریسک مناسب مورد استفاده قرار بگیرد. تحلیلگران باید از توقف ضرر (Stop Loss) و تعیین سطوح هدف (Take Profit) استفاده کنند، تا ریسک معاملاتی خود را مدیریت کنند. هر معامله باید با توجه به اندازه حساب و میزان تحمل ریسک معاملهگر مدیریت شود. تعیین نقاط توقف ضرر مناسب به معاملهگران کمک میکند تا از ضررهای بزرگ جلوگیری کنند و تعیین سطوح هدف مناسب، به آنها کمک میکند تا سود خود را حفظ کنند.

روانشناسی بازار

معاملهگران میتوانند با تحلیل نمودارهای کندل استیک و شناسایی الگوهای روانی مرتبط با آنها استراتژیهای معاملاتی خود را تعیین کنند.

شناسایی احساسات بازار و واکنش به آنها در زمان مناسب میتواند به کاهش ریسک و افزایش سودآوری کمک کند.

در نهایت آنالیز روانشناسی بازار با استفاده از نمودارهای کندل استیک به معاملهگران اجازه میدهد تا درک عمیقتری از دینامیکها و حرکتهای بازار داشته باشند و تصمیمات آگاهانهتری بگیرند.

این تکنیکها به آنها کمک میکند تا از احساسات مرسوم در بازار به نفع خود استفاده کنند و در مسیر موفقیت در معاملات گام بردارند.

نتیجهگیری

نمودارهای کندل استیک والگوهای آن، ابزاری قدرتمند در تحلیل تکنیکال هستند که به تحلیلگران کمک میکنند تا الگوهای قیمتی و روانشناسی بازار را بهتر درک کنند. با شناسایی و تایید الگوهای کندل استیک و ترکیب آنها با سایر ابزارهای تحلیلتکنیکال، معاملهگران میتوانند تصمیمات معاملاتی بهتری بگیرند و ریسک معاملات خود را به حداقل برسانند. تمرین و تجربه در شناسایی الگوها و استفاده از آنها در بازارهای مختلف میتواند به معاملهگران کمک کند تا به تحلیلگران موفقتری تبدیل شوند.

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *

اشتراک گذاری

موضوعات داغ

آینده بیبی دوج | تحلیل روند و پیشبینی قیمت Baby Doge

بیبی دوج کوین (Baby Doge Coin) یکی از شناختهشدهترین میمکوینهای بازار کریپتو است که از زمان معرفی خود در سال ۲۰۲۱، توجه بسیار زیادی از سوی سرمایهگذاران خرد و جامعه...

ادامه مطلب

دیدگاه ها (2)