تحلیل بازار: تأثیر تصمیمات فدرال رزرو و روندهای اقتصادی جهانی

به دنبال گزارش شغلی قوی جمعه گذشته، هفته آینده تحت سلطه تصمیم فدرال رزرو برای نرخ بهره خواهد بود، که به طور فزاینده ای به چندین گزارش تورم کندتر بستگی دارد. در عرصه بین المللی، هر دو بانک کانادا (BoC) و بانک مرکزی اروپا (ECB) مسیر کاهش نرخ بهره را با کاهش 25 واحد پایه در این هفته آغاز کرده اند. اکنون توجه به حرکت بعدی بانک مرکزی ژاپن معطوف شده است.

هفته پیش رو:

- دوشنبه: تعطیلات در چین، داده های تولید ناخالص داخلی ژاپن

- سه شنبه: شاخص قیمت مصرف کننده ایالات متحده، گزارش بازار کار انگلستان، گزارش هفتگی API، گزارش ماهانه اوپک، چشم انداز کوتاه مدت انرژی EIA

- چهارشنبه: شاخص قیمت تولید کننده ایالات متحده، تورم مصرف کننده چین، تورم آلمان، تولید ناخالص داخلی ماهانه بریتانیا، نشست FOMC

- پنج شنبه: شاخص قیمت تولید کننده ایالات متحده، اشتغال استرالیا، تولیدات صنعتی منطقه یورو

- جمعه: نشست بانک مرکزی ژاپن، داده های تجاری ایالات متحده، تورم و تولید ناخالص داخلی سه ماهه روسیه

بررسی اجمالی وال استریت

بازار کار قوی، همراه با افزایش میانگین درآمد ساعتی در ماه می، تمرکز را بر روی اعداد تورم این هفته و ماه آینده برای تصمیم فدرال رزرو معطوف کرده است. گزارش CPI پیش رو و خلاصه پیشبینیهای اقتصادی FOMC بسیار مهم هستند و باید به دقت مورد نظارت قرار گیرند. هفته گذشته، علاوه بر داده های اشتغال، گزارش های شاخص مدیران به طور غیرمنتظره ای کاهش یافت. شاخص PMI تولیدی ISM برای ماه می نشان دهنده انقباض عمیق تر در بخش تولید است که چشم انداز اقتصاد کلان را برای اقتصاد ایالات متحده تیره می کند. در مقابل، PMI غیر تولیدی در همان ماه افزایش یافت که حاکی از گسترش سریعتر در بخش خدمات و نشان دهنده فعالیت کلی تا حدی بهتر در این حوزه است.

در حالی که داده های بازار کار ایالات متحده قوی بود، ارقام دقیق کمتر خوش بینانه بودند. کارفرمایان در ماه می 272,000 شغل جدید اضافه کردند که فراتر از همه برآوردها بود. با این حال، با وجود شگفتی در استخدام، نرخ بیکاری از 3.9 درصد در آوریل به 4.0 درصد افزایش یافت. علاوه بر این، بررسی اشتغال خانوارها کاهش 408,000 شغل را نشان داد، مشارکت نیروی کار به 62.5 درصد کاهش یافت و میانگین هفته کاری ثابت ماند و تصویر زیربنایی ضعیف تری را از بازار کار نشان داد.

قبل از گزارش NFP روز جمعه، داده های JOLTs روز چهارشنبه نشان داد که تقاضای نیروی کار همچنان در حال کاهش است. مجموع فرصت های شغلی JOLTS در ماه آوریل به پایین ترین سطح خود از فوریه 2021 رسیده است و تنها 1.2 فرصت شغلی برای هر کارگر بیکار بوده است. این نسبت با نسبت قبل از همه گیری کرونا سازگار است اما به طور قابل توجهی کمتر از چند ماه پیش است که این نسبت از 2 فراتر رفته بود.

افزایش عمومی اشتغال را نمی توان نادیده گرفت، که به خوبی با روند ماهانه اخیر هماهنگ است. با این حال، باید در چارچوب وسیعتری از بازار کار که نشانههای روشنی از اعتدال را نشان میدهد، به این موضوع نگریست.

با وجود واکنش سریع بازار و قیمت گذاری برای تنها یک کاهش نرخ بهره تا پایان سال، سیاست گذاران FOMC برای تصمیم گیری باید گزارش های ثابت تری از کاهش نرخ تورم را مشاهده کنند.

در جبهه تورم، انتظار داریم که CPI با سرعت کمتری با 0.2 درصد در ماه می در مقایسه با 0.3 درصد در آوریل افزایش یابد. با این حال، انتظار می رود که تورم هسته با افزایش ماهانه 0.3٪ بدون تغییر نسبت به ماه قبل، انعطاف پذیر باقی بماند. شاخص قیمت تولید کننده (PPI) نیز باید برای درک بهتر روندهای تورم آتی مورد توجه قرار گیرد. در مقایسه با رشد 0.5 درصدی در آوریل، پیشبینی میکنیم که رشد PPI کندتر تنها 0.2 درصد باشد.

در نشست آتی فدرال رزرو، انتظار کاهش نرخ بهره نداریم. با این حال، گزارشهای فصلی، نمودارهای نقطهای (دات پلات) و سخنرانی پاول رئیس فدرال رزرو بینش بیشتری از وضعیت ارائه میدهد. در حالی که یک موضع تسهیلی پیش بینی نمی شود، لحن انقباضی نیز ممکن است کمتر از احساسات روز جمعه باشد.

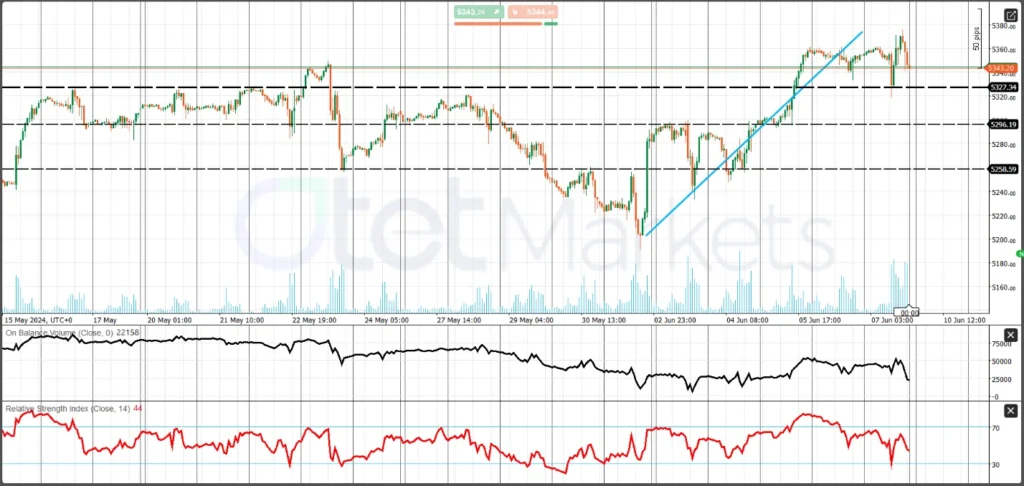

اس اند پی پانصد (S&P 500) در هفته گذشته کمی بیش از 1% افزایش یافت که توسط گزارش NFP روز جمعه محدود شد. بر اساس انتظارات ذکر شده، روند نزولی ملایمی را برای هفته پیش رو پیش بینی می کنیم.

از منظر فنی، US500 در یک روند صعودی واضح با محوری قوی در 5,300 قرار دارد. با توجه به اینکه RSI اکنون زیر سطح 50 است و OBV در حال کاهش است، تغییر روند در زیر سطح محوری 5,300 امکان پذیر است.

بررسی اجمالی بازار ارز

دلار آمریکا

دلار در برابر همتایان خود هفته را با افزایش به پایان رساند. ما با انتظارات بازار همسو میشویم و به توجه به راهنماییهای انقباضی فدرال رزرو و جداول نقطهای تأکید میکنیم. بازار در حال حاضر بیش از 55 درصد احتمال کاهش نرخ بهره را از ماه سپتامبر می بیند، با سیگنال واضح تر برای کاهش احتمالی دیگر در دسامبر. اگر فدرال رزرو آمادگی خود را برای حفظ نرخ های بالا برای یک دوره طولانی نشان دهد، ما انتظار داریم که دلار آمریکا بیشتر تقویت شود، البته به تدریج و نه خیلی تهاجمی.

در مقابل، تمایل برای دو کاهش نرخ بهره در سال جاری میتواند دلار را تضعیف کند، زیرا با انتظارات بازار برای سیاستهای کمتر تندروانه پیش رو همسو میشود.

با نزدیک شدن به انتخابات ریاست جمهوری نوامبر ایالات متحده، به ویژه با توجه به محکومیت رئیس جمهور سابق ترامپ، تنش سیاسی و عدم اطمینان حاصل از آن می تواند تقاضای پناهگاه امن برای دلار را افزایش دهد. در چنین سناریوهایی، سرمایهگذاران ممکن است نگهداری وجه نقد را به بازارهای سهام نامطمئن، بیشتری ترجیح دهند.

از منظر فنی، شاخص دلار آمریکا پس از یک دوره طولانی پایین تر از سطح 50، به بالاتر از آن حرکت کرده است. با وجود OBV که روند صعودی را نشان می دهد، معاملات بالای 104.60 می تواند حرکت صعودی فعلی را برای مدت طولانی تری حفظ کند.

ین ژاپن

انتظار نمی رود که بانک مرکزی ژاپن (BoJ) در نشست آتی خود افزایش نرخ بهره را اعمال کند. با این حال، ما پیش بینی می کنیم که یک اطلاعیه در مورد کاهش سرعت ماهانه خرید اوراق قرضه ارائه شود. اگرچه تورم تا حدودی نوسان داشته است، اما به طور کلی در حال کاهش است. در حالی که تورم بهطور قابلتوجهی بالاتر از هدف 2 درصدی BoJ نیست و تولید ناخالص داخلی با نرخ سالانه 2.0 درصد نسبت به سه ماهه کاهش یافته است، سیگنالهای رشد اقتصادی ضعیف باقی میمانند. هزینههای مصرفکننده و سرمایهگذاری تجاری در حال کاهش است و این نشان میدهد که BoJ احتمالاً به سیاستهای انبساطی خود برای حمایت از رشد اقتصادی و بازارها ادامه خواهد داد.

به دنبال ضعف شدید اخیر ین، BoJ ممکن است موضع سیاست خود را با کاهش سرعت خرید اوراق قرضه در نشست روز جمعه اصلاح کند. سرعت فعلی خرید اوراق قرضه تقریباً 6 تریلیون ین در ماه است که می تواند به حدود 5 تریلیون ین در ماه کاهش یابد.

این تصمیمات مورد انتظار می تواند از نظر تئوری از ین ژاپن (JPY) حمایت کند. با این حال، هنوز تردید وجود دارد که BoJ بتواند به طور قانع کننده ای نشانه ای از اهداف جنگ طلبانه به بازارها ارایه دهد. اگر BoJ نتواند اعتماد بازار را به دست آورد، ین ممکن است به از دست دادن موقعیت خود در برابر همتایان خود ادامه دهد.

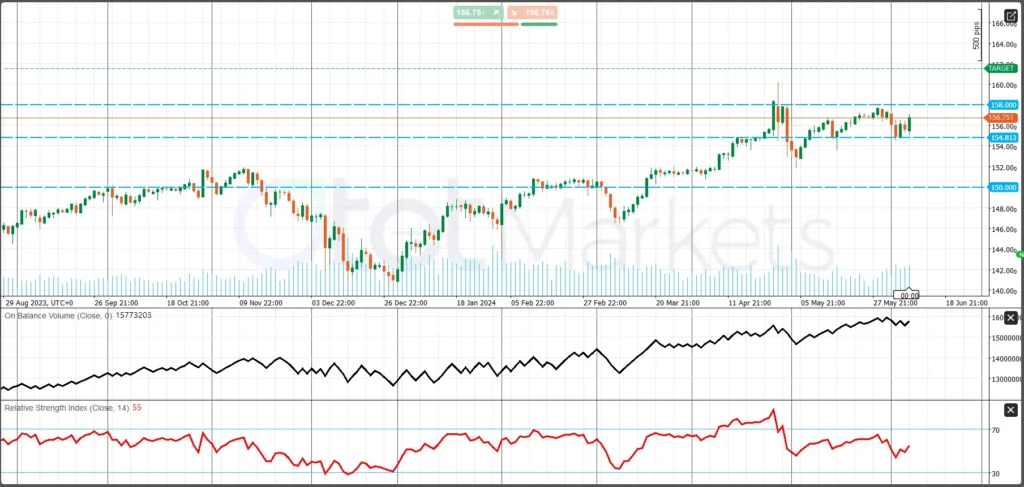

از منظر فنی، حرکت صعودی برای جفت USD/JPY به نظر در حال تضعیف شدن است. با این حال، برای تأیید هر گونه تغییر روند، باید شاهد سقوط USD/JPY به زیر 155 باشیم.

بررسی اجمالی بازار کالاها

طلا (XAU/USD)

به دنبال گزارشهای شغلی قویتر از حد انتظار در ایالات متحده، که شاخص دلار آمریکا را در روز جمعه 1 درصد افزایش داد، XAU/USD تنها در روز جمعه تقریباً 4 درصد کاهش یافت که منجر به کاهش 1.3 درصدی هفتگی قیمت آن شد. علیرغم سقوط اخیر، ما پیش بینی می کنیم که طلا در سال جاری رکورد دیگری را ثبت کند. عواملی مانند جنگ تجاری بین ایالات متحده و چین، تنشهای ژئوپلیتیکی در تایوان، درگیریها در اوکراین و خاورمیانه و احتمال کاهش قریبالوقوع نرخ بهره احتمالاً باعث افزایش تقاضا و قیمت طلا میشوند.

از منظر فنی، تا زمانی که طلا بالاتر از سطح فیبوناچی اصلاحی 50 درصدی خود یعنی 2,219 دلار معامله شود، کاهش اخیر همچنان می تواند اصلاحی در نظر گرفته شود. حفظ موقعیت بالای 2,275 دلار میتواند نشانهای برای ثبت رکوردهای جدید باشد. برعکس، سقوط به زیر سطح فیبوناچی 38.2 درصد میتواند دوره زمانی اصلاح را برای مدت طولانیتری گسترش دهد.

نفت

قیمت نفت سه هفته متوالی کاهش داشته است زیرا نگرانی ها در مورد ضعیف شدن اقتصاد جهانی بر برآوردهای تقاضا و قیمت های بازار تاثیر گذاشته است. علیرغم کاهش کلی، بهبودی در اواخر هفته به دلیل کاهش نرخ بهره توسط بانک مرکزی کانادا (BoC) و بانک مرکزی اروپا (ECB) انجام شد. این امری امیدها را افزایش داده است که فدرال رزرو نیز ممکن است نرخ بهره را کاهش دهد، حتی اگر بلافاصله انجام نشود.

در روز دوشنبه، و پس از نشست اوپک و اوپک پلاس در روز یکشنبه، قیمت نفت به شدت کاهش یافت. با این حال، فعالان بازار به زودی متوجه شدند که از برنامه اوپک پلاس در مورد کاهش تولید سوء برداشت کرده اند. روسیه و عربستان سعودی تاکید کردند که بازار نسبت به اعلام آنها بیش از حد واکنش نشان داده و تصریح کردند که پایان یافتن دوره کاهش تولید تنها در صورتی ادامه خواهد یافت که رشد تقاضا محقق شود.

اوپک پلاس نشان داد که از اکتبر 2024 تا سپتامبر 2025، پیش از دوره تقاضای زمستانی، آنها انتظار دارند کسری عرضه را شاهد باشند. در این دوره، برخی از کشورهایی که داوطلبانه تولید خود را کاهش داده اند، ممکن است شروع به افزایش تدریجی به بازار کنند.

علاوه بر داده های اقتصادی و نشست فدرال رزرو، این هفته شامل نشست ماهانه اوپک، چشم انداز کوتاه مدت انرژی EIA و گزارش ماهانه آژانس بین المللی انرژی است. این گزارش ها می توانند درک بهتری از شرایط کلی بازار و برآوردهای عرضه و تقاضا ارائه دهند.

در هفته پیش رو، شرایط کلی بازار به طور مستقیم تحت تاثیر تصمیمات فدرال رزرو و واکنش بازار خواهد بود که انتظار نمی رود چندان مثبت باشد.

از منظر فنی، اصلاح اخیر قیمت نفت تنها در صورتی می تواند روند را معکوس کند که قیمت ها به بالای 77 دلار برسند.

ارزهای رمزنگاری شده

ETF های اتریوم به زودی شروع به معامله می کنند و بسیاری از سرمایه گذاران معتقدند که راه اندازی بالقوه یک ETF اسپات برای اتریوم می تواند به طور قابل توجهی بر بازار تأثیر بگذارد. این پیشبینی در بحبوحه رشد گستردهتر بازار کریپتو انجام میشود و بیت کوین (BTC) اخیراً به بیش از 71,000 دلار رسیده است. با این حال، دیدگاه ها و انتظارات متضادی وجود دارد. به عنوان مثال، JPMorgan پیشبینی میکند که ETF های اتریوم ممکن است جریان ورودی بسیار کمتری نسبت به پیشبینیها جذب کنند و امسال تنها ۳ میلیارد دلار برای محصولات اتریوم تخمین زده میشود.

اگر برداشت سود و ترس از رشد بیشتر، باعث فروش کوتاه مدت نشود، بازگشت به بالای سطوح بالاتر از بالاترین سطح قبلی می تواند 100,000 دلار را به عنوان هدف بعدی برای قیمت BTC قرار دهد.

اشتراک گذاری

موضوعات داغ

اندیکاتور ایچیموکو چیست؟

اندیکاتور ایچیموکو یکی از ابزارهای جامع تحلیل تکنیکال است که به معاملهگر اجازه میدهد با یک نگاه سریع، تصویر کاملی از روند بازار، نقاط ورود و خروج، قدرت روند و...

ادامه مطلب

ثبت دیدگاه

آدرس ایمیل شما منتشر نخواهد شد. فیلدهای الزامی علامت گذاری شده اند *